США - ПОСЛЕДНИЕ НОВОСТИ

Друзья, всем привет! Судя по всему, в ситуации с американским госдолгом начал реализовываться более опасный сценарий. Как мы с вами знаем, скоро размер этого долга достигнет 35 триллионов долларов. Но главное — размер не самого долга, а ежегодных платежей по нему. ✔️В 2023 году эти расходы составили $879 млрд, то есть 14% всех бюджетных трат против $717 млрд в 2022-м.✔️По оценке Bloomberg, в 2024 году на обслуживание госдолга США может уйти $1 трлн.✔️Процентные выплаты начали расти по мере увеличения ставки ФРС США. Когда ФРС резко подняла ставки, идея была проста. Оперативно погасить инфляцию и относительно быстро перейти к снижению...

Санкции вводят — рубль крепчает. Картина маслом! Вчера курс закрытия оказался на 0,5% выше, чем до праздников. Все дело в ожиданиях. Курс до санкций — это среднее из ожиданий всех возможных вариантов, включая более масштабные и жесткие санкции, например на НКЦ. В результате мы получили более мягкий вариант. Причем эффект от новых санкций двоякий для курса. ➡️ С одной стороны, санкции затрагивают экспорт — меньше валютной выручки и слабее рубль. ➡️ С другой стороны, санкции создают дополнительные препятствия для покупки импорта — меньше спрос на валюту и крепче рубль. В итоге снижение экспорта компенсируется снижением импорта. Могут ли новые...

Друзья, всем привет! На первый взгляд, новые санкции США оказались не такими жесткими, как опасались многие — тот же НКЦ на некоторое время оставили в покое. Опять же, смотрим сегодня на то, как открываются торги валютами. В принципе — пока ничего страшного: просадка рубля составила 0,2%. Впрочем, еще не вечер — реальное движение российской валюты будет понятно часа через 3-4. Но дьявол, как обычно, кроется в деталях. О них и поговорим. ?Основной смысл новых санкций США — удар не столько по российским компаниям (хотя он сам по себе тоже неприятный, один Совкомфлот чего стоит), сколько по тем, кто помогает...

СПБ Банк (депозитарий СПБ Биржи) попал под санкции OFAC США. Что это значит для замороженных активов? Номинально ничего не изменилось. Поскольку депозитарий все еще является дочерней организацией биржи, то он по умолчанию находится под санкциями еще со 2 ноября. Напоминаем, что основная стратегия следующая:➡️вывести СПБ Банк из-под владения биржи➡️подать заявление на новую лицензию➡️вывести из заморозки Ждем результатов подготовки обращения депозитария. Пока не будем делать поспешных выводов и хвататься за сердце. НКЦ санкций избежал. Во всяком случае пока — хоть какие-то хорошие новости.

Друзья, всем привет! США 23 февраля объявят о санкциях против России из-за смерти в колонии Алексея Навального, заявил представитель Совета национальной безопасности Белого дома Джон Кирби. ?Спойлеров не было, тем не менее российский фондовый рынок подкосило под конец торговой сессии. Как итог, индекс Мосбиржи закрылся снижением на 1,14%, а РТС — на 1,09%. Вишенкой на торте стало возвращение пары EUR/RUB к отметке 100. В итоге, торги все же закрылись на уровне 99,87, но разница, если честно, не слишком существенная. Итак, чего можно ждать в пятницу? Не забываем: в этот день российский рынок по случаю праздника будет закрыт, и торги...

Почему газ продолжает блекнуть? Мне поступают вопросы о газе, а точнее, почему котировки на энергоноситель раз за разом пробивают новое дно в США и когда ждать разворота?К сожалению, у меня нет волшебного шара, и я не могу сказать, что произойдет дальше со стопроцентной вероятностью. Но могу поделиться своим видением. Начнем с того, что, хотя цены на газ на минимуме с 1995 года (не считая кратковременного «нырка» в 2020 году), было бы слишком самоуверенно утверждать, что они достигли дна. Иначе говоря, cнизу все еще могут постучать. Кто виноват в происходящем? 1️⃣За последнюю неделю добыча газа в США достигла почти 104,5...

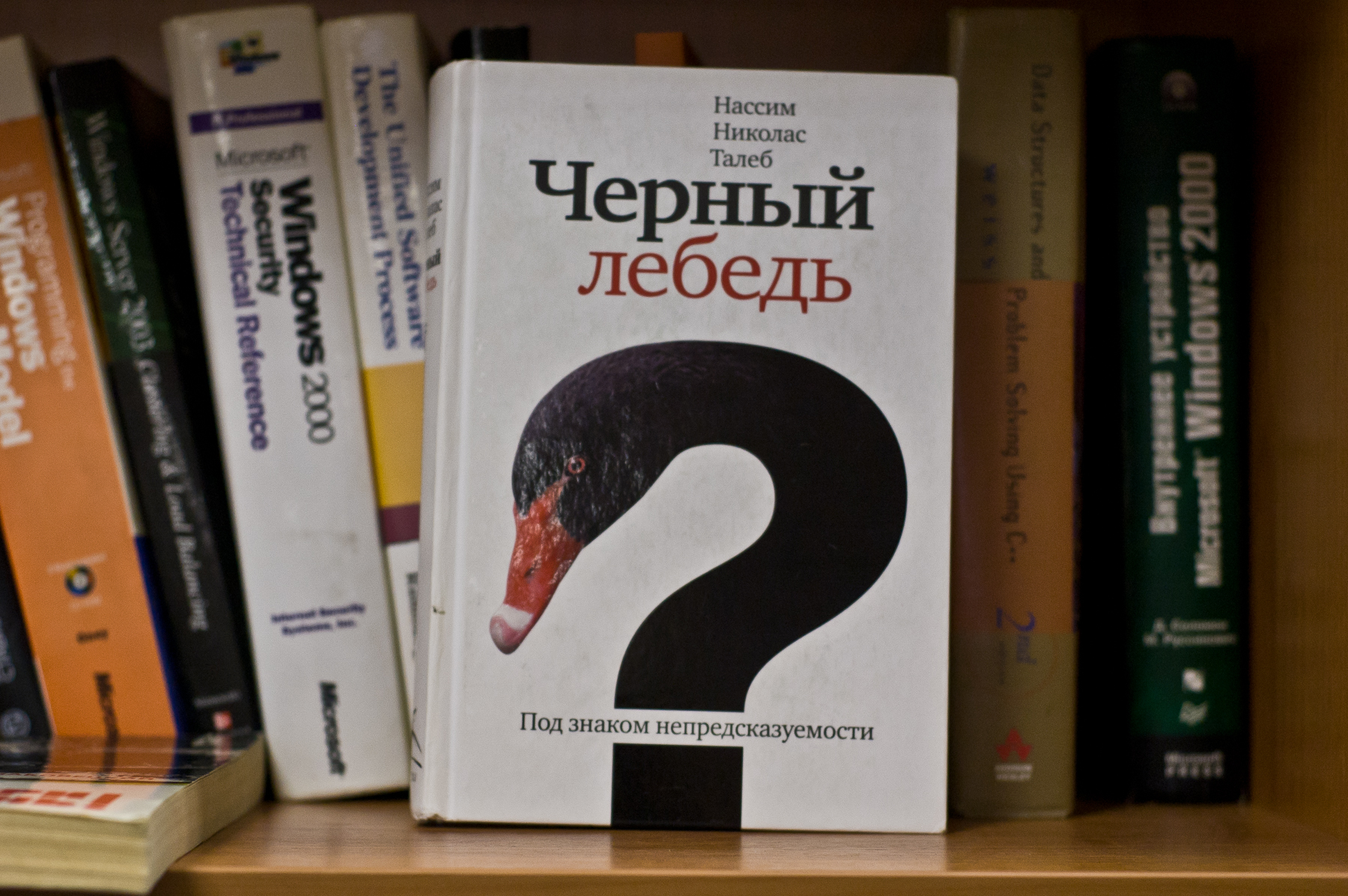

Продолжаем тему, начатую в прошлую субботу. Итак… впереди «обрыв» американской экономики. По крайней мере, по версии Нассима Талеба. И мы с вами, естественно, задаем себе несколько вполне логичных вопросов. Что такое этот самый обрыв? Это долговой кризис? Дефолт — отказ от взятых ранее на себя обязательств? Как вообще это действо-то проходить будет. Насчет когда — тоже хотелось бы разобраться как-то поконкретнее. Господин Талеб говорит: через 10 лет. Т. е. пока можно расслабиться? Ибо через 10 лет по текущей жизни, когда все мы не знаем, что будет завтра, — означает «когда-нибудь». По принципу «то ли ишак, то ли падишах». И...

Вчера вышли неутешительные данные по американским ценам. Они стали расти быстрее. Причем речь идет об устойчивой части, которая не включает в себя продукты и энергию, иначе говоря, о базовой инфляции. ➡️ Сильный рынок труда, рост зарплат и низкая безработица в США… Это плохо сочеталось с замедлением инфляции. Зато теперь все встало на свои места. ➡️ Следом изменился взгляд потребителей, которые видят, как меняются ценники, и не ждут больше чудес того, что цены станут расти медленнее. Реакция ФРС Счетчик устойчивого замедления инфляции обнулился, и теперь копить «уверенность» регулятору придется заново. Даже если инфляция в следующие месяцы бодро пойдет вниз, осадочек...

? Нейросети ищут сотрудников и супругов. Нужно ли это остановить? Год назад нам присылали предложение опубликовать историю подписчика, который “женится на нейросети”. Мы тогда не придумали, как об этом написать. Зато писали о том, как с помощью нейросетей находить друзей и романтических партнеров. И вот новый этап развития ИИ – история о том, как молодой человек нашел себе вторую половину с помощью ChatGPT. Станет ли это перспективным стартапом, зависит во многом от спроса. Та же модель, кстати, использовалась при найме сотрудников. Как известно, в постпандемийном мире появилось много людей, которые предпочитают не выходить из дома, а делегировать часть своих...

Автор бестселлера «Черный лебедь» Насим Талеб заявил, что США находятся в «долговой спирали» и спасти ситуацию может лишь чудо. По мнению известного экономиста-алармиста, причины такой ситуации очевидны.➡️Американское правительство не собирает треть от своих расходов в виде налогов и финансирует недостаток средств за счет кредитов.➡️Ну а поскольку ставки по кредитованию достаточно высоки, то стоимость обслуживания долга растет как на дрожжах.➡️В этом финансовом году дефицит бюджета составит $2 трлн, а стоимость обслуживания долга еще через 5-6 лет также приблизится к $1,5-2 трлн в год. Тупик, однако. Но, если честно, ничего нового Талеб не говорит. Очередной набор банальностей. Все сказанное известно давно....

Бэби-бумеры, родившиеся в период с 1946 по 1964 год, признаны виновниками всех проблем в США. Они не только оставили экономике множество последствий, но и стали ее бременем. В чем же обвиняют старшее поколение? 1. Бумеры в свое время скупили недвижимость и не спешат ее продавать. В результате предложение остается низким, а цены растут. 2. Все больше и больше бумеров выходят на пенсию, а молодежь не пополняется пропорционально. В результате на рынке труда возникает дефицит. 3. Бумеры потребляют товары и услуги, но ничего не создают на пенсии, что в итоге порождает рост инфляционного давления. А мы-то винили печатный станок ФРС…...

Нужны ли нам бананы? Друзья, всем привет! На наших глазах разворачивается банановая драма. Что случилось? Вы когда-нибудь слышали про карантинное насекомое — муху-горбатку? А наш доблестный Россельхознадзор не дремлет. Нашел паразита. Защитил россиян от чужеродной нам гадости. Орлы! ?Но есть нюанс. На долю Эквадора приходится 90% от поставок бананов в Россию. Так что теперь ценам на них придется подрасти. А что делать? Вы представляете, что будет, если на нас нападет эта самая зверская горбатка? Это же хуже мухи цеце! А теперь посмотрим на ситуацию под другим углом. ?На прошлой неделе президент Эквадора Даниэль Нобоа подтвердил, что его страна передаст...

В США массовые сокращения. И, судя по всему, они только начинаются: Amazon: 16 тысяч сотрудников Alphabet: 12 тысяч сотрудников Microsoft: 11 тысяч сотрудников Citigroup: 20 тысяч сотрудников UPS: 12 тысяч сотрудников И в этом списке сотни американских компаний. Если честно — с трудом понимаю, как такое возможно. Смотрю статистику по увольнениям и сокращениям персонала в ведущих корпорациях США. Увольнения коснулись 5-10 процентов работников. К примеру, UPS избавилась от 12 тысяч человек. Citigroup 20 тысяч. Levi’s — 15 процентов сотрудников. Столько же Xerox. А общая статистика занятости — отличная.Вопрос — куда идут те, кто лишился работы?Или американские статистики решили обучиться...

? Банковский кризис в США возвращается? Что общего между финансовой системой США и хрущевками? Со временем то тут, то там появляются трещины, которые с каждым годом становится все сложнее залатать. Если в последнем случае проблему можно решить, переселив жильцов, то в первом власти, как правило, включают печатный станок. Это помогает в моменте, но не устраняет корень проблемы. Вот и возникают призраки прошлых неудач. Я про региональные банки. После банкротства 3 региональных банков в США год назад проблемы никуда не ушли: ▪️Убытки американских банков по ценным бумагам снова на рекордном уровне.▪️Растут резервы на возможные потери по кредитам.▪️Из-за высоких ставок падает...

?? ФРС никуда не спешит Друзья, всем привет! Давайте разбираться, почему ФРС продолжает вести себя так осторожно и какие нам стоит сделать выводы. Сразу хочу сказать — ничего неожиданного Пауэлл не сказал. В принципе, нечто подобное и ожидалось. Так что… сюрпризов не было. Итак… ◽️Во-первых, сильные экономика и рынок труда пока не внушают уверенности ФРС, что снижение инфляции стабильное. Вдруг замедление временное? Не дергать же ставку то вверх, то вниз. Если снизить ставку, а потом снова поднять из-за ухудшения данных, выглядеть это будет скверно для репутации. Поэтому ошибиться с первым снижением нельзя. Представителям ФРС нужно быть крайне уверенными в...

Продолжается падение доходностей UST 10. О причинах этого вчера написал. Надеюсь, кто-то смог использовать на практике. Об этом говорим примерно в течение двух недель. Сегодня важный день — собирается ФРС. Один только намёк на сокращение темпов QT, скорее всего, приведет доходности десятилеток уже на уровень ниже 4% годовых. ➡️Не забываем старое правило: покупаем на слухах, продаем на фактах. #облигации #США

Друзья, стартуют торги в США. ❗️Очень внимательно следим за доходностью американских трежерей. Обратите внимание: с 4,15, что мы с вами видели еще пару дней назад, доходности снизились до 4,06 в настоящий момент. Что происходит Тут надо следить не только за ФРС, но и за действиями Минфина США. ?Они опубликовали свои общие оценки по чистому объему привлечения в первом полугодии: вместо $816 млрд они хотят привлечь лишь $760 млрд в 1 квартале 2023 года (а как мы понимаем, январь практически завершен и часть из этой суммы уже привлечена). Во втором квартале Минфин снижает размер чистых заимствований вообще до $202 млрд...

Немного о геополитике. Текущая ситуация напоминает мне старое выражение:«Казнить нельзя помиловать».Осталось лишь разобраться с запятыми. Итак… Для Байдена сейчас ситуация — не позавидуешь.◾️Оставить удары по американским базам и смерть нескольких военнослужащих США без ответа нельзя. ◾️Начать полноценную серьезную войну на Ближнем Востоке — тоже НЕЛЬЗЯ.◾️Цена на нефть в космосе и инфляция вновь актуальна… это перед выборами то?! Опять же, по кому бить и кто за всем стоит — понятно. И вот пошел слив. Стало известно, что рассматриваются ответные атаки в отношении сил или объектов Тегерана. Это нам и всем остальным уже сообщили. И мы, естественно, все это за чистую монету...

Что происходит с рынками и сошли ли они с ума? Друзья, только что вышли данные по ВВП США за 4 квартал. Они оказались существенно выше ожиданий: +3,3% против прогноза в +2%. Да, это предварительная оценка, она будет еще пересматриваться. Но вряд ли цифры снизятся в два раза. ?Так, в промышленном секторе и секторе услуг отмечается заметный рост индексов деловой активности. Значит, и оценка по ВВП должна +/- говорить о том, что с экономикой все в порядке. А инфляция, как мы с вами видели, ускорилась до 3,4% в декабре против 3,1% в ноябре. Так все плохо или хорошо? ?Если впереди...

?? Республиканская классика с индийскими корнями Друзья, всем привет! Выборы в США – сегодня основной поставщик инфоповодов для западных таблоидов. А вопрос, который беспокоит многих, в том числе и самого яркого кандидата звучит примерно так: “Who is Mrs Haley?” Разберемся и мы, кто же эта Миссис Хейли, которая составляет сейчас конкуренцию самому Мега Деду за президентскую номинацию от республиканской партии. Трамп уже прозрачно намекнул ей, что пора сниматься с гонки, вслед за остальными. Однако придется ему немного подождать. Не то чтобы он не знает, с кем связывается – ведь сам Трамп выдвигал Никки Хейли на пост представителя США в...

обзор, график, новости, аналитика, отчеты, теханализ, форум, инсайт, торговый сигнал, инвестиционная идея, фундаментальный анализ, хедж-фонды, инвесторы, прогноз, финансовая сводка, дивиденды, прибыль, денежный поток, коэффициенты, отчет о доходах, потоковый график, интерактивный график, опционы, компонент индексов