Российский рынок - ПОСЛЕДНИЕ НОВОСТИ

Индекс MIPOTR включает акции компаний, сделавших первичное размещение или листинг на бирже за последние два года. В него входят акции 19 компаний (список тут). Индекс учитывает изменения стоимости акций и реинвестирование дивидендов. С начала года индекс MIPOTR вырос на 4,08%, тогда как ценовой индекс Мосбиржи IPO (MIPO) — на 2,38%. Стоимость одного пая SIPO на момент формирования составляла 10 рублей. Минимальный объем покупки — один пай. В первый час торгов пай подорожал на 3,66%. УК «Первая» уверена, что фонд SIPO покажет лучший результат по сравнению со стандартным индексом Мосбиржи благодаря росту компаний в индексе IPO. По их оценкам, БПИФ позволяет вложиться...

В целом причины давления на рынок остаются прежними:✔️ожидание решения по ключевой ставке,✔️продажи акций со стороны дружественных нерезидентов,✔️потенциальный переток из рынка акций в облигации. Продажи идут по всем секторам, начиная от нефтянки, заканчивая электроэнергетикой. Уровень 3000 пунктов по индексу может быть интересен с точки зрения покупок. Но не агрессивных, а аккуратных. К примеру, если нефтяники покажут сопоставимые результаты, как в 2023 г., то форвардная дивидендная доходность выходит достаточно высокой — по префам Татнефти ожидаем около 15% доходности, Газпромнефть может дать 16%-ю доходность, префы Башнефти после дивгэпа — 16,5%. 📎 Присмотреться можно и к подешевевшим качественным металлургам — Северсталь, ММК. Но и...

«Роснано» просит суд признать факт переоценки по новой методике обязательств компании при прежнем руководстве, что привело к ухудшению финансового состояния компании. Не могу не вспомнить вечное. «Старый директор уходит на пенсию и передает дела молодому работнику, который его заменит. Напоследок вручает ему три конверта и говорит: “Как всё будет плохо, вскрой первый конверт!” И уходит. У молодого энергичного директора дела идут в гору, организация работает как часы. Но приходит время, когда начинаются трудности. Решений никаких нет. Вскрывает конверт №1. Там написано: “Вали всё на меня!” Он решает воспользоваться этим советом и начинает на чем свет стоит хаять устаревшую политику...

Валютный контроль – продлят? Близится апрель, подходит к концу действие указа об обязательной продаже валютной выручки для крупнейших экспортеров. Кратко напомню, что во власти есть два разных мнения. Правительство за продление меры. ЦБ против. Публичной аналитики об оценке эффективности валютного контроля мы так и не увидели. И, похоже, не увидим. Власти продолжают просто повторять свои противоположные тезисы. Видимо, чем чаще и больше об этом скажешь на разных площадках, тем надежней эта информация будет. На мой взгляд, опубликование аналитики от ЦБ или Правительства оказало бы гораздо более сильное влияние на мнение общественности. Но не общественность будет принимать решение. Идею продления...

Могут лииностранцы обрушить российский рынок и рубль Друзья, всем привет! Возможно ли это в принципе?! До событий 2022 года мало кто задумывался над структурой инвесторов российского рынка. Да, были иностранные институциональные инвесторы, крупные фонды и другие игроки, от которых по большому счету зависит ценообразование на рынках. Но ведь были проблемы понасущнее, не так ли?.. ➡️ Однако лишь после начала эпопеи взаимных блокировок мы остались один на один с тем фактом, что порядка 60% (!!) free-float российского рынка теперь заблокировано на счетах типа «С». Теперь на рынке правят бал физики. И Мосбиржа небеспочвенно переживает, что будет, если всех нерезидентов вдруг...

? На рынке труда РФ продолжила расти напряженность. Безработица обновила рекорд минимума в январе. Рост заработной платы снова ускорился в декабре. Высокий уровень деловой активности требует больше трудовых ресурсов, которые сейчас в дефиците.

Санкции: что они значат для компаний?В пятницу США ввели масштабные санкции в отношении многих российских компаний. Разберемся, так ли это критично. ▪️Мечел. Группа попала в SDN лист. Исторически Мечел экспортировал продукцию в дружественные страны Азии. Остальную часть реализовывал на внутреннем рынке. Основные потенциальные проблемы: трудности с закупкой оборудования, возможные отказы от контрактов со стороны азиатских компаний. ➡️ Значительного негативного влияния на деятельность компании не ждем. ▪️ПИК. Ключевой проблемой, с которой может столкнуться компания – покупка оборудования и материалов для стройки. Но, вероятнее всего, основные закупки производились в России. ➡️ Санкции не выглядят критичными. ▪️Совкомфлот. Здесь могут возникнуть серьезные проблемы...

Друзья, всем привет! США 23 февраля объявят о санкциях против России из-за смерти в колонии Алексея Навального, заявил представитель Совета национальной безопасности Белого дома Джон Кирби. ?Спойлеров не было, тем не менее российский фондовый рынок подкосило под конец торговой сессии. Как итог, индекс Мосбиржи закрылся снижением на 1,14%, а РТС — на 1,09%. Вишенкой на торте стало возвращение пары EUR/RUB к отметке 100. В итоге, торги все же закрылись на уровне 99,87, но разница, если честно, не слишком существенная. Итак, чего можно ждать в пятницу? Не забываем: в этот день российский рынок по случаю праздника будет закрыт, и торги...

Очень много вопросов по российскому рынку акций. Основной: не слишком ли перегрет?! Индекс Мосбиржи уже 3245. Скоро опять упремся в 3300. Когда коррекция? Друзья! Не раз и не два я публично писал и говорил — этот год, если, конечно, чего-то неожиданного не произойдет, должен принести достаточно сильные движения на российском рынке акций. В чем причина? ?В недооцененности компаний??В хороших дивидендах??В возросшей финграмотности трудящихся? Да все гораздо проще — в сумасшедшем потоке ликвидности, который должен обрушиться на рынок. Я уже приводил эти цифры. Приведу еще раз. ✔️ 40 трлн клиентских депозитов в банках за год должны принести минимум 4,5-5,5 трлн...

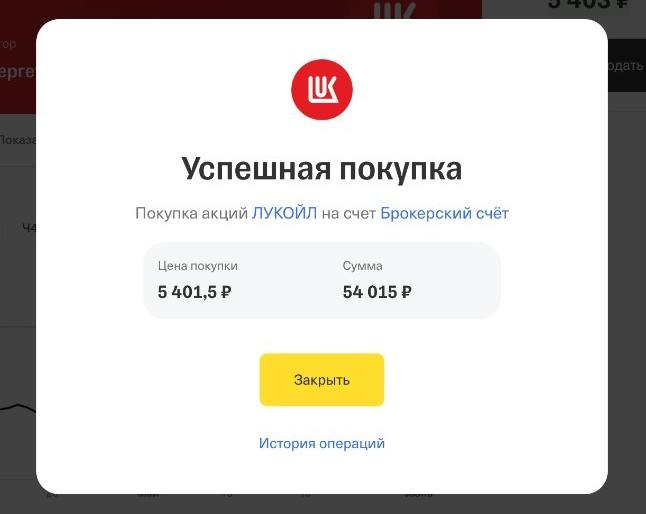

Отечественный рынок акций устоял Поговорим об индексе Мосбиржи, который совсем недавно опускался ниже 3000 пунктов. Некоторые полагали, что тренд изменился и дальше только падение. Но неделей ранее я озвучил свои мысли, почему не жду рынок ниже 3000 пунктов. Что теперь? ?Рынок действительно устоял на рубеже 3000 пунктов. Активная фаза покупок пошла сразу после решения ЦБ по ставке. Участники рынка выдохнули — ставку подняли до 16%, еще позитива добавила риторика ЦБ о том, что пик ставки пройден. На какие акции стоит обратить внимание? ?Прежде всего, дивидендные. Уже говорил, что среди явных фаворитов выделяю ЛУКОЙЛ, Сбер и префы «Сургутнефтегаза». Для тех,...

Компания предлагает инвесторам до 25 млн акций из эмиссии, объявленной 31 октября. Основные параметры: ?Диапазон заявок от 140 до 149,84 рубля — в районе текущих котировок на Мосбирже. Предполагается, что итоговая цена размещения не превысит цену закрытия последнего дня периода сбора заявок.?На каждые 40 купленных акций участникам будет предоставлен 6-месячный опцион на покупку еще 10 акций Софтлайна по цене SPO. Акции для исполнения опциона будут взяты из той же эмиссии. Напомню, что ее объем – 44 млн акций.?Сбор заявок с 29 ноября по 6 декабря. ➡️ Смысл размещения и самой эмиссии я уже объяснял. Российский IT-рынок быстро растет. К...

ВТБ и Сбербанк начали процедуру добровольного погашения еврооблигаций вне депозитариев и брокеров держателей. Речь идет об облигациях, которые должны были быть погашены в 2022 году и погашения которых не состоялось в связи с санкциями. Банки обратились к держателям облигаций вне зависимости от их резидентства с просьбой предоставить документы, подтверждающие владение облигациями с тем, чтобы суммы погашения и оставшихся купонов были зачислены на рублевые счета держателей соответственно в ВТБ и Сбере. К документам предъявляются достаточно строгие требования, включая их нотариальное заверение. Мы считаем, что выполнение этих требований сложное, но возможное. Срок предоставления документов в ВТБ до 31 декабря, в Сбере...

Инарктика объявила о начале вторичного публичного размещения бумаг (SPO) — доля акций в свободном обращении будет увеличена до не менее 18%. ▪️Рыбный рынок в России — один из самых больших с точки зрения потребления в кг на человека. Отчасти это возможно благодаря свободному доступу к водным ресурсам в акваториях Баренцева моря в Мурманской области и озерах Республики Карелии. Это как раз тот случай, когда уход западных конкурентов идет рынку на пользу: объемы производства и потребления растут двузначными темпами и положительно сказываются на бизнесе. ▪️К тому же, государство в лице Росрыболовства разрабатывает дополнительные меры для отрасли и готово компенсировать до...

Сегодня компания «Южуралзолото» проводит IPO на Мосбирже. Отметим, что это первое размещение акций компании из сектора золотодобычи в РФ за 15 лет. Компания будет торговаться под тикером UGLD. Уже сейчас можно подвести некоторые итоги. ?Цена размещения составила 55 копеек за акцию. В итоге компания была оценена в 117 млрд руб. В целом ЮГК привлекла порядка 7 млрд руб., а размещено было 12,7 млрд акций. Кстати говоря, изначально компания планировала привлечь меньше денег, но повышенный спрос на бумагу позволил увеличить размер сделки. ?Таким образом, free float составит не 5%, как предполагалось ранее, а 6%. Это означает, что в стакане будет...

Сегодня вечером руководители компании «Самолет» (SMLT RX), в числе которых СЕО компании Антон Елистратов, станут гостями «Тинькофф Инвестиций» и проведут большой разговор. Будут затронуты очень важные темы:?перспективы рынка недвижимости,?текущее состояние бизнеса компании,?планы на будущее,?что будет дальше с акциями SMLT…И многое другое. Полагаю, что это будет очень интересно, сам послушаю с удовольствием. Особенно учитывая, что бумаги «Самолета» так выросли, почти в 2 раза. Для понимания перспектив необходимо в числе прочего слушать менеджмент. ? Сегодняшний эфир, который начнется в 19:00 (МСК) – отличная возможность для этого.

? Эталон проголосует за редом Группа Эталон уведомила о проведении 15 декабря общего собрания акционеров. Под пунктом 5 в повестке стоит вопрос о переезде с Кипра в Калининградскую область. То есть, как я и говорил, инфраструктурные вопросы, препятствующие распределению дивидендов в российском контуре, решаются оперативно. Собственно, переезд – последний этап на пути к цели. Практически не сомневаюсь, что решение будет принято, поскольку выгода для акционеров довольно очевидна. ➡️ Считаю нелишним напомнить, что Эталон за последний год показал отличную способность к адаптации к новым условиям. Компания переориентировала портфель на доступный ценовой сегмент и активно выходит в регионы. Показывает там кратный...

? ОВК: близится допэмиссия, что дальше? Напомню, ОВК(UWGN RX) проводит гигантскую допэмиссию, размещая 12,5 млрд акций по цене 9,3 руб. То есть, привлекут дополнительно 116,3 млрд руб. при текущей капитализации в 4 млрд руб. Цифры внушительные, текущие доли акционеров размываются более чем в 100 раз. Желающих поучаствовать в допэмиссии по открытой подписке причем немало. Я не исключаю, что в конечном итоге разместят весь заявленный ранее объем. Здесь есть серьезный подвох, как для участвующих в размещении, так и для тех, кто пытается купить на бирже. ?️Если вы покупаете на Мосбирже сегодня акции ОВК, то вы должны четко понимать, что в...

Друзья, всем привет! Только ленивый мне не задал вопрос в последние дни.— А что, собственно говоря, происходит на российском рынке. Почему так стремительно катятся вниз котировки большого количества эмитентов второго-третьего эшелона? Что случилось? Ну и, разумеется, главное:— Караул! Что делать? Первое — а что случилось? Падение последних дней — это не что-то совсем уже неожиданное. Льют бумаги второго-третьего эшелона уже несколько недель. По всей видимости, ряд крупных игроков решили выйти из позиций и зафиксировали прибыль. Ну а далее… Наш рынок рулится сегодня в большой массе инвесторами физлицами. И тут — классика жанра. Все побежали и… я побежал. А вдруг...

Компания Hyper планирует предложить свои акции на платформе Zorko. Сразу скажем, что перспективы роста у компании интересные. Что такое Hyper? ?Компания устанавливает зарядные станции для электромобилей и управляет ими — реализует зеленую повестку. Все мы понимаем, как это важно сегодня.?Более того, Hyper намерена договариваться с корпоративными клиентами о переводе их автопарка с ДВС на электрокары.?Сейчас Hyper обслуживает 44 зарядных станции в Нижнем Новгороде. У Hyper амбициозные планы.?Так, компания намерена выйти на рынок Москвы, Екатеринбурга и Перми.?По прогнозам менеджмента, к концу текущего года число станций может вырасти до 160 штук, а в 2025 г. — до 1500 штук. Собственно, для этого Hyper и привлекает инвестиции.?В ближайшие 4...

Причины вполне понятны, но от этого не легче. Какова основная интрига каждого размещения? ?Правильно, это та сумма, в которую будет оценен бизнес эмитента после размещения.?В итоге компании устанавливают ценовой диапазон размещения, к примеру, $10-12 за акцию. То есть определяют верхнюю и нижнюю границы.?В результате IPO проходит в этом диапазоне. Но как компании приходят к тому, что акция может стоить именно $10-12, а не, к примеру, $20-25? ?Для этого существует предварительная оценка, которую проводят независимые компании-оценщики. Безусловно, такую процедуру прошла и «Евротранс».?Опираясь на информацию с официального сайта «Евротранс», оценка компании колеблется от 60 до 90 млрд руб. Иными словами, примерно...

обзор, график, новости, аналитика, отчеты, теханализ, форум, инсайт, торговый сигнал, инвестиционная идея, фундаментальный анализ, хедж-фонды, инвесторы, прогноз, финансовая сводка, дивиденды, прибыль, денежный поток, коэффициенты, отчет о доходах, потоковый график, интерактивный график, опционы, компонент индексов