Кризис - ПОСЛЕДНИЕ НОВОСТИ

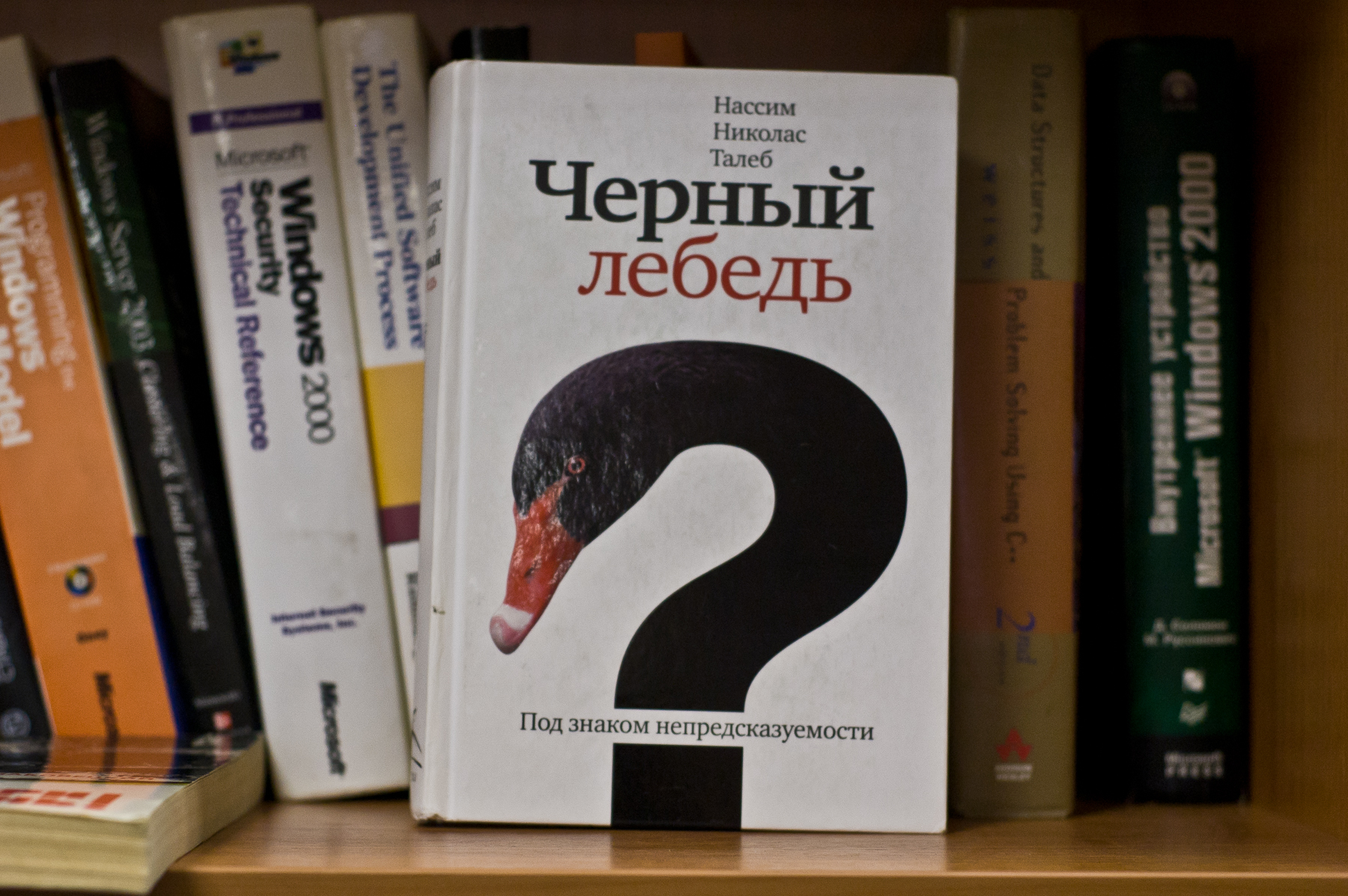

Все пропало, мы все умрем — ох, любят такое продавать людям. Ждать все время кризиса — дело вредное и убыточное. Деньги на свои прогнозы армагеддонщики не ставят, а на рассказах зарабатывают. Но о кризисах говорить нужно. Только разговор должен идти в контексте оценки рисков и управления ими. А прилететь черные лебеди могут откуда угодно. Это может быть заграничная птичка, а может и наш родной лебедь. Санкции, трансформация мировой экономики, увеличение кредитной концентрации, рост долгов населения, проблемы рынка труда и жилья — давайте разбираться, какие риски для нашей экономики самые опасные. И начнем с внешнего сектора, весьма недружелюбного направления. 1️⃣Первый...

? Грядет ли великая коррекция? Вчерашний сбой в работе Google, Twitter, YouTube, WhatsApp, TikTok и десятков других сайтов не сказать, чтобы сильно напугал инвесторов, но определенно припугнул.Но что нужно, чтобы окончательно сломать хребет быкам? Условия для этого есть:?огромные диспропорции в мировой экономике из-за геополитики,?сложности с логистикой,?вытекающие из них проблемы, связанные с возможным возобновлением инфляции,?замедление уровня потребления?и, наконец высокие процентные ставки, а также мертвый рынок IPO. Но есть и другой черный лебедь, который снова в полном красе — проблемы в региональных банках, которые снова обостряются на наших глазах. ➡️ Все началось с неожиданно слабого квартального отчета New York Community Bancorp...

Кто лучше прогнозирует инфляцию: ЦБ или бизнес? Краткий ответ — бизнес. На графике приведено сравнение 3 значений: Инфляция в бизнес-планах предприятий на год вперед. Опрос собирается в первые недели января, но бизнес-планы формируются раньше. Фактическая годовая инфляция Росстата в декабре. Эту цифру мы узнаем только по окончании года. Актуальные прогнозы годовой инфляции от ЦБ на начало года. Декабрьские или октябрьские прогнозы — зависит от года. С 2019 по 2023 предприятия были либо точнее, либо давали такую же точность, как ЦБ. Но ни разу не уступили. Можно предположить, что прогнозы регулятор сделал чуть раньше, хотя дата формирования бизнес-планов нам неизвестна....

Автор бестселлера «Черный лебедь» Насим Талеб заявил, что США находятся в «долговой спирали» и спасти ситуацию может лишь чудо. По мнению известного экономиста-алармиста, причины такой ситуации очевидны.➡️Американское правительство не собирает треть от своих расходов в виде налогов и финансирует недостаток средств за счет кредитов.➡️Ну а поскольку ставки по кредитованию достаточно высоки, то стоимость обслуживания долга растет как на дрожжах.➡️В этом финансовом году дефицит бюджета составит $2 трлн, а стоимость обслуживания долга еще через 5-6 лет также приблизится к $1,5-2 трлн в год. Тупик, однако. Но, если честно, ничего нового Талеб не говорит. Очередной набор банальностей. Все сказанное известно давно....

? Банковский кризис в США возвращается? Что общего между финансовой системой США и хрущевками? Со временем то тут, то там появляются трещины, которые с каждым годом становится все сложнее залатать. Если в последнем случае проблему можно решить, переселив жильцов, то в первом власти, как правило, включают печатный станок. Это помогает в моменте, но не устраняет корень проблемы. Вот и возникают призраки прошлых неудач. Я про региональные банки. После банкротства 3 региональных банков в США год назад проблемы никуда не ушли: ▪️Убытки американских банков по ценным бумагам снова на рекордном уровне.▪️Растут резервы на возможные потери по кредитам.▪️Из-за высоких ставок падает...

Началось снижение доходности в ответ на замедление инфляции и заявления представителей ФРС о том, что многие цели по обузданию роста цен достигнуты. ❗️Месяц был феноменальным.Лучшим за последние 40(!!!) лет. Если честно, мы ожидали, что будет принципиальное изменение тренда, когда формировали свои портфели по еврооблигациям в сентябре-октябре 2023. Но что изменение будет такое резкое… думаю, НИКТО даже во сне не мог себе представить. ?Доходность 10-летних казначейских облигаций США снизилась с пиков в октябре 2023 с около 4,90% до 4,22% к началу декабря. В свою очередь, это привело к росту инструмента с плечом на длинные государственные облигации США (TMF US), который...

Как высокие ставки влияют на долговой рынок и кредиты? ➡️ Потребители остыли. В октябре выдача ипотечных кредитов сократилась почти на 20%, а спрос на заемные средства для покупки жилья на вторичном рынке упал на 30-45%. В ноябре, думаю, статистика будет «не хуже». Этого Центральный банк и добивался. В принципе, сокращение темпов кредитования — это уменьшение темпов роста денежной массы (М2). А мы помним, как я писал на днях, что основная причина роста инфляции — рост денежной массы. ➡️ Риски банкротств увеличиваются. Держатели кредитов просто не смогут обслуживать растущие расходы на обслуживание долга, и речь не только о юрлицах. Число...

Меры правительства разрешили топливный кризис — цена 92-го бензина за месяц снизилась на 1,47%. На фоне таких успехов даже появились слухи о скорой отмене эмбарго на экспорт нефтепродуктов… По данным агентства Reuters, запрет будет снят на следующей неделе. Но зачем? Не приведет ли это к очередному скачку инфляции и, как следствие, к новому повышению ставки ЦБ РФ? Отвечая на первый вопрос, очевидно, что речь идет об увеличении потенциальных доходов бюджета. Учитывая удвоение расходов российского бюджета в ближайшие пять лет, это жизненно необходимо. Что касается последствий, то с учетом принятого на неделе во втором чтении законопроекта, который возвращает демпфер топлива...

Пока мы обсуждаем тему безумия, творящегося на Ближнем Востоке, катастрофического роста долговой нагрузки и настоящего коллапса на рынке UST, возможного шатдауна в Америке, тихо и незаметно к нам подлетает новый и достаточно серьезный черный лебедь. А возможно, это уже не лебедь, а настоящий летающий черный хряк. ❗️И имя ему — новый долговой кризис в Европе. Что случилось? ?? Как от перемены места слагаемых сумма не меняется, так и смена правящей партии не гарантирует улучшения жизни населения и экономики. Италия — прекрасный тому пример. Правые лозунги, возможно, и помогли победить на выборах, но они ни на шаг не приблизили к решению двух...

Требования все те же ?️Рост зарплат?️Ликвидация двухуровневой системы оплаты труда (это когда одни получают больше, чем другие, что мешает людям выходить на забастовки и объединяться)?️Расширение профсоюзов на заводы по производству аккумуляторов.?️Значит, потенциально можем ожидать вспышек и в этом направлении. И это после того, как автопроизводители удвоили предложение по повышению оплаты труда. К чему все это приведет? ?️В лучшем случае — к росту расходов компаний.?️В худшем — к банкротству. Вы только не подумайте, что мы тут против рабочего класса. Наоборот, бороться за свои права нужно, ведь суть любого бизнеса в гармонии между работниками и работодателем. Без сотрудников любой бизнес —...

Причины банальны: ФРС все еще борется с высокой инфляцией и хочет привести ее к уровню 2-3%. Из-за этого рынок опасается, что на следующем заседании в августе регулятор снова вернется к подъему ставки. Чего я жду от дальнейших событий? Полагаю, максимум, на что решится ФРС – это поднять ставку еще один раз на 25 б.п. (эквивалентно 0,25%). Хотя многие считают, что будет не одно, а два повышения. Между тем, сегодня экономика США не в том положении, чтобы испытать на себе новое подорожание денег. Это может быть чревато новым банковским кризисом, по сравнению с которым недавний кризис региональных банков покажется детским...

Подписчик задал вопрос: «Надвигающийся коллапс в США очень схож с 2008 годом, только вместо жилой недвижимости в кризисе будет в коммерческая (мы уже писали про это). Если повторится сценарий 2008 года, как это ударит по РФ?» Давайте пофантазируем. Из ➕: банковский кризис маловероятен. Это связано с тем, что российская финансовая система как в 2008 году, так и сейчас слабо взаимосвязана с мировой. В 2008-м она была недостаточно развита, а сейчас изолировалась из-за санкций. Поэтому основной механизм, через который мировой кризис может отразиться на российской экономике, – цены на энергоресурсы. Да, сейчас меньше нефти идет в западные страны, больше –...

Увы, все не так просто. В своем ежегодном послании акционерам Джейми Даймон из JPMorgan Chase & Co заявил, что до развилки еще далеко и что последствия краха SVB и Signature Bank будут ощущаться еще долгие годы. По мнению гуру, любые новые правила в ответ на последние события должны быть продуманными. Звучит разумно, но в Белом доме предпочитают не церемониться и призывают к ужесточению регулирования в финансовом секторе как можно скорее. Впрочем, это не удивительно. Политики должны ловить мышей. И хайповать. У них своя логика. Это правило касается не только США. Отреагировали — отлично. Ну а что потом будет —...

Суммарно Трампу грозит 136 лет тюрьмы. До этого высшие чиновники в Штатах были неприкосновенны. Особо пикантный пункт – взятка девушке легкого поведения в $130 тыс. Зачем? Как считает следствие, таким образом, Трамп пытался скрыть роман, который имел место в 2006 г. и который мог помешать предвыборной кампании. Что мы думаем о происходящем? 1️⃣ Налицо политический подтекст дела. У любого крупного политика или бизнесмена в шкафу хранится куча скелетов. Если эти скелеты оказываются на виду у всех, значит, это кому-нибудь очень нужно. 2️⃣ Внутрипартийная борьба. В Штатах выборы в 2024 г., и нынешний президент, скорее всего, выйдет на пенсию. При...

Основная мировая новость вчерашнего дня — скандальный арест Трампа и абсолютно банальное продолжение этой истории. Ни мордобоя тебе, ни волнений. Ни, наконец, нового штурма Капитолия. Короче, скука смертная. Однако Трамп не был бы Трампом, если бы чем-нибудь эдаким не отметился. На этот раз вездесущий Донни, выступая в резиденции Мар-а-Лаго во Флориде, заявил, что «наша валюта разрушается и вскоре больше не будет доллара как стандарта при расчетах. Это станет нашим крупнейшим провалом за 200 лет». С Трампом все понятно – он ведет активную борьбу с самым главным по его мнению злом современности – демократами. И все же он прав?? Общими...

▪️По некоторым оценкам, только в секторе IT более 118 тыс. работников лишились «места в кресле» с начала этого года. В том, что это далеко не предел, можно даже не сомневаться.▪️За дело принялся и лидер мировой индустрии развлечений – гендиректор The Walt Disney Company компании заявил о сокращении 7 тыс. сотрудников. Так себе начало весны… Проблемы банков только усугубляют ситуацию. Два банка в США обанкротились, многие другие терпят отток вкладов. В таких условиях они будут поднимать ставки как по кредитам, так и по депозитам, от чего финансовые условия станут только жестче для тех же корпораций и домохозяйств. Профессиональные игроки тоже...

Крах Credit Suisse был следствием многих причин. Однако многие сходятся во мнении, что соломинкой, переломившей спину верблюду, стал отказ его крупнейшего акционера (9,9% капитала) – Нацбанка Саудовской Аравии (SNB) – предоставлять дополнительную помощь. Решение SNB озвучил его глава Аммар аль-Худаири. Он мотивировал его правилами банка, не позволяющими превышать порог в 10%. Риск-менеджмент и все такое. Итог известен – Credit Suisse был продан UBS за $3,24 млрд. Саудовский банк при этом теряет до 80% из $1,5 млрд, вложенных прошлой осенью. После такого у Аммара аль-Худаири не могло не найтись личных причин, чтобы уйти с поста председателя SNB. Но был ли...

Акции самого FCNCA на этом радостном известии подскочили на 54% на рекордных объемах. Еще бы, $72 млрд кредитов достались за $55,5 млрд! Правда, в нагрузку идет соглашение о разделе будущих убытков (или прибыли) по этим кредитам с FDIC (американское АСВ — Агентство по страхованию вкладов). Собственно, этим соглашением FDIC и объясняет свою щедрость. Его глава Мартин Грюнберг ссылается на аналогичную практику поиска частных покупателей на проблемные активы во время кризиса 2008 г. У мистера Грюнберга сегодня будет возможность объяснить Банковскому Комитету Сената, почему cкидка именно $16,5 млрд. Нельзя ли было обойтись $15,5 млрд, а еще $1 млрд отдать богоугодным...

Желаемого эффекта, однако, участившиеся сеансы «психотерапии» пока не дали. Мало того, что акции First Republic Bank (FRC), PacWest Bancorp (PACW), Western Alliance Bancorporation (WAL) и десятков других финучреждений остаются под давлением, так еще и отток депозитов из небольших кредитных организаций может ускориться. Шаткая все-таки штука доверие… Для справки, c момента краха SVB, региональные банки уже лишились более $500 млрд клиентских средств. Дальнейшее «бегство» капитала чревато если не волной банкротств, то не шибко дружественных поглощений. Поддержка потребуется и со стороны регуляторов. Другой вопрос, кто заплатит за весь этот праздник жизни? Так как одних только $128 млрд из фонда страхования вкладов...

После того, как UBS поглотил Credit Suisse, многие инвесторы потеряли деньги. Но больше всех пострадали держатели облигаций AT1 Credit Suisse, так как швейцарский регулятор FINMA, по сути, обнулил их облигации на сумму около $17 млрд. Что это за облигации? AT1 — это типичные субординированные облигации, которые считаются относительно рискованными, но высокодоходными. Риск заключается в том, что по ним могут не заплатить, если эмитент — банкрот. В случае ликвидации или банкротства компании выплаты сначала идут по обычным облигациям, потом — по субординированным, и только после этого — держателям акций. В чем скандал? Credit Suisse нарушил классическую схему выплат при банкротстве....

обзор, график, новости, аналитика, отчеты, теханализ, форум, инсайт, торговый сигнал, инвестиционная идея, фундаментальный анализ, хедж-фонды, инвесторы, прогноз, финансовая сводка, дивиденды, прибыль, денежный поток, коэффициенты, отчет о доходах, потоковый график, интерактивный график, опционы, компонент индексов