Доброе утро, друзья!

Мы с вами вновь возвращаемся к главной теме последнего времени – инфляции, буть она неладна?

Цены на все, и особенно продовольствие, растут с невероятной быстротой. Порой возникает ощущение, что данный процесс выходит из-под контроля. В очередной раз получено доказательство того, что, поднимай или не поднимай у нас ставку, а инфляция словно смеется над нами и растет на глазах. При этом нагло игнорируя как меры ЦБ, так и угрозы в ее адрес со стороны брошек Царицы финансовых морей.

Поскольку проблема инфляции у нас носит не вполне монетарный характер, то и ключ к ее решению находится не в руках ЦБ, отвечающего за монетарную политику, а, скорее, в руках Правительства (и возможно АП).

Поясню свою мысль.

Что у нас дорожает опережающими темпами? Продовольствие. Может ли ЦБ помочь нашим производителям продовольствия снизить свои издержки и наполнить полки магазинов дешевой морковкой или, к примеру, курятиной? При всем уважении к нашему МегаРегулятору, но повелевать куриными бедрышками или картофельными глазками он не в силах. Ибо как судьбы наших цыпочек, так и всего остального из данной области, скорее в руках Минфина и Минсельхоза.

Какие эффективные меры можно предпринять?

Если наши родные импортозаменители не справляются, может имеет смысл на некоторое время чуть приоткрыть границы и подумать об увеличении закупок импортного сырья для пищевой промышленности? Или непосредственно продуктов?

Опять же, в качестве временной меры, стоило бы подумать о прямых закупках государством продовольствия за границей и реализацией оного внутри страны по льготным ценам. Может хотя бы наиболее незащищенные категории населения обеспечим через собес?…

Понимаю, что эта мера многим не понравится. А что если хоть на полгода снизить пошлины на импортную сельхозпродукцию? Да, такой шаг может ударить по нашим производителям и заставит их понервничать. Но что если такое снижение в итоге сможет погасить разгорающийся огонь продовольственной инфляции?

С другой стороны, что делать с собственными сельхозпроизводителями? Мы же не будем их таким образом разорять?

Решение может быть достаточно

элегантным. Одновременно со снятием налоговых или иных ограничений на импорт, может, имеет смысл параллельно продумать шаги, которые могут носить и более долгосрочный характер.

Возможно, нам поможет грамотная таможенная политика в сочетании с механизмами субсидирования.

1️⃣ Вывозные таможенные пошлины.

Сейчас в РФ действуют таможенные пошлины на зерно и масло. В настоящий момент пошлина составляет 70% от превышения экспортной цены над ценой отсечения (по пшенице $200 за тонну, по кукурузе и ячменю – $185 за тонну, по маслу – $1000). Эти средства идут на субсидии производителям.

Как насчет того, чтобы значительно повысить субсидии производителям зерна – со 100% до, к примеру, 125% от собранных таможенных пошлин? В более долгосрочной перспективе это предотвратит недостаточное предложение зерна и рост внутренних цен на зерно, а также на яйца и мясную продукцию, цены которых тесно связаны с зерном.

Возможно это будет временной мерой. Но, с другой стороны, инфляцию нам надо гасить СЕГОДНЯ, а не через год.

2️⃣ Льготное кредитование.

С 1 января 2017 года сельскохозяйственные товаропроизводители могут получить краткосрочный или инвестиционный кредит по ставке не более 5%. Возмещение кредитной организации недополученных доходов происходит напрямую из федерального бюджета в размере ключевой ставки Банка России. Очевидно, стоило бы не повышать минимальную ставку (сохранить ее на уровне 5%), несмотря на рост ключевой ставки Банка России. Это поддержит внутреннее предложение продовольствия и застрахует от дополнительных скачков цен в связи со снижением производства.

Несколько слов об объёмах такого рода кредитов. Может, стоит задуматься о резком увеличении объёмов кредитования? Сейчас нужны решительные действия. И именно сейчас, а не через год- другой.

3️⃣ Субсидии АПК

В 2020 году на компенсирующую субсидию было выделено 34 млрд руб. из федерального бюджета, а на стимулирующую – 27 млрд руб.

Эта сумма составила около 1% от общего производства сельскохозяйственной продукции в России. Размер этих субсидий необходимо увеличить в десятки раз, чтобы они действительно дали толчок к росту внутреннего предложения продовольствия.

Сейчас много видов грантов фермерам, они различаются по регионам и по требованиям. По всем этим грантам масса условий, которые значительно затрудняют их получение. Например, по гранту «Агростартап» получатель должен защитить бизнес-план, должен предоставить более 30 видов документов. После получения гранта получателю необходимо создать фиксированное число рабочих мест на несколько лет, каждый год наращивать реализацию продукции на фиксированный процент и выполнять массу других требований и показателей эффективности (от страхования приобретаемого имущества и животных до наличия специального сельскохозяйственного образования). При этом получатель гранта не может получать никакую другую поддержку из областного бюджета.

Что имеем по факту? Грантовые программы есть, но далее все как в поговорке «висит груша, нельзя только скушать…»

Необходимо ввести прозрачные и комфортные для получателей механизмы субсидирования сельскохозяйственных отраслей, без постоянной смены названий грантов и условий их получения. Гранты должны быть реализованы на федеральном уровне. И главное: необходимо снизить количество требований для получателей и сделать их адекватными, чтобы гранты были доступны для большего количества хозяйств.

Пишу все это, а сам понимаю, что борьба за снижение уровня инфляции пойдет, скорее всего, по традиционному пути.

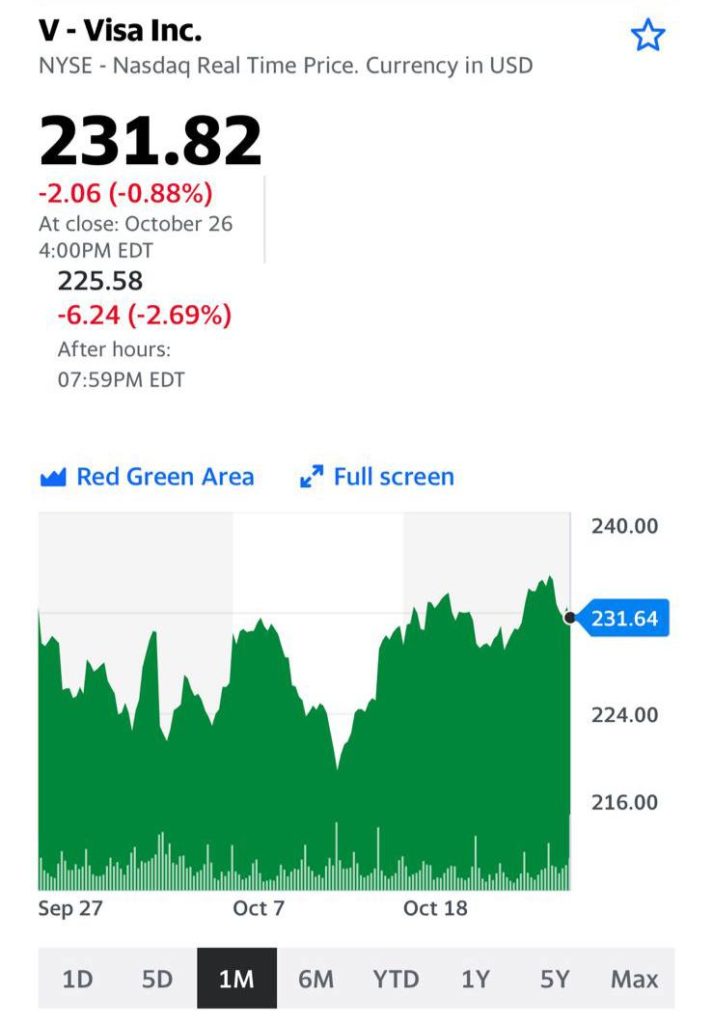

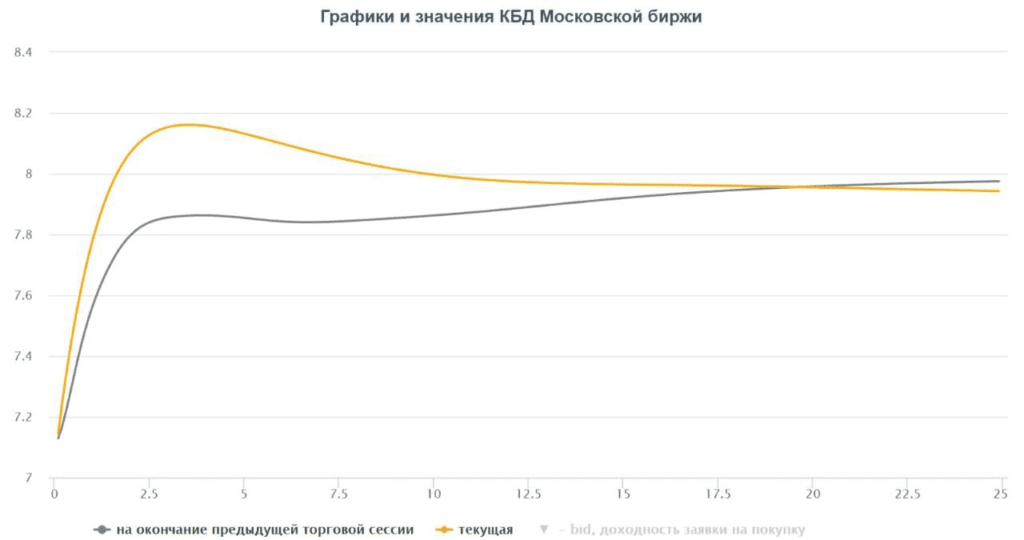

ЦБ вновь поднимет ставку и, вполне возможно, к концу года доведет ее до 8% или даже более. И продолжим мы политику не пряника и субсидий, но скорее кнута и выволочек. Ибо так и проще, и привычнее.

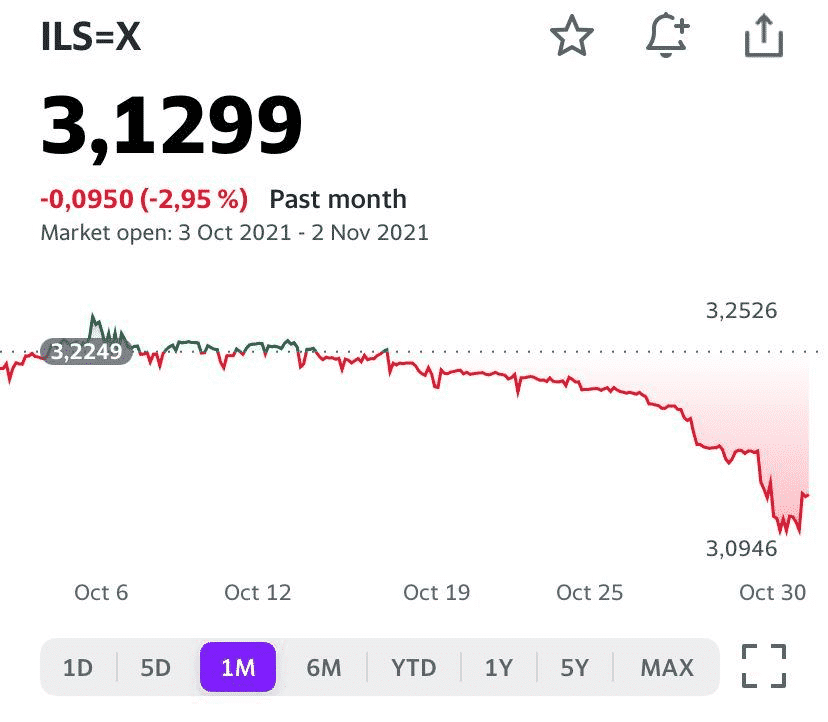

О дальнейшем укреплении рубля.

Сейчас Минфин покупает валюту на 15,1 млрд руб. ежедневно. Может, покупку валюты следует временно сократить или вовсе остановить? Это окажет рублю поддержку и он сможет укрепиться до 65-67 против доллара США, к примеру.

Импортные товары станут дешевле, что снизит инфляционное давление. Сейчас многие продовольственные товары дорожают как раз из-за необходимости их импортировать. Укрепление рубля сдержит рост цен на такие продукты.

Мы должны понимать, что наша инфляция частично (хотя не в полной мере) – это еще и результат слабого рубля. Иными словами, это наша с вами плата за хорошую наполняемость бюджета и сверхприбыли экспортеров.

Чудес не бывает. Хотим больше зарабатывать на экспорте и повышать доходы бюджета? Получаем рост цен на импортные товары и оборудование. Расплачиваемся за это более высокой инфляцией за счёт удорожания импортной составляющей.

Слабый рубль – это высокие доходы бюджета от экспорта и неплохая жизнь экспортеров, но и более высокий уровень инфляции, как плата за все это. И тогда стоит расслабиться на тему инфляции и более озадачиться темой экономического роста.

Сильный рубль – это низкая инфляция, но одновременно возможное ухудшение наполняемости бюджета и рост издержек у экспортеров. И расцвет импорта. Все это мы проходили в 2000-е.

Хотим, чтобы процветал наш экспорт? Придётся крепко потратиться на субсидии импортерам или конечным потребителям их продукции, а также внутренним производителям, заполняющим наш рынок.

Обойтись малой кровью не получится, увы. Да и скупой в итоге заплатит дважды. Или вы в этом сомневаетесь?

❗️Друзья! Любое серьезное решение по данной тематике – это риск. Риск отойти от привычных стереотипов, правил, моделей.

Жить по привычным моделям – проще, да и для чиновников без всякого сомнения безопаснее. Ибо одно из важнейших правил для опытного чиновника – не подставляться. Стоит ли при таких раскладах ждать смелых и неординарных решений? Не уверен.

Что касается меня…. На истину в последней инстанции я не претендую. Возможно в чем-то и ошибаюсь. Критикуйте, буду только рад. Главное: сегодня тот момент, когда, для преодоления инфляции нужны смелые и нестандартные решения. Или?