Тем более для этого появился хороший повод.

В конце января второй человек в корпорации, руководитель подразделения Boeing Commercial Airplanes Стэн Дил невзначай обмолвился о планах компании создать с нуля совершенно новый самолет.

Boeing задался вопросом о том, а как же будет выглядеть его будущий самолет, и как скоро компания откажется от знакомой всем конструктивной схемы с фюзеляжем и турбовентиляторными двигателями (tube-and-turbofan), которая определяла воздушные перевозки с самого начала реактивной эры.

От Boeing давно ждали подобного хода, но пандемия нарушила все планы. По словам самого Дила, Boeing занимается «предпосылками» для нового самолета. Этот процесс обычно начинается с задушевных разговоров с ключевыми клиентами о размерах, дальности полета и экономии топлива, которые могут подтолкнуть их к заказу самолетов следующего поколения. Но определение рынка реактивных лайнеров, рассчитанных на 30 лет эксплуатации, становится все более сложным из-за появления на горизонте потенциально революционной технологии двигателей и ужесточения требований к экологичности.

Главный конкурент Boeing, Airbus, обдумывает новое семейство самолетов с водородными двигателями, которое должно появиться по замыслам европейского концерна после 2030 г. Тем временем General Electric и Safran работают над несколькими футуристическими технологиями двигателей, чтобы сократить расход топлива более чем на 20% для узкофюзеляжных самолетов, а Rolls Royce стал больше внимания уделять разработке электрических силовых установок.

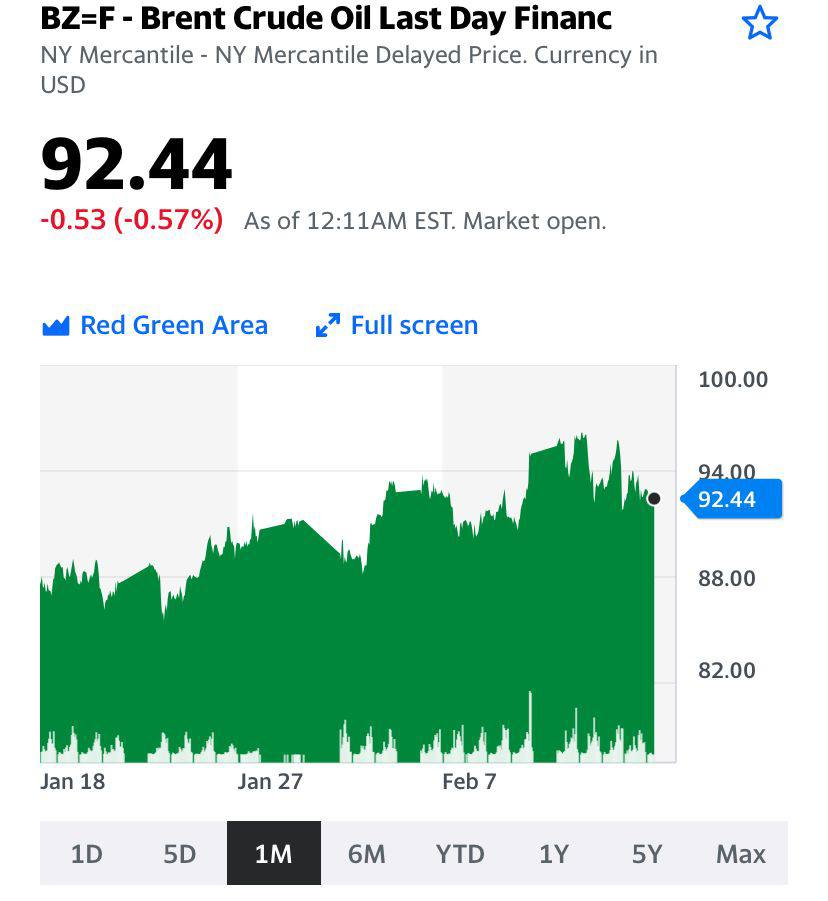

Цена на керосин в то же время бьет рекорды. Согласно данным IATA каждую неделю происходит рост цен на авиационное топливо – 28 января средняя цена на авиакеросин в мире выросла на 2,6% и достигла отметки в $105,7/bbl.

Дилемма для Boeing заключается в том, стоит ли ждать, пока новые технологии заработают, или еще раз использовать существующие двигатели. Об этом Дил заявил в ходе виртуальной панельной дискуссии, организованной Royal Aeronautical Society. Boeing в последнее время мало рассказывал о своей продуктовой стратегии, поскольку компания работает над тем, чтобы обратить вспять многолетние убытки от «приземления» 737 MAX и пандемии Covid-19. Облегчение долговой нагрузки компании в размере $58 млрд и реорганизация процесса разработки самолетов с целью предотвращения дорогостоящих промашек являются главными приоритетами.

В коммерческой эксплуатации находится сейчас 480 самолетов Boeing 737 MAX в 38 авиакомпаниях по всему миру. Россия –единственная в мире страна, до сих пор повторно не сертифицировавшая самолеты этого типа, на мой взгляд, исключительно из политических разногласий с США. Тем более в России появился крупный заказчик, который готов прибрести сразу 100 самолетов семейства Boeing 737 MAX. Это лоукостер «Победа».

Стоит позавидовать искусству дипломатии Boeing и заинтересованности в методах удержания своих клиентов. До пандемии коронавируса, продажа самолетов, газотурбинных двигателей и послепродажная поддержка были главной статьей экспорта США в торговле с Китаем – около $18 млрд в год.

Главным международным рынком для Boeing является Китай. Китайские авиакомпании не были заинтересованы в поставках новых самолетов из-за драматического снижения объема пассажирских перевозок, но Boeing своим напором активизировал процесс повторной сертификации 737 MAX в Китае. Для этих целей он перегнал свой экспериментальный самолет из Сиэтла в Пекин, чтобы продемонстрировать китайским авиационным властям (CAAC) безопасность эксплуатации самолета после проведенных доработок и установки нового программного обеспечения системы MCAS. Несмотря на то, что в России действовал запрет на полеты 737 MAX, на Boeing эти трудности не повлияли – был организован сложный перелет с промежуточными посадками на Гавайях и Гуаме.

Как следствие такого шага, повторная сертификация 737 MAX завершилась в Китае в декабре прошлого года, а в конце января самолеты данного типа вернулись в китайское небо с пассажирами на борту после почти трехлетнего простоя на земле.

1 февраля Ethiopian Airlines, самолет которой потерпел крушение в марте 2019 г., совершила свой первый коммерческий полет на Boeing 737 MAX. Boeing откомандировал одного из своих топ-менеджеров а Аддис-Абебу, чтобы он совместно с министрами из правительства Эфиопии и руководством авиакомпании принял участие в этом первом полете после трехлетнего перерыва. Этот жест со стороны Boeing должен был доказать всем сомневающимся в Африке, что самолет абсолютно безопасен.

Надо отдать должное Boeing и в гибкости ведения переговоров с авиакомпаниями. Воспользовавшись конфликтом между лучшей авиакомпанией в мире Qatar Airways и своим основным конкурентом Airbus, Boeing подписал соглашение на поставку 50 самолетов Boeing 737 MAX и 34 грузовых самолета Boeing 777X катарской авиакомпании.

Столь же успешными были переговоры с American Airlines. Boeing пошёл навстречу крупнейшей американской авиакомпании, перенеся поставку дальнемагистральных Boeing 787 Dreamliner на 2025-26 гг из-за падения спроса на международные пассажирские авиаперевозки, American Airlines в качестве ответного жеста разместила заказ на 30 новых самолетов Boeing 737 MAX. Бразильская GOL Linhas Aereas и панамская Copa Airlines тоже расширили свои портфели заказов на 737 MAX.

После двух лет сертификаций в самых разных странах сложно ставить под сомнение тот факт, что Boeing 737 MAX является сейчас самым надежным самолетом в мире.

Могут ли возникнуть проблемы с новыми самолетами? Созданная Конгрессом США после аварий Boeing 737 MAX комиссия выявила серьезные недостатки в процессе внутренней сертификации самолета. Boeing серьезно подошёл к устранению выявленных недостатков, в связи с чем пришлось даже отложить на полгода ранее назначенный на декабрь 2022 г. выпуск новой модели Boeing 777 X.

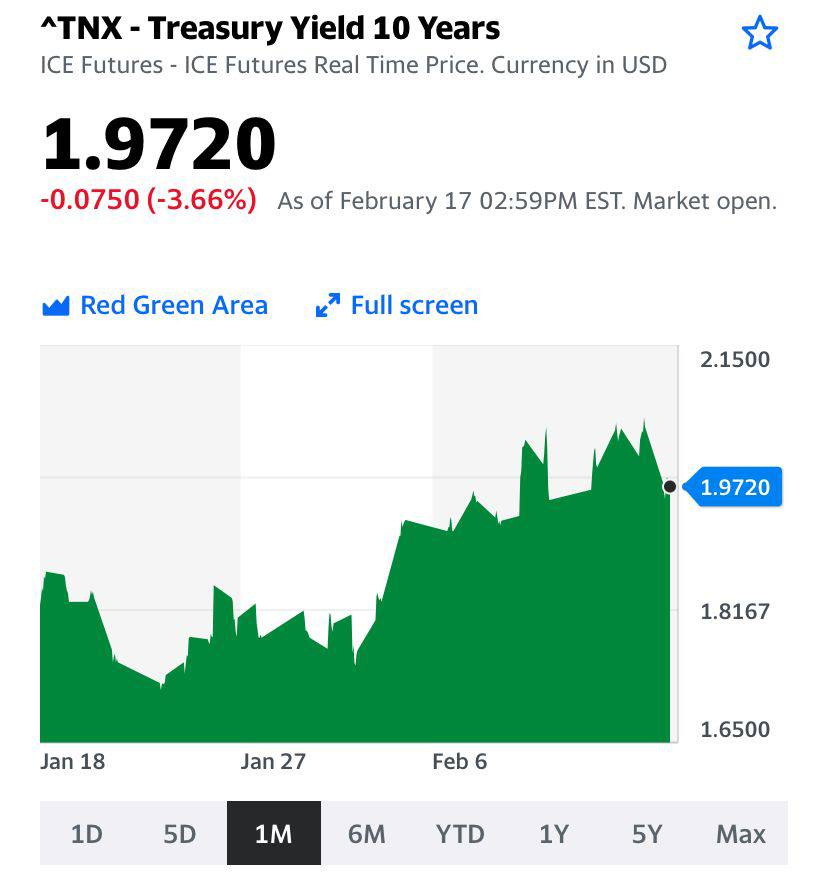

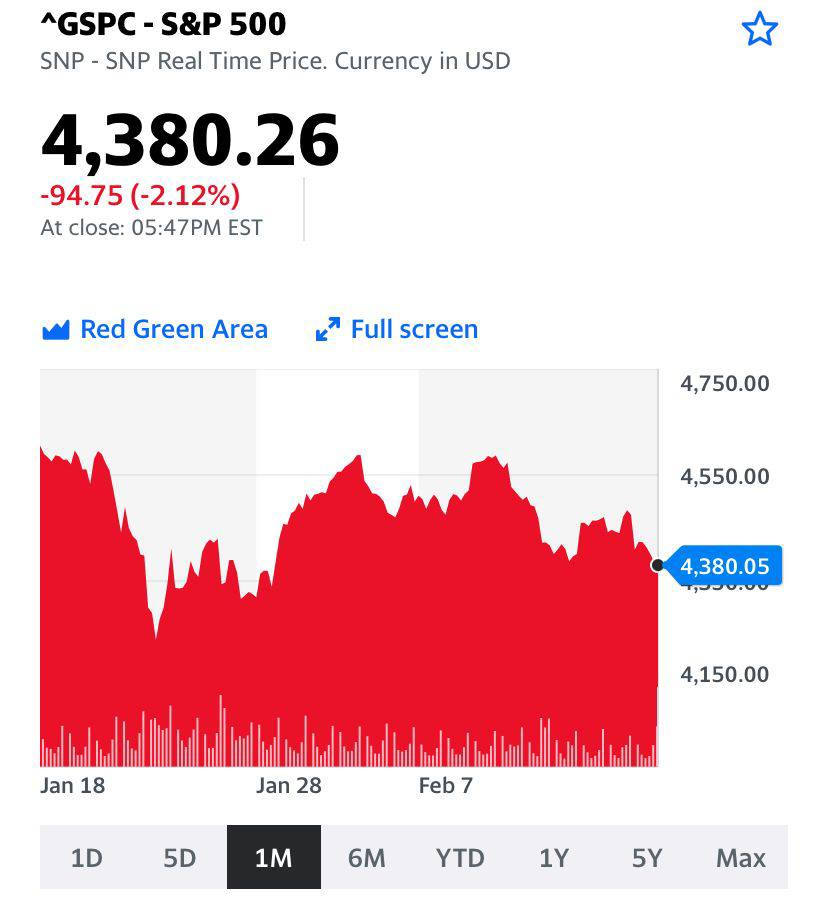

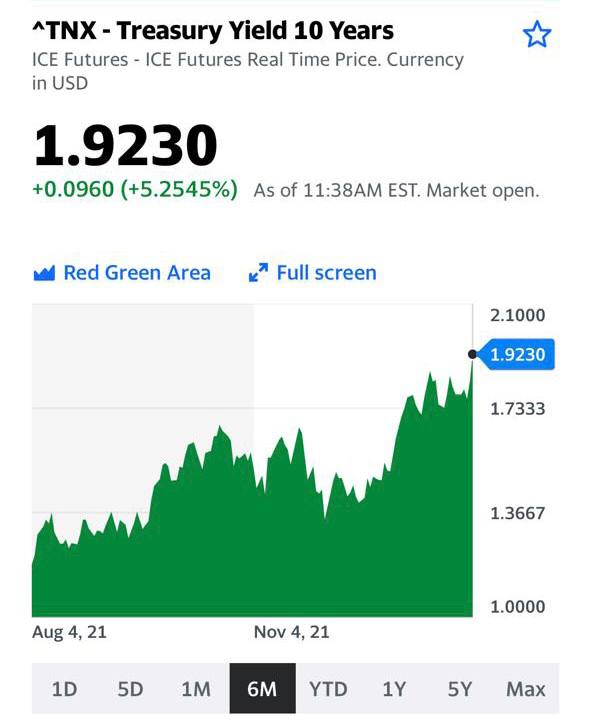

Также Boeing вложил в январе $450 млн в производство электрических самолетов Wisk Aero, сертификация которых в FAA запланирована во второй половине 2022 г. В самый разгар пандемии коронавируса в апреле 2020 года стоимость акции Boing опускалась до $74 за акцию. Но пандемия, по заверениям ВОЗ, закончится в августе 2022 г.

Нефть сорта Brent приближается к отметке в $100 за баррель, цены на керосин бьют рекорды, тем самым развивая спрос на новое экологичное SAF-топливо и новые самолеты. Значит, Boeing может быть уверен в спросе на свой новый самолет.

Вывод? Дела у компании налаживаются, и нам с вами пришло время обратить внимание на покупку акций Boeing, для чего сейчас, пожалуй, самый удачный момент.

Кстати, в качестве альтернативы акциям Boeing можно рассмотреть бумаги Spirit AeroSystems (SPR US). Компания поставляет для Boeing и Airbus комплектующие (в основном, фюзеляжи). Интересная история с высоким beta, которая больше подойдет для приверженцев агрессивной стратегии.