Инструменты защиты от инфляции. ЗПИФ недвижимости ПНК-Рентал

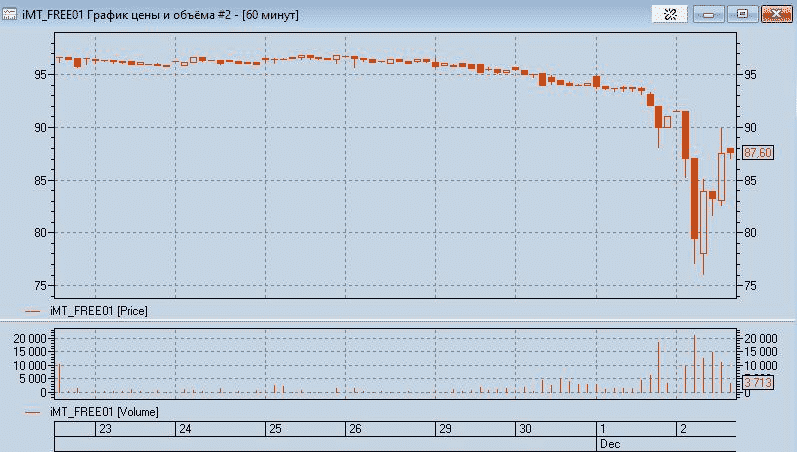

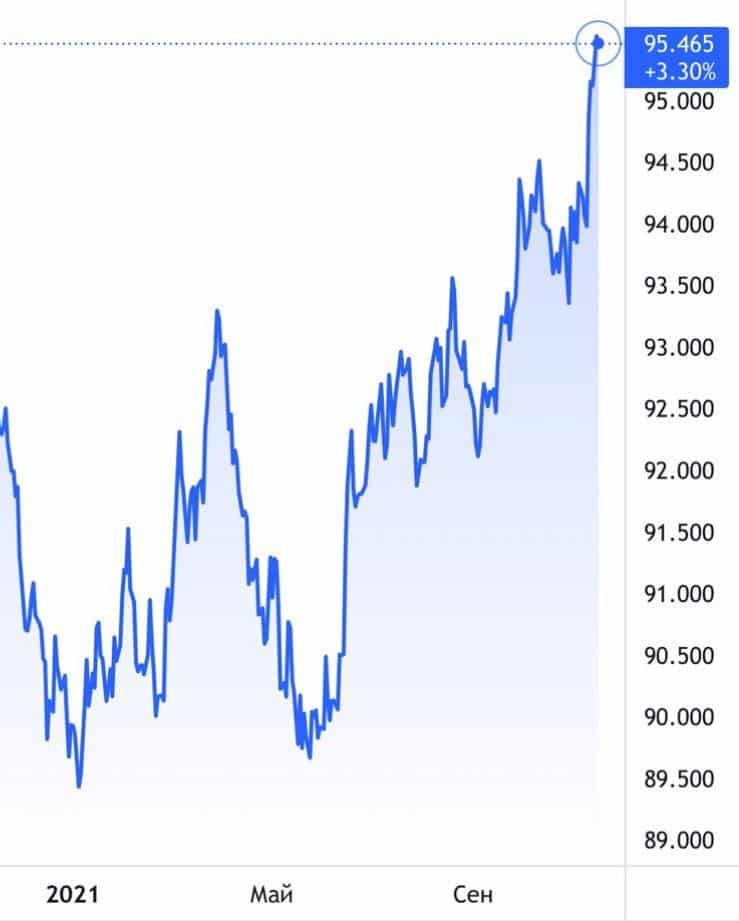

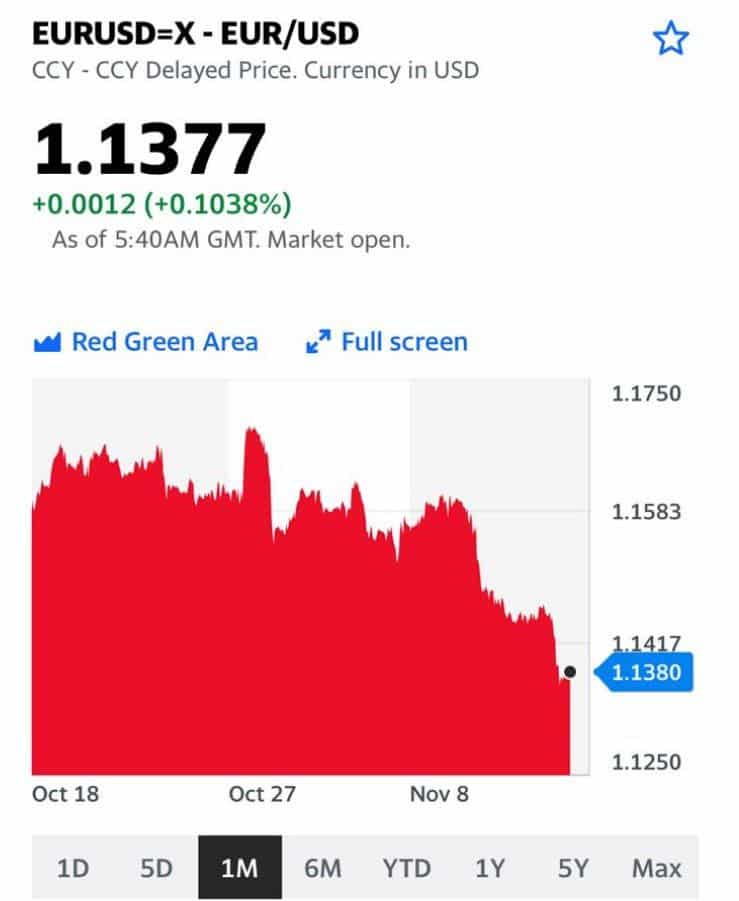

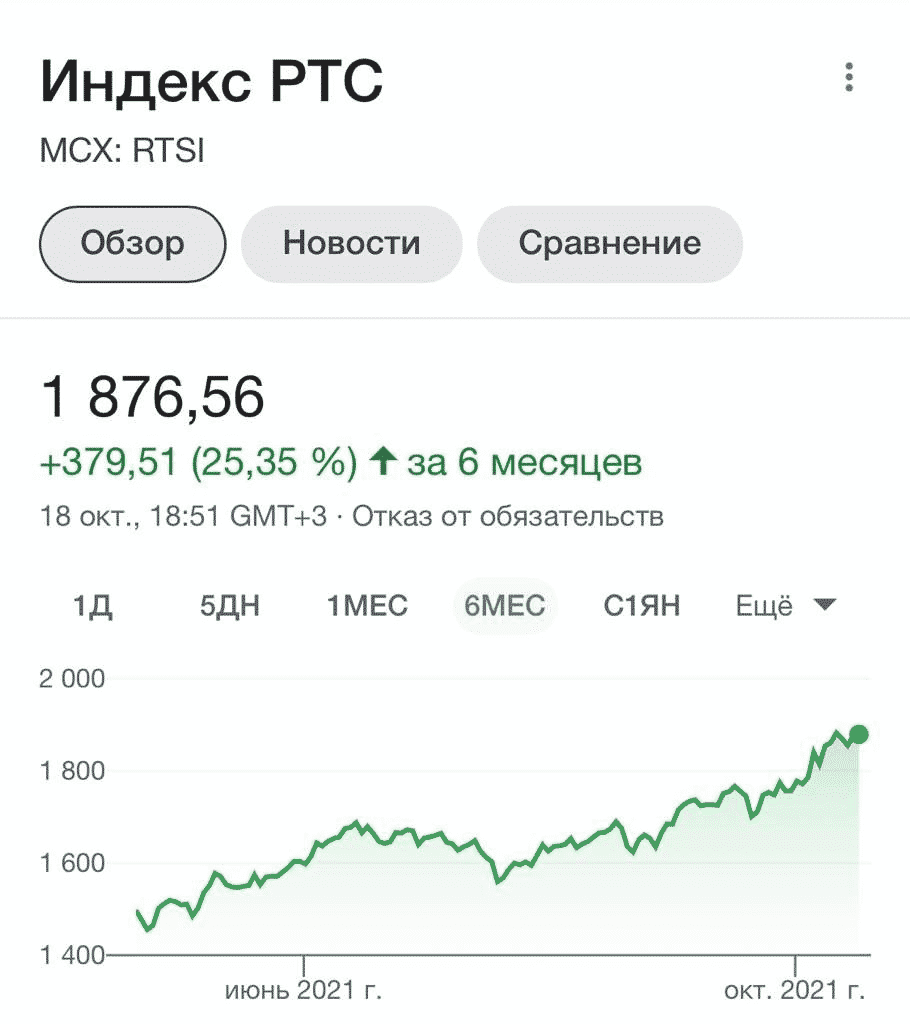

Рынки все более непредсказуемы и опасны.

Ежедневно получаю вопросы о том, есть ли действительно надежные, доходные и защищающие от инфляции инструменты? Поговорим о них.

Акции надежных компаний, что дают хорошую дивидендную доходность.

Да, это отличный инструмент. Одна беда – крайне волатильный.

Конечно, можно верить в чудеса и ждать новых волн роста. Кстати, в нынешних условиях ничему не буду удивлен. Однако есть факт, который опровергнуть очень сложно: сегодня рынками движет ликвидность. Она и только она определяет тренды.

Желающие рисковать или те, кто хочет заниматься трейдингом, это народ особый. Ему рассказывай или не рассказывай про риски, ничего не поможет. У этих людей со стальными нервами, горячим сердцем и трепетной душой свои критерии и свои законы. Для таких людей их нормальный и рабочий инструмент – это как раз акции.

Однако тем, кто ищет спокойствия и стабильности на рынках, которые по всей видимости в 2022 году нас обязательно будут «радовать» прыжками в разные стороны, стоит сегодня думать о спасительных гаванях, о защитных инструментах. Чтобы душа не улетала в пятки каждый раз, когда на рынках начинаются американские горки.

В такие моменты лучше остановиться, постараться побороть свою жадность (а это ох как тяжело) и приземлить свои заработанные кровью и потом рубли во что-то более предсказуемое. К примеру, в выглядящие сегодня очень интересно после подъёма ставки облигации. Или даже депозиты, которые путь дают меньше, но зато не падают в цене. Или же во что-то, состоящее из вполне понятного и опять же предсказуемого количества физических активов, таких как доходная недвижимость.

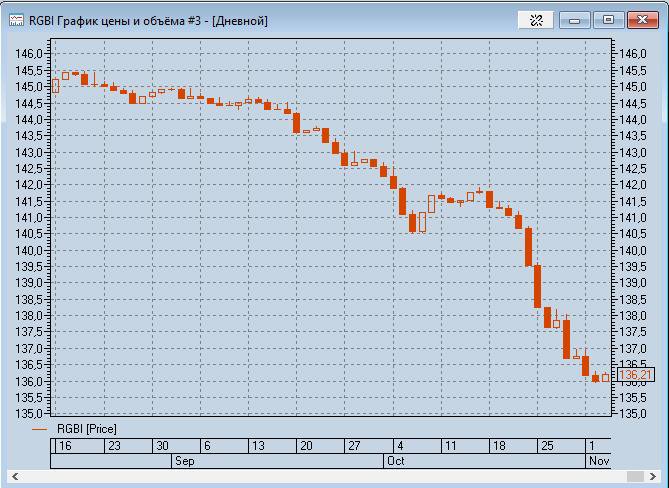

В частности, снова хотел поговорить о ЗПИФе недвижимости ПНК-Рентал (аналогичных в РФ пока я не видел), где доходность предсказуема как на короткий срок (сейчас 10,5-11% годовых), так и на годы вперед (12-14% в среднем за 5 лет с учетом индексации договоров аренды), где доход выплачивается ежеквартально, а стоимость паёв внутри квартала меняется примерно на размер квартальной выплаты. То бишь в течение квартала пай потихоньку прирастает, затем после отсечки цена уменьшается примерно на выплату и потом за квартал прирастает вновь.

Могу с лёгкостью предположить, что так будет и дальше, поскольку паи обеспечены реальными активами, индустриальными зданиями, которые в течение этого года подорожали минимум на 20%. Значит у пая есть возможность отыграть это подорожание в будущем, и оно бы уже произошло, если бы у управляющей компании не было такого возможно даже излишне консервативного прагматичного подхода к оценке объектов недвижимости.

Арендаторы, заключившие договоры аренды в секторе индустриальной недвижимости в прошлом году – самые счастливые и преданные. Они рады тому, что арендные ставки по этим договорам будут подниматься следующие 5 лет на 5% в год согласно условиям договора.

Почему? Потому, что средняя арендная ставка на этом рынке выросла с 3900₽ до 5000₽ в этот год. А уже в первом полугодии следующего года ставка будет ещё на 10-15% выше, так как это уже свершившийся факт – в текущем квартале договоры на строительство складов в аренду со сдачей в следующем году заключаются уже по 5500-6000₽ и спрос по-прежнему превышает предложение, ибо вакансий нет.

Ликвидность в том же ЗПИФ ПНК достойная. Покупаем сейчас и получаем доход по паям за текущий квартал уже в январе 2022-го.

Резюме.

У каждого из консервативных инструментов есть свои плюсы или минусы.

▪️Депозит. Все спокойно «как в танке». И не надо даже напрягать мозг никакими расчетами. Есть ставка, и если банк надежен, то все предсказуемо и понятно. А ставки уже весьма неплохи. Хотя и на процент-другой ниже инфляции.

▪️Облигации. Доходнее депозитов и если брать достаточно высокого уровня надежности корпораты, то можно сегодня иметь процент-другой сверх инфляции. Неплохо. И сверх того, если инфляция пойдет на спад и ставки также начнут снижаться, можно получить еще и дополнительную (и весьма существенную доходность). Минус: рыночные колебания и волнения по поводу возможного роста ставок (это означает, что цены еще упадут) и переживания насчет платежеспособности эмитентов.

▪️Паи российских REIT, торгующиеся на бирже и обеспечивающие весьма привлекательную доходность. Из плюсов: высокая доходность, ликвидность (торгуются на бирже), опережение инфляции минимум на 2,5-3%. Причем из-за пересчётов ставки аренды – по сути своей привязка к инфляции. Минусы: теоретически, если вдруг цены на складскую современную недвижку пойдут вниз, то возможно снижение уровня доходности. Но тут сразу оговоримся: и пандемия, и инфляция – это лучшие друзья складской современной высокого класса недвижимости.

Рынком движут эмоции. Сегодня нам эмоции, увы, надо приструнить. Настало время забыть про жадность, снизить риски и перейти в консервативные инструменты.