Альтернативные инвестиционные инструменты

Для начала необходимо разобраться, зачем вам нужны средства в иностранной валюте. Здесь два варианта:

1️⃣Для спокойствия и инвестиций. Если произойдет очередная девальвация рубля, это станет спасительной гаванью. Деньги, как мы уже привыкли за последние десятилетия, останутся в порядке и не превратятся в пыль.

2️⃣Для расчетов за границей. Например, за учебу, недвижимость и другие обязательства. Это возможно при условии, что банк, в котором вы держите депозит, не под санкциями и способен производить валютные расчеты.

Во втором случае рекомендация очевидна: старайтесь как можно быстрее произвести все необходимые расчеты. Сегодня банк не под санкциями, но это может измениться через неделю, месяц или год.

А вот первый вариант требует более детального анализа.

Во-первых, риск хранения средств в недружественной валюте. Банк может попасть под санкции и не иметь возможности распоряжаться вашей валютой. Банк может временно держать средства на корреспондентском счету, но такие счета могут быть заморожены.

Альтернативные инвестиционные инструменты:

1️⃣Замещающие облигации. Риск в них только один — что эмитент не рассчитается. Покупайте облигации надежных эмитентов. Это рублевый инструмент с привязкой к курсу доллара. Примеры:

◾️Газпром (ISIN: RU000A105A95 до 2034 г.) — доходность 7,16% в валюте.

◾️Газпром капитал (ISIN: RU000A105JH9 до 2027 г.) — доходность 6,92% в валюте.

Но учтите, что цена таких облигаций зависит не только от процентной ставки, но еще и от курса рубля. Поэтому, если рубль будет укрепляться, это негативно отразится на стоимости вашей позиции.

2️⃣Золотые облигации компании Селигдар. Цена привязана к доллару США и золоту. Риск — сам Селигдар. В настоящий момент, учитывая, что эта компания является золотопроизводителем и ее долговая нагрузка некритична, риск вложений в такие облигации выглядит умеренным. Купоны по таким облигациям — 5,5% годовых. Пример:

◾️Селигдар (ISIN: RU000A1062M5 до 2028 г.) — доходность 5,5% от цены.

3️⃣Юаневые облигации. Риск — малая ликвидность и укрепление рубля к юаню. Примеры:

◾️Металлоинвест (ISIN: RU000A1057D4 до 2027 г.) — доходность 6,43% годовых.

◾️Полюс Золото (ISIN: RU000A1054W1 до 2027 г.) — доходность 7% годовых.

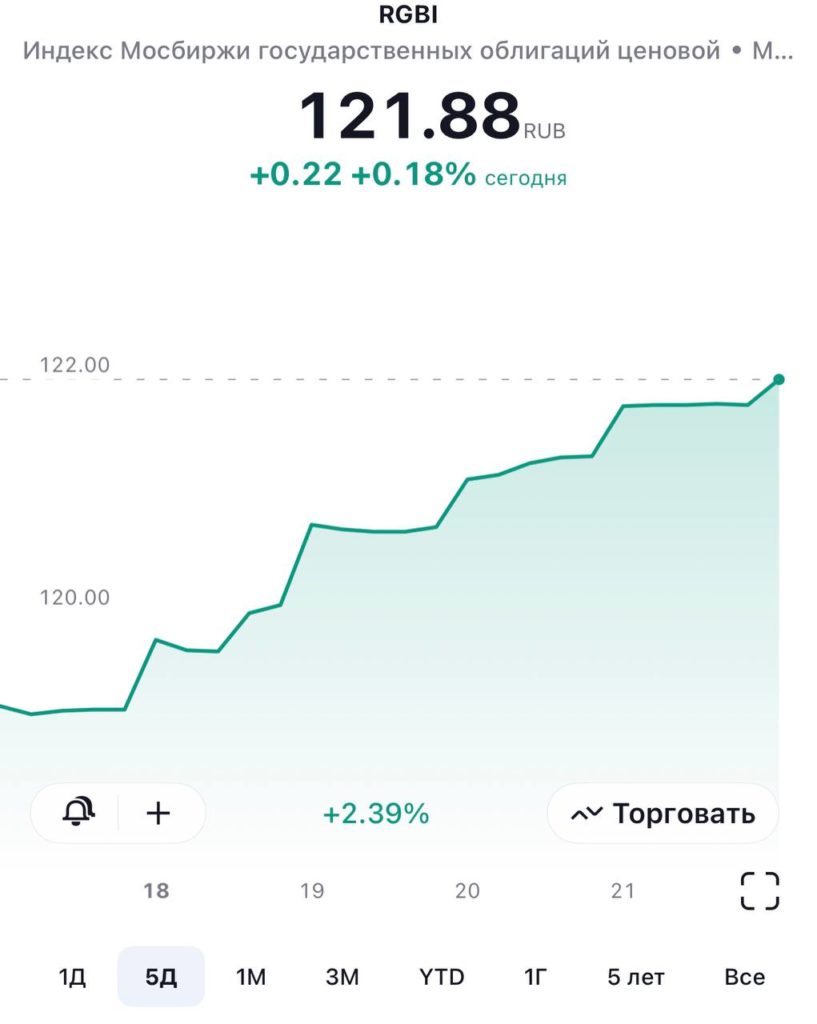

4️⃣Рублевые облигации. Доходность по многим рублевым облигациям надежных компаний превышает 18-19% годовых. Даже если будет девальвация, доход в рублях за два года составит порядка 40%. Примеры:

◾️Эталон (ISIN: RU000A105VU7 до 2026 г.) — доходность 20,49% годовых.

◾️Whoosh (ISIN: RU000A106HB4 до 2026 г.) — доходность 19,38% годовых.

◾️Евротранс (ISIN: RU000A1061K1 до 2027 г.) — доходность 19,43% годовых.

◾️Самолет (ISIN: RU000A107RZ0 до 2026 г.) — доходность 19,09% годовых.

Понятное дело, что есть более крупные и надежные облигации. Я бы порекомендовал сделать такой набор, где размер каждой из них не превышал бы 4-5% от объема портфеля. Хотите больший набор инструментов — подпишитесь на наше приложение. Счет диверсификации минимизирует риски.

Как купить эти инструменты? Откройте счет у любого брокера с лицензией ЦБ России и дайте ему указание купить указанные инструменты.

Что делать, если у вас уже есть валютный депозит?

Лично я свои валютные депозиты поменял на указанные инструменты. Если ваш банк позволяет продать валюту и купить эти инструменты — я бы так и поступил. Но решать вам.

🔗 Нужна дополнительная консультация — обращайтесь.