Тема сегодняшнего разговора – это не то, что произошло или произойдет в самое ближайшее время.

Нет… сегодня у нас с вами выходной. Никто никуда особо не спешит и это значит, можно оторваться от ежедневной суеты и поразмышлять — а что собственно говоря глобально происходит в мире с деньгами и финансовыми рынками.

Согласитесь — в последние годы эти рынки ведут себя более, чем странно.

В чем – то – иррационально.

Иногда возникает стойкое ощущение — классические причинно-следственные связи перестали работать.

Что произошло?

Деньги перестали быть деньгами?

Мы вступили в какую-то новую эпоху?

Мы вступили в эпоху слома всех классических понятий и парадигм?

Давайте разбираться.

Деньги как инструмент доверия

Деньги – это не только купюры и монеты. Не только записи на счетах.

Главное – деньги, это система веры и доверия.

Глобального такого доверия.

К тому, что за бумажки эти или на эти записи по счетам можно и сегодня, и завтра будет что- то купить.

И что их можно использовать как инструмент накопления.

Но с этим сегодня ( с доверием)

похоже уже все совсем не так, как было ранее.

Как известно, в истории деньги выполняли роль средства обмена, единицы учета и средства сохранения стоимости. Но многие даже не задумываются о том, что на самом деле стоит за этими функциями. Процитирую замечательного израильского историка и публициста — Юваля Ноа Харари:

«Деньги не были технической эволюцией – это была умственная революция. Морские раковины и долларовые купюры имеют ценность только в наших общих воображениях. Их стоимость определяется только умами людей, которые их используют. Доверие — это сырье, из которого изготавливаются все виды денег… Деньги, следовательно, являются наиболее универсальной и эффективной системой взаимного доверия, когда-либо разработанной людьми.»

Юваль Ноа Харари

Я думаю ни у кого нет иллюзий — когда мы вносим депозит в банк, то уже не являемся законными владельцами этих денег. Мы становимся кредиторами, которым банк должен деньги. При этом банки держат только долю вкладов в резерве, остальное – выдают в кредит или инвестируют. В США, например, этот резерв составляет примерно 11% от общей суммы денег, которыми оперируют банки. Все остальное идет на кредиты и инвестиции.

Однако, борясь с последствиями пандемии, норма резервирования была значительно снижена. А это значит банки могли значительно увеличить мультипликативный элемент в так называемом «производстве новых денег».

Но что происходит с самими банками.

Можем ли мы сегодня быть уверены в их устойчивости.

Это после того, как стоимость активов на их балансах значительно упала из – за переоценки стоимости облигаций после поднятия ставок.

Да и огромное количество коммерческой недвижимости, как обеспечение по кредитам. Тоже вопрос серьезный. В условиях значительного проседания цен на эту недвижимость.

Ну и наконец, не забываем, что по мере развития цифровых активов и особенно цифровых валют, банкам предстоит невероятно серьезная трансформация.

Но…. оставим в стороне банки.

Деньги как средство сохранения стоимости и единица учета

За последнее время напечатаны триллионы долларов. Чем они обеспечены?

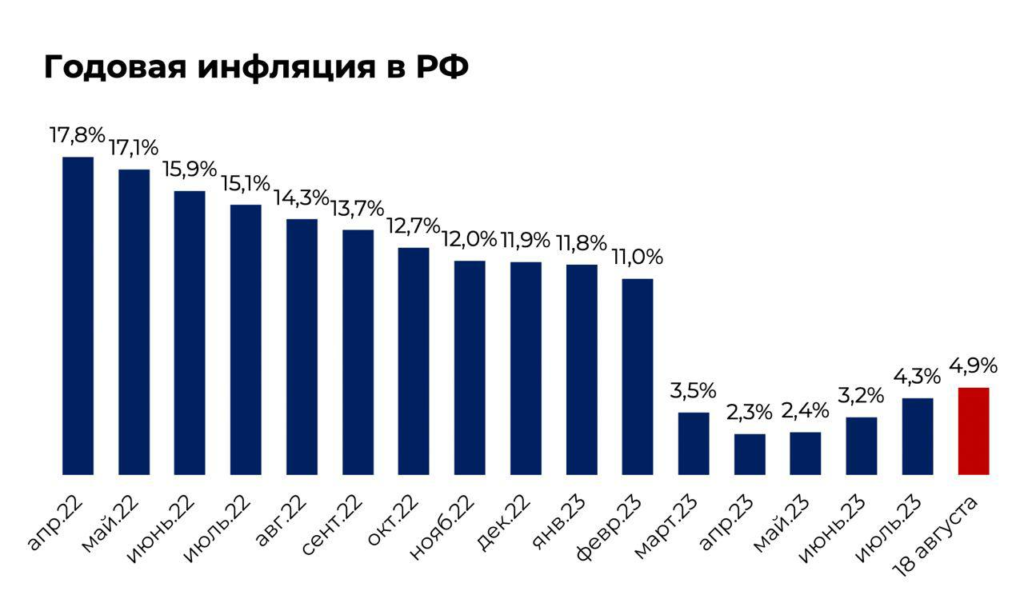

Правильно — исключительно доверием. Но есть предел этого доверия. Разумеется есть. И судя по происходящим событиям, лимит этот близок к исчерпанию. Печать триллионов долларов стимулирует инфляцию. Она обесценивает деньги и может рассматриваться как невидимый налог.

Цены на активы подскочили вверх и теперь они недоступны для большинства людей, в то время как сбережения потеряли большую часть своей покупательной способности. Кроме того, длительная и, я бы сказал достаточно безответственная денежная политика сыграла с нами еще одну злую шутку.

Дело в том, что все это привело по сути своей к невозможности нормально оценить стоимость активов. Деньги теряют свой смысл как средство сохранения стоимости и единицу учета.

И тут еще один интересный момент.

Сегодня к примеру ФРС ужесточает денежно кредитную политику. Идет неуклонный подъем процентной ставки. Во всю работает механизм QT — количественное ужесточение.

Однако не будем наивны.

Банковский кризис, что мы с вами наблюдали несколько месяцев назад, все четко расставил по своим местам. Для спасения банков ФРС предпочла моментально забыть обо всех ужесточениях. И тут же в банковскую систему было вброшено несколько сотен миллиардов долларов.

У вас есть сомнения, что в будущем, если возникнут какие либо проблемы, ФРС, ЕЦБ, Банк Англии и т.д. будут колебаться? Не сомневайтесь — не будут. И если будет надо — напечатают еще и еще. Столько, сколько надо. Доверие уже не просто исчезает. Оно уходит в отрицательную сторону.

Идем далее.

Деньги как средство накопления для будущего

И здесь мы также имеем весьма серьезную проблему.

Любой человек сегодня интуитивно понимает — халява закончилась.

Те деньги, что он с таким трудом откладывает себе на пенсию или так называемый «черный» день, эти в будущем могут превратиться лишь в красивые фантики.

Но каков выход… пока для рядового обывателя ответ НЕ очевиден. Идут поиски «иных» валют. Но… Основная проблема заключается в том, что альтернатив-то – кот наплакал.

Не забываем еще об одной более чем серьезной проблеме – о долгах. По данным IIF, глобальный долг, составляет уже $305 трлн. И это на $45 трлн выше, чем до пандемии. И не сомневайтесь, он продолжит быстро расти. Тут речь идет и о долгах государств, и долгах корпоративного сектора, и разумеется, долгах домохозяйств.

Но у корпораций и домохозяйств сегодня в отличие от государств есть серьезная проблема – они не могут печатать деньги.

И что будет со всем этим долгом?

И кто его собирается в глобальном смысле отдавать?

Например, госдолг США сейчас составляет $32 трлн (до пандемии он был около $26 трлн…). Неужели вы наивно полагаете, этот самый долг США когда-то будет погашен?

Банку можно пинать сколь угодно долго. Но… Все равно в какой-то момент наивный ребенок, не понимающий, что такое политес, вдруг воскликнет: «король-то голый!».

Но король отнюдь не гол. В его распоряжении есть и экономическая, и технологическая и военная и наконец административная мощь. И для короля этого основную проблему можно описать достаточно просто. Не так важно, с какой скоростью ты убегаешь от медведя. Важно, чтобы остальные бежали медленнее.

Ах, они (конкуренты по бегу от медведя) не до конца понимают свое предназначение. То есть – предназначение – быть более медленными и в итоге …. давать худшую альтернативу.

Ну так не беда…Им… этим не до конца понимающим, достаточно просто пояснить их выдающуюся роль. Точнее…. помочь в этой роли оказаться. Ну вы меня понимаете…. Хотя, давайте откровенно. Не до всех вовремя доходит. Однако инструментарий «доведения до сведения» более чем велик.

И конкурентам будут создаваться более чем некомфортные условия для бега.

Перевожу на русский язык.

У тех стран и регионов, что будут находить более или менее интересную альтернативу скажем доллару США, вдруг …. разумеется неожиданно и случайно будут возникать самые различные проблемы.

Так что…. спасительных гаваней и защитных валют просто НЕ будет.

Проблема в том, что все это обыватель не до конца понимает. Но интуитивно уже начинает ощущать. И его, обывателя, данный момент невероятно волнует. Только вот выхода он не видит и что делать до конца не понимает.

А если он не видит выхода и понимает, что его доверие к деньгам еще и делают по сути своей БЕЗАЛЬТЕРНАТИВНЫМ… Ну тут уже становится по- настоящему просто смешно.

И опять-таки возвращаемся к вечному вопросу.

Такое доверие — оно реально? Или это доверие из-под палки.

Кстати, не нужно думать, что по ту сторону добра и зла — ОНИ, а по эту — МЫ. Такие все из себя замечательные россияне. Китайцы. Индийцы. И прочие никарагуанцы.

Для понимания ситуации постараемся осознать — какие к примеру долги накопил, например, Китай. Корпоративный долг (причем нефинансовый) уже превысил 130% ВВП. Долги населения – выше 60% ВВП. В РФ ситуация поприятнее, долги населения у нас немного выше 20% ВВП, А корпоративный – около 80%.

Опять же…. юань. Ну давайте откровенно. Эта валюта по сути своей НЕ является свободно конвертируемой. Также как и валюта Индии или многих других стран.

Ну и теперь переходим к самому интересному.

Цифровые деньги как попытка реформы

Только наивный человек думает, что переход на государственные цифровые валюты – это что-то мифическое или невероятно отдаленное. Не хочу, но вынужден вас расстроить – это перспектива самого ближайшего будущего. Год, два, может быть три. И мы воочию убедимся — мир финансов и денег вокруг нас изменился до неузнаваемости.

Все наши счета будут напрямую в Центробанке.

И лишь Искусственный Интеллект будет будет решать – дозволена нам та или иная транзакция или нет.

Ну а тот факт, что как говорится, все мы будем в этом новом и прекрасном мире под «колпаком у Мюллера», я думаю сомнений не вызывает ни у кого. Да, все это так.

И даже обсуждать все аспекты данного вопроса уже, если честно, довольно скучно.

Однако, посмотрим на данный процесс под иным углом.

Вам не напоминает все происходящее гигантских размеров денежную реформу?

Мне лично напоминает. И еще как.

А если добавить еще один недостающий в этом крутом пазле элемент — великий и ужасный комплаенс, то картинка становится совсем уже веселой.

Комплаенс, суть которого изначально была лишь борьба с отмыванием денег и финансированием терроризма, по сути своей становится добрым таким инструментом «фильтрации» денежных средств.

Какие-то из них вдруг становятся невероятно некошерными и дурно пахнущими.

При этом критерии того, что пахнет дурно, а что не очень — они невероятно размыты.

В любой момент банк может остановить транзации, заморозить средства.

И потом иди доказывай, что просто нужную бумажку ты забыл сохранить.

Таким образом, вырисовывается замечательная картинка.

Денежная реформа вкупе с «правильно организованным» комплаенсом – это более чем любопытный фильтр пропуска в «светлое» завтра.

Кого-то могут туда и не пустить.

Как все это будет способствовать возрастанию доверия к деньгам?

Да никак разумеется. Так же как и все, описанное выше.

Вывод прост и одновременно невероятно Не однозначен

– как улыбка Джоконды.

С одной стороны но многих сегодня начинает все более и более отчетливо доходить — деньги сегодня, это субстанция, на глазах теряющая свое основную функцию.

Функцию доверия.

Ну а раз так, то на смену классическим причинно следственным связям приходит что то новое. Какие то иные парадигмы.

Какие — обсудим в следующей заметке.

И главное – обсудим – КАК нам не просто выжить в этом изменяющемся мире, но и найти интересные решения.

Не просто сохранить свои деньги, но и заработать.

Прежде всего на понимании сути происходящих событий.

Ваш Евгений Коган