Топ-5 инвестиционных идей на 2021 г.

Многие приходят к нам с вопросом – на какие идеи обращать внимание в текущем году? Рынок перестал быть беспрекословно растущим, рынок сложный, нестабильный и противоречивый. Как быть?

Не так давно, а именно в начале февраля, мы проводили , посвященный тому, на что делать ставку в 2021 г. Привели там порядка 60 актуальных, на наш взгляд, историй в акциях, которые могут быть интересны инвестору здесь и сейчас.

Мы решили выборочно вспомнить об этих идеях в следующем формате по секторам: какая из них УЖЕ выстрелила, а какая ЕЩЕ может преподнести акционерам приятный сюрприз. Поехали!

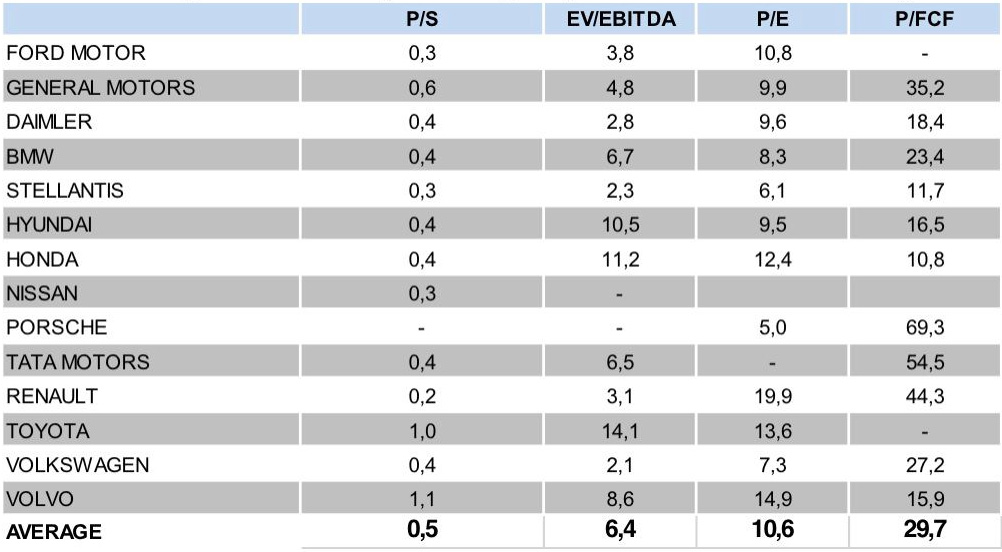

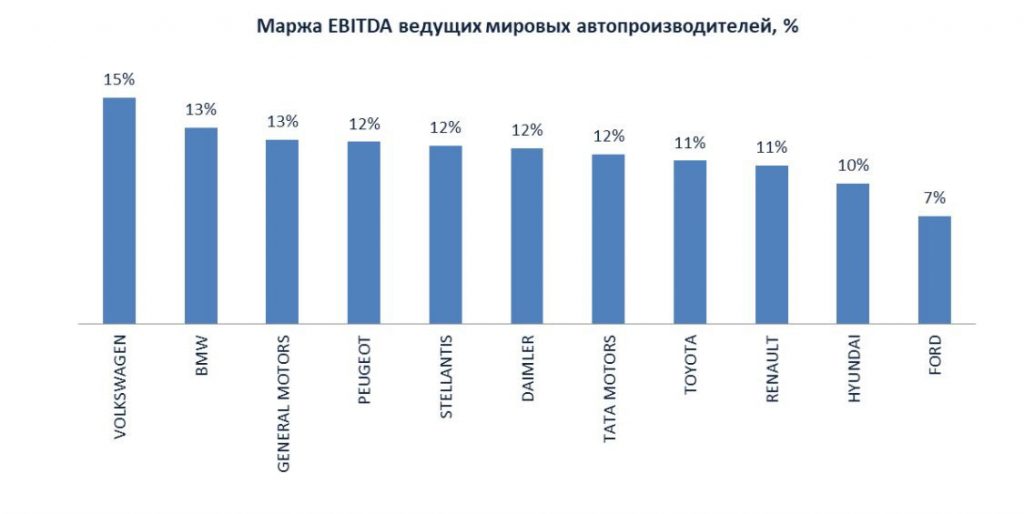

1) Автомобилестроение и электрокары

УЖЕ ВЫРОСЛА:

• Volkswagen (VOW GY): бумага выросла более, чем на 60% с того момента, как мы рассказывали о ней в вебинаре.

ЕЩЕ МОЖЕТ ВЫРАСТИ:

• BMW (BMW GY): динамика в целом была менее выраженной, чем у VOW, так что в случае позитивного настроя рынка вполне может вырасти еще.

2) Онлайн-образование

УЖЕ ВЫРОСЛА:

• American Public Education (APEI US): акция показала вполне приличный performance, прибавив с момента выхода вебинара около 18%.

ЕЩЕ МОЖЕТ ВЫРАСТИ:

• Lincoln Educational Services (LINC): сравнительно небольшая компания с хорошими фундаментальными данными и при этом недорогая по мультипликаторам (P/S ниже 1,0х, EV/EBITDA в районе 5,0х).

3) Искусственный интеллект

УЖЕ ВЫРОСЛА:

• IBM (IBM): с начала февраля акции старейшей американской компании из сектора IT выросли примерно на 15%.

ЕЩЕ МОЖЕТ ВЫРАСТИ:

• IBM (IBM US): да, это не опечатка. Мы полагаем, что у компании еще есть потенциал, тем более, что по мультипликаторам акции торгуются с дисконтом к среднеотраслевым значениям.

4) Кибербезопасность

УЖЕ ВЫРОСЛА:

• Fortinet (FTNT US): котировки с февраля прибавили около 18%, опередив «коллег по цеху».

ЕЩЕ МОЖЕТ ВЫРАСТИ:

• Check Point Software (CHKP US): перспективная компания с хорошей фундаментальной картиной, низким долгом и дисконтом по мультипликаторам.

5) Оффлайн-ритейл

УЖЕ ВЫРОСЛА:

• Under Armour (UAA US): акции за пару месяцев прибавили около 15%.

ЕЩЕ МОЖЕТ ВЫРАСТИ:

• Ralph Lauren (RL US): интересная идея, которая может стать бенефициаром постепенного снятия локдаунов во всем мире.

Это далеко не все компании, о которых мы рассказывали на вебинаре. Повторим – там мы осветили более 60 перспективных и интересных историй, которые могут показать опережающий рост в 2021 г. Интересно? Тогда ?