Доброе утро, друзья!

Вы просите комментариев по РОСНАНО. Вчера, когда увидел новости по компании, не стал писать по горячим следам – надо было разобраться и подумать. Готов поделиться с вами своими соображениями.

Что случилось? АО «РОСНАНО» обсуждает со своими кредиторами возможные сценарии реструктуризации долгов. Разумеется, как у нас принято, «в интересах кредиторов.»

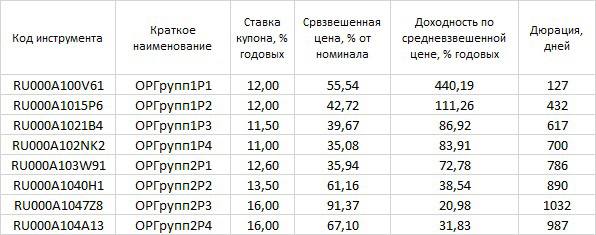

МосБиржа также выпустила релиз: торги облигациями первоклассного эмитента из первого эшелона – компании со 100% госучастием, долги которой рассматриваются рынком как квазигосударственные, остановлены биржей. Шикарный вид, однако.

Напомню, рейтинг РОСНАНО по национальной шкале – “АА”, некоторые же выпуски облигаций имеют рейтинг “ААА”, т.к. в них “вшиты” госгарантии Минфина РФ на погашение (на купонные платежи нет госгарантий).

Что сообщает эмитент: «накопленный непропорциональный долг и текущая финансовая модель Общества требуют корректировок.»

Перевожу на русский язык:

– Вы извините, мы тут немного посчитали, модельки разные построили. Ну и наконец… наиболее «Зоркий Сокол» узрел: а денег-то не хватает!

Ох уж эти словесные конструкции. Может, я недостаточно в курсе того, что такое реструктуризация долгов, но нас, простых российских финансистов всю жизнь учили: реструктуризация долгов или даже обсуждение эмитента с инвесторами темы возможного изменения условий погашения своих долгов– это уже ДЕФОЛТ. Наверное, не тому нас учили в фин. академии. Или может учителя не те были ?

Получается, квази суверен оказался не сувереном. То есть хорошо, конечно, что у нас тут не дефолт, а исключительно обсуждение в превентивном порядке. Но…

Понятно, что речь идет не о всех долгах РОСНАНО. Скорее всего, бумаги с прямой гарантией не попадают под раздачу (но это неточно). То есть под риском бумаги всего на 40 млрд рублей. И это первая такая история с 2008 г. (но тогда ФЛК была дочкой дочки, и их бонд был не рублевый).

Чем это может нам грозить?

1. Если реструктуризация долгов квазисуверенной бумаги действительно произойдет, это большая такая хавронья, подложенная под ЛЮБЫМИ квазигосударственными обязательствами. Это реально серьезный скандал.

2. Если ситуация не будет улажена быстро и безусловно, это в будущем может обернуться премией к доходностям и дисконтом к цене новых квазигосударственных долгов.

3. Есть такая штука, как кросс дефолт. Разумеется, это НЕ текущая тема. Но для меня, простого инвестора, данная ситуация – это такой НЕФОРМАЛЬНЫЙ кросс дефолт на все квази госдолги.

4. Это милая такая хавронья под самой моделью госэкономики. Подумайте об этом на досуге. Ах да – в прошлом у нас уже было подобное. Но там РАО ВСМ… Да и кто прошлое поминать будет из интеллигентных людей?

5. Есть у нас еще ряд компаний, которые считаются обеспеченными неформальной госгарантией, поэтому занимают лучше и дешевле, их рейтинги выше – от Автодора до РЖД через ВЭБ. Это экономит много денег при привлечении средств. В случае реструктуризации долгов РОСНАНО, государство будет занимать дороже. Да и сложнее будет занимать в долгосрок. Рынок весьма злопамятен.

6. Напоследок, большой привет ЦБ, который полагает, что рост ставки ни к чему трагическому не приведет. Увы. Конечно, речь идет не о текущих долгах, а о новых выпусках. Новые выпуски часто идут и для рефинансирования предыдущих обязательств. В долгосрочных бюджетах корпораций уже заложены средства на обслуживание долгов. Стремительный рост ключевой ставки не может не привести к резкому росту стоимости обслуживания новых долгов.

Впрочем, ЦБ я понимаю: есть четкий мандат – борьба с инфляцией. И, если уж совсем честно, то, что рост ставки – это рост количества будущих дефолтов, не проблема и вина ЦБ. Это проблема и вина тех, кто не умеет просчитывать риски.

Полагаю, ситуация уже обсуждается в Правительстве и ВЭБе и быстро разрешится. Скорее всего, в понедельник получим все комментарии. А те, кто допустил подобное, душевно получат по шапке, ибо не ведали, что творили. Из-за абсолютных копеек ставится под сомнение многое.

Эх… времена сегодня, скажем честно, травоядные.