? Ставки по депозитам выше доходностей гособлигаций

Выходит, на короткий срок до года включительно сейчас выгоднее депозит. Риск по обоим активам крайне низкий.

✔️Долг по ОФЗ не вернут только в случае дефолта государства, причем в рублях, которые оно может эмитировать.

✔️В случае депозитов большинство банков являются участниками государственной системы страхования вкладов. Для того чтобы потерять деньги депозита, обанкротиться должны и банк, и государство, которое застраховало вклад.

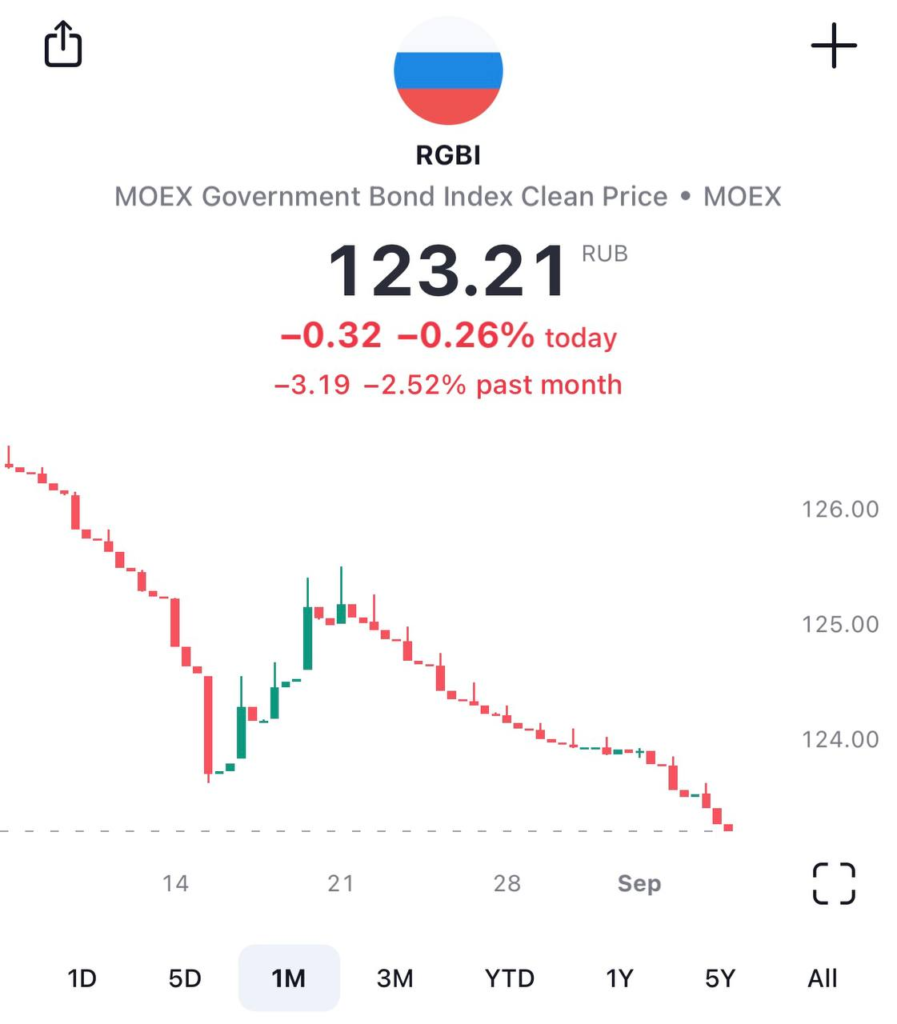

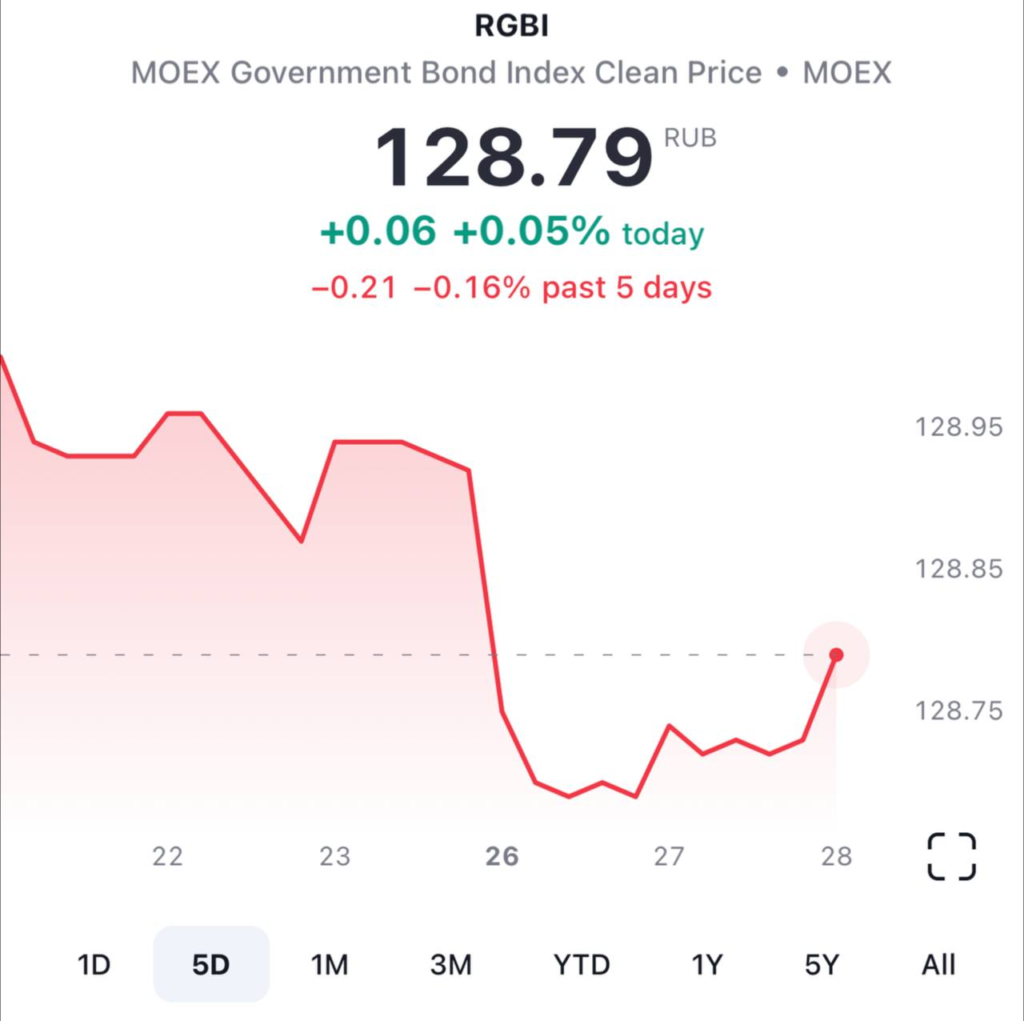

Данная ситуация нетипична. Дело в ОФЗ. Исторически их доходности для коротких сроков близки к ключевой ставке. Сейчас разница с ключевой составляет около 2,0 процентного пункта. Почему?

Последний аукцион Минфина четко показал, что по текущим доходностям спроса нет. Но и предложения на рынке нет. Активность Минфина по размещению облигаций сейчас крайне низкая.

Желающих продать ОФЗ также немного. Большая часть текущих владельцев ОФЗ держат их до погашения. Это объясняется изменением структуры рынка. В последние годы снизилась доля нерезидентов, выросла доля физических лиц.

В следующем году картина изменится. Минфин будет размещать ОФЗ в большом количестве. Если к этому времени ставка ЦБ останется неизменной, короткие облигации немного просядут в цене, а короткие доходности выровняются с ключевой.

?Тем не менее доходности по облигациям сейчас настолько велики, особенно по корпоративным, что они перекроют даже небольшую коррекцию при повышении активности Минфина. А по мере неизбежного снижения ключевой ставки в следующем году они принесут дополнительную прибыль.