В продолжение начатой утром темы.

Платина – один из металлов, которые могут сыграть ключевую роль в декарбонизации и росте объема мирового рынка зеленого водорода. И вновь избранный президент США Джо Байден сделал этот аспект одним из главных постулатов своей программы.

По некоторым оценкам, в ближайшие годы спрос на платину будет расти. Соответственно, можно ожидать и увеличение интереса инвесторов к такого рода активам. Несмотря на рост цен на платину в 2020 г., есть вероятность, что данная тенденция продолжится.

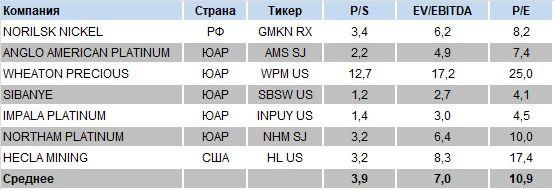

В этой связи публикуем небольшой список активов, включая акции и ETF, которые так или иначе связаны с платиноидами и их добычей и производством.

Основная масса производителей представляет ЮАР, с которой связаны повышенные риски. Это необходимо держать в уме при выборе инструментов для инвестирования.

В некоторой степени на рост цена на платину могут отреагировать котировки «Норильского никеля» (GMKN RX). Хотя доля выручки от платины в структуре холдинга и невелика – около 5%.

Кроме того, интересно по фундаментальным показателям и по рыночным мультипликаторам выглядит американская компания Hecla Mining (HL US). Правда, есть оговорка – для компании основным профилем является добыча золота и серебра, а платина имеет второстепенное значение.

Прямые производители платины, как мы уже сказали, – компании из ЮАР. Инвестиции в них сопряжены с высоким страновым риском. Поэтому, если делать ставку на платину, имеет смысл обратить внимание на платиновые ETF.

Самый крупный из них – Aberdeen Standard Physical Platinum Shares ETF (PPLT US) с активами более $1,3 млрд. Кроме того, существует гораздо более мелкий фонд – GraniteShares Platinum Trust (PLTM US) с активами около $23 млн.

Данные инструменты, на наш взгляд, могут стать основными бенефициарами продолжения роста цен на платину в 2021 г., если таковой случится.