Квартиры в рассрочку вместо ипотеки: новый пузырь?

Только Центробанк разобрался с льготной ипотекой и ипотекой от застройщиков, как на очереди появились рассрочки…

В чем опасность рассрочки для конкретного заемщика?

Из хорошего — рассрочка действительно не предусматривает процентов, и переплата за жилье может быть меньше. Но есть подводные камни:

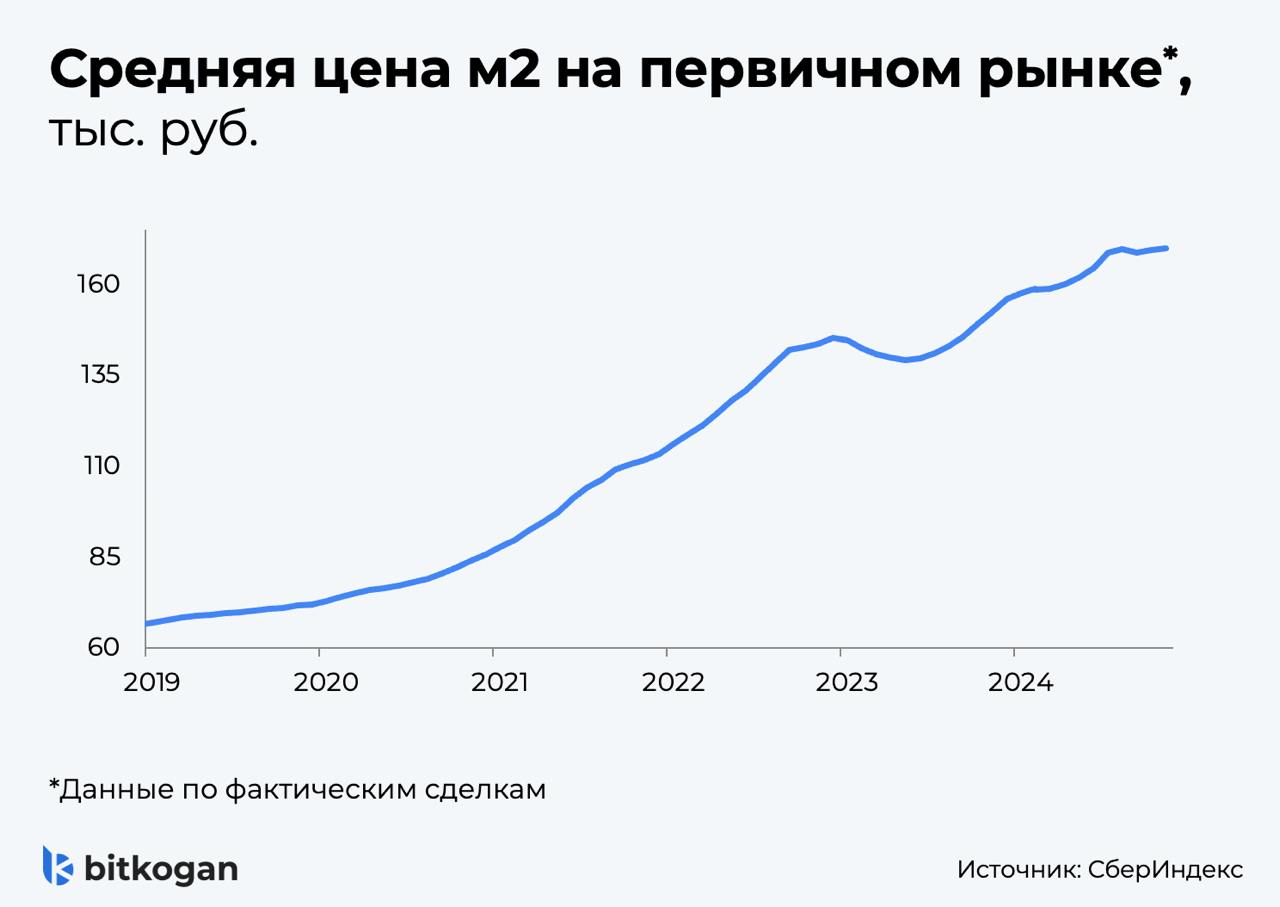

▪️Цена на квартиру может быть сильно завышена.

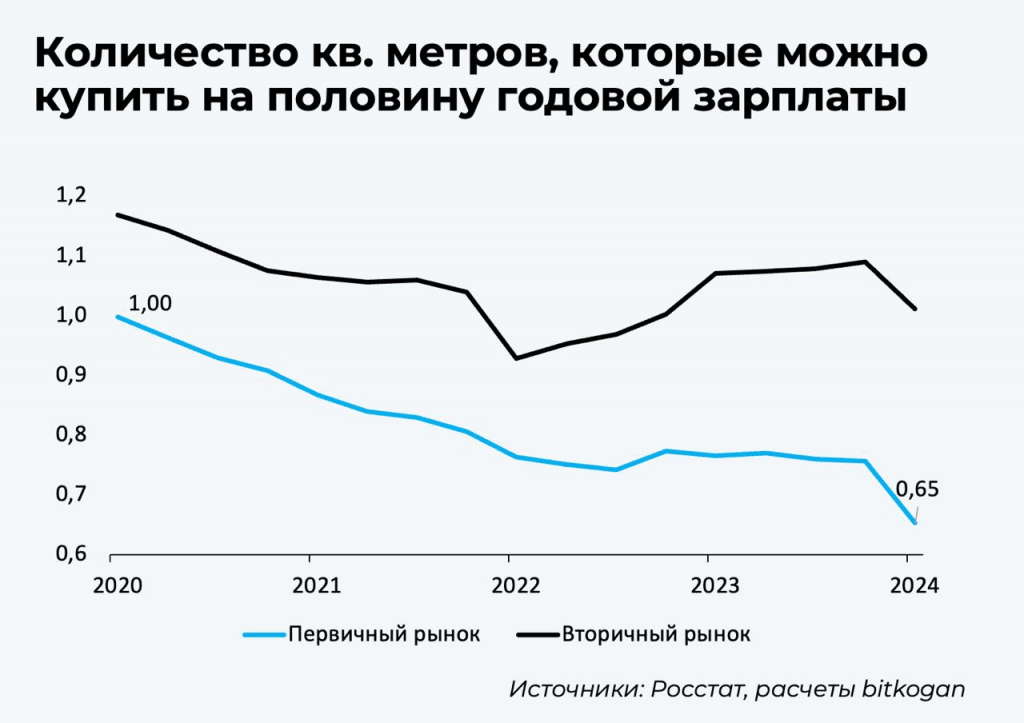

▪️Рассрочка выдается на более короткий срок, чем ипотека. Часто это 2-3 года. Соответственно, платежи по ней высокие.

В чем опасность рассрочки для финансовой стабильности?

1️⃣Системность

С нового года застройщики все активнее продают квартиры в рассрочку. У некоторых доля таких сделок достигает 60%.

2️⃣Высокие платежи, с которыми не все справятся

Многие сейчас берут рассрочку и терпят высокие платежи в надежде через годик перейти на ипотеку, когда ставки снизятся. И здесь кроются проблемы для финансовой стабильности…

А если ставки не снизятся? Условия для борьбы с инфляцией сейчас не самые простые. Никто не знает, насколько с нами высокая инфляция. И не все потянут выплату за квартиру без ипотеки. Ведь рассрочки выдаются на короткий срок, и платеж там высокий.

3️⃣Надежность заемщиков никто не проверяет

Это тоже очень опасный момент. Застройщики — не банки, с кредитными рисками работают хуже, зачастую не проверяя своих заемщиков.

Более того, долги по рассрочкам не фиксируются в кредитной истории, и банки не видят реальной нагрузки на человека. То есть человек с рассрочкой может еще набрать кредитов, чтобы оставаться на плаву. А это еще больше рисков.

Так это пузырь?

Пузырем я бы это не назвал. Пузырь — это когда люди скупают жилье в надежде на рост цен, искусственно раздувая стоимость. А у нас большинство покупает, чтобы жить самим или детям оставить.

❗️Но риски все равно есть. Застройщики, которые будут чрезмерно увлекаться рассрочками, могут испытывать финансовые проблемы в будущем.

Банк России такое точно не устраивает. Жду, что в этом году регулятор доберется и до рассрочек — причем не только на квартиры, но и на товары. Последовательная позиция ЦБ здесь проста и понятна — кредитами занимаются поднадзорные банки.