Совсем недавно в позитивном ключе писал о российском производителе игристых вин «Абрау-Дюрсо» (ABRD RX).

Решил копнуть тему немного глубже и провел экспресс-анализ. Посмотрел на финансовые показатели компании, долговую нагрузку и провел сравнительный анализ по мультипликаторам.

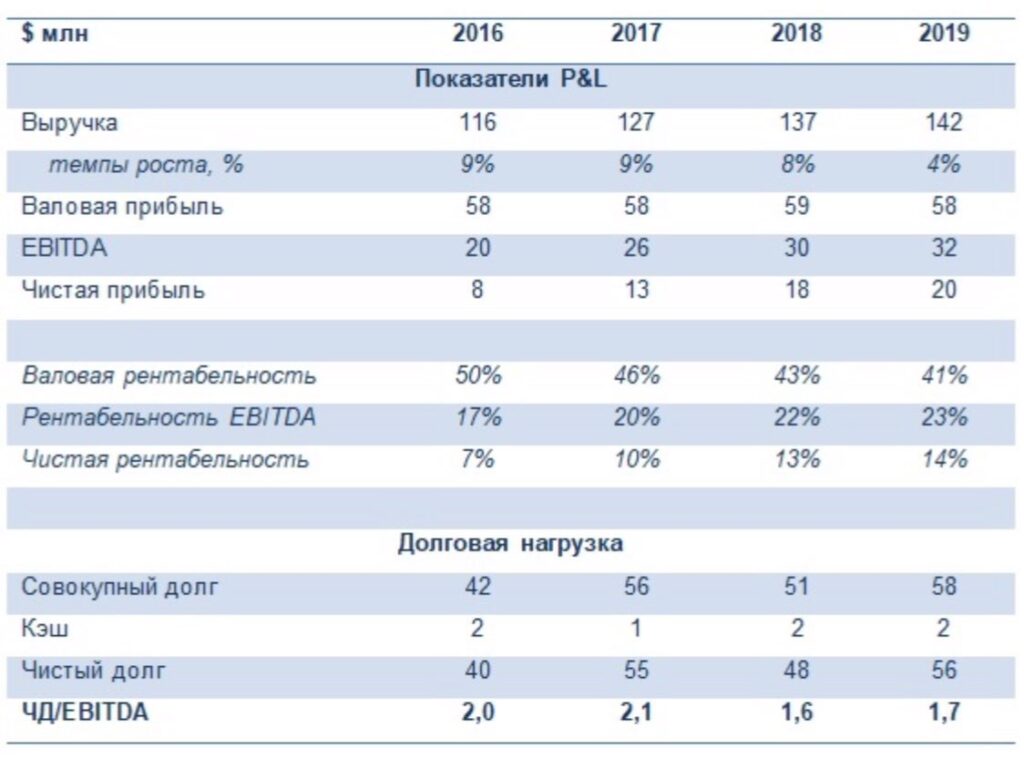

Что касается финансов, то тут, на мой взгляд, все относительно неплохо. Отмечу поступательный рост выручки в последние годы. Возможно, темпы не такие быстрые, как бы нам хотелось. Тем не менее, покупка новых мощностей, о которых писал ранее, может способствовать более интенсивному увеличению top line.

Аналогичные выводы можно сделать и по динамике рентабельности. Так, маржа EBITDA с 17% в 2016 г. увеличилась до 23% в 2019 г. На самом деле, это успех, когда компании удается за четыре года поднять рентабельность бизнеса на 6 п.п., то есть больше 1 п.п. в год.

И здесь покупка новых виноградников может дать положительный эффект. С увеличением доли собственного сырья в структуре производства будет расти и общая рентабельность. Так обычно бывает, когда у компании усиливается степень вертикальной интеграции.

Что касается долговой нагрузки, то ее можно признать вполне удовлетворительной. На конец 2019 г. отношение чистого долга к EBITDA составило около 1,7х. Поэтому кредитная линия в размере 3,5 млрд руб., которую «Абрау» недавно получила от «Сбера», долг компании, безусловно, увеличит, но не до критических значений.

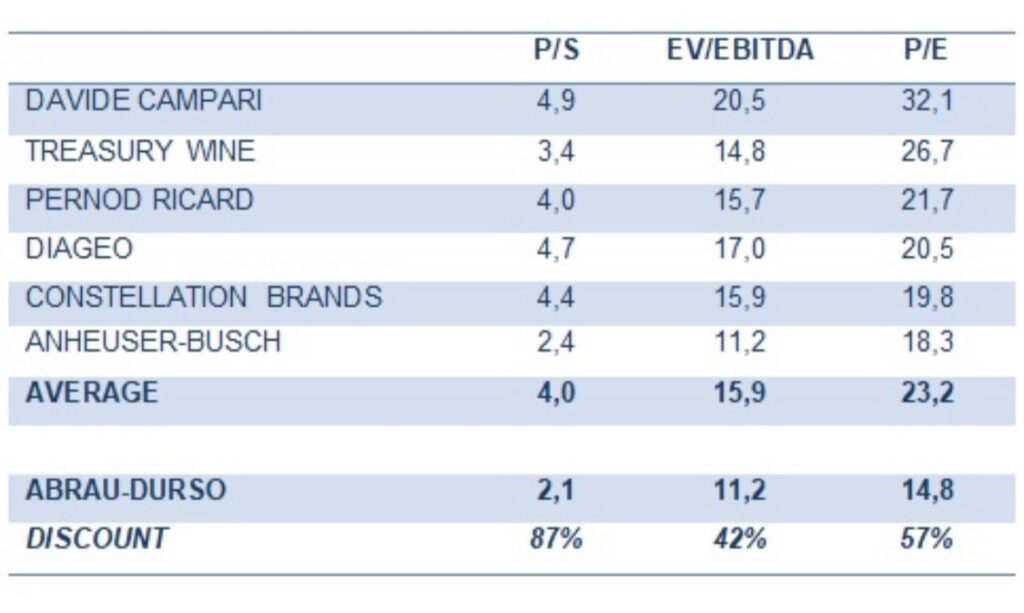

Посмотрел, как акции компании выглядят относительно своих зарубежных аналогов. Пришел к выводу, что присутствует некоторый дисконт. В частности, по P/E он составляет около 57%. Немало! Правда, надо делать скидку на страновые риски, а также различия в масштабах, тем не менее, факт налицо: бумага недооценена.

Российский рынок не балует свежими интересными инвестидеями и, возможно, акции «Абрау» – как раз одна из них. Как я понимаю, скоро компания опубликует отчетность за 1 полугодие 2020 г. Посмотрим, как бизнес чувствовал себя во время пандемии.

Примерно два года назад я обращал внимание на акции «Абрау». Тогда бумага стоила в районе 140 руб., а сегодня – на 60% выше, что соответствует годовой доходности в размере 30%. Поди плохо?