Что будет, если Минфин США действительно разместит во втором квартале облигации на сумму 3 триллиона долларов?

Для спасения ситуации на рынках, ФРС примерно два месяца назад пошел all in и «налил» в рынки ликвидность на совершенно невероятные ранее величины. Это было смелое, профессиональное и, как выяснилось, абсолютно правильное решение. Паника в одно мгновение была погашена.

Психующие рынки моментально поменяли направление движения. Пожар был предотвращён, началось «ралли вседозволенности». Как пир во время чумы.

Что далее? Далее мы видим фантастическую картинку: цены на значительное количество активов вернулись на докризисный уровень. Народ всерьез задумался об инфляционном будущем.

В этой ситуации акции, коммодитиз, золото – все. А вот облигации априори под давлением, по крайней мере, корпоративные.

Смотришь сейчас на P/E ряда компаний и невольно задумываешься: какие нужно иметь темпы роста, чтобы соответствовать таким показателям? Мир сошел с ума? Или просто высочайшая ликвидность правит бал? Здравый смысл ничто, а ликвидность – все?

И вот Минфин США объявляет о необходимости займов на «всего ничего», мелочь какую-то: три триллиона долларов. Упс.

Эй, отдайте мою игрушку! Верните ликвидность, ироды!

Какая первая реакция рынков?

Укрепление доллара.

Тут еще совпало с началом мая (которое, как известно, всегда приходит абсолютно неожиданно). Совпало с антикитайской риторикой великих мира сего.

Первая реакция:

1. Просадка фондовых рынков. Пока не очень большая, но тем не менее. Народ заволновался. Что это? Конец «ралли вседозволенности», или так, мелкая остановка?

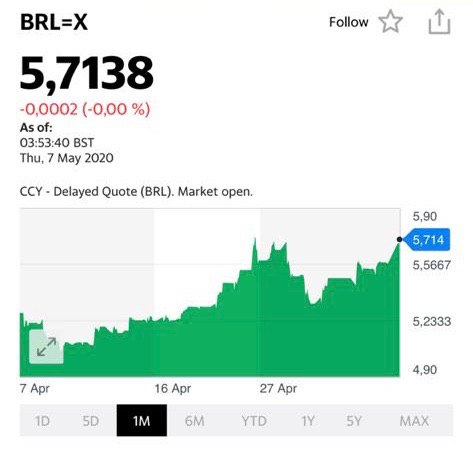

2. Моментальное укрепление доллара США относительно иных валют. Здесь все традиционно: более всего снижаются наиболее проблематичные на сегодня валюты. Бразильский реал и турецкая лира падают за последние дни более чем на 3,5%. Остальные – чуть спокойнее: 1-1,5%.

Чего нам, грешным, ждать?

Сокращение ликвидности, которая так мощно двигала рынки, судя по всему, может продолжиться. Но пока никаких выводов я бы не делал.

Тем не менее, повторю свой тезис, который я озвучиваю несколько дней: УВЕЛИЧИВАЕМ ДОЛЮ КЭША.

Не спешим, на фоне снижения цен, вновь скупать все подряд на рынке. Делаем небольшую паузу. Поедаем Твикс (я не про тройной ETF на волатильность:wink:). Впадаем в ДЗЕН и не спешим снова выкупать акции.

Иногда очень полезно постоять в стороне, подумать о вечном и постучать по шаловливым ручкам, которые тянутся к клавиатуре, где так заманчиво светит коварная кнопочка BUY.

Кэш – это не всегда просто кэш. Можно, к примеру, для снижения операционных и кредитных рисков купить не длинных НАДЕЖНЫХ и ликвидных облигаций с высокими рейтингами. Пусть даже с доходностью около 2%годовых.

Это сейчас не важно. Важно не спешить.

Рынки в мае чаще всего коварны. Помним об этом и не зарываемся. А уж если Дядя Сэм будет понижать уровень ликвидности, то и подавно.

Означает ли все вышесказанное, что нужно вообще все продать и уйти на 100% в кэш? Не факт.

Значит, рынкам уготованы падения? Не обязательно.

Это означает следующее.

1. Не пирамидимся ни в коем случае.

2. Не торопимся, как я уже сказал, выкупать каждую просадку.

3. Следим за валютными парами. В случае дальнейшего укрепления доллара, возможно, более активно выходим с рынка. Не расслабляемся.

4. Очень тщательно подходим к формированию портфелей. Если в момент «ралли вседозволенности» может расти все, то в условиях возможного сокращения ликвидности – только самые качественные идеи.

5. И задумываемся вновь о судьбе золота. Снижение ликвидности и, одновременно с этим, понижение инфляционных ожиданий – не самая лучшая для него новость. Картинка может поменяться. Возможно, временно стоит уменьшить аллокацию на актив.