⛏Кейс Polymetal. Ситуация не из простых

Множество российских инвесторов переживает по поводу акций Polymetal на фоне санкций и редомициляции в Казахстан.

Чтобы разобраться в этой непростой ситуации, нужно углубиться в важные события, которые происходили в последнее время.

?Редомициляция. Акционеры Polymetal одобрили редомициляцию в Казахстан. Это означает, что владельцы акций на бирже Астаны смогут

?получать дивиденды,

?торговать акциями,

?а также участвовать в корпоративных вопросах.

?Санкции на российский периметр. Российское АО «Полиметалл» попало в SDN-лист, то есть под блокирующие санкции.

?Сам материнский Polymetal не находится под санкциями.

Здесь остается интрига в том, как казахское подразделение будет поднимать дивиденды для выплат, ведь в таком случае под санкции может подпасть и материнская компания.

?Акции на Мосбирже. Держатели на Мосбирже владеют акциями, которые находятся в НРД, по ним невозможны корпоративные действия и выплаты дивидендов.

Это не наши выдумки, об этом напрямую говорит сам Polymetal в своей презентации по поводу редомициляции. Прямым текстом сказано, что даже после всего процесса владельцы на Мосбирже не смогут получать дивиденды.

?Остается только возможность торговли.

?Возможна продажа российских активов.

?Совсем недавно высший менеджмент Polymetal покинул свои посты из-за санкций на российскую дочку.

?Кроме того, обсуждается возможность продажи российских активов.

Все будет упираться в цену продажи – ее знать мы даже приблизительно не можем. Вероятно, продавать будут с дисконтом.

Что интересно, вопрос продажи российских активов уже поднимался в течение прошлого года, и вот он снова актуален. Если продажа произойдет, то это в значительной степени ударит по операционке и финансам Polymetal, поскольку

?68% производства сосредоточено именно в России,

?около 67% выручки генерит российский дивизион,

?по EBITDA ситуация немного иная – 53% приходится на РФ.

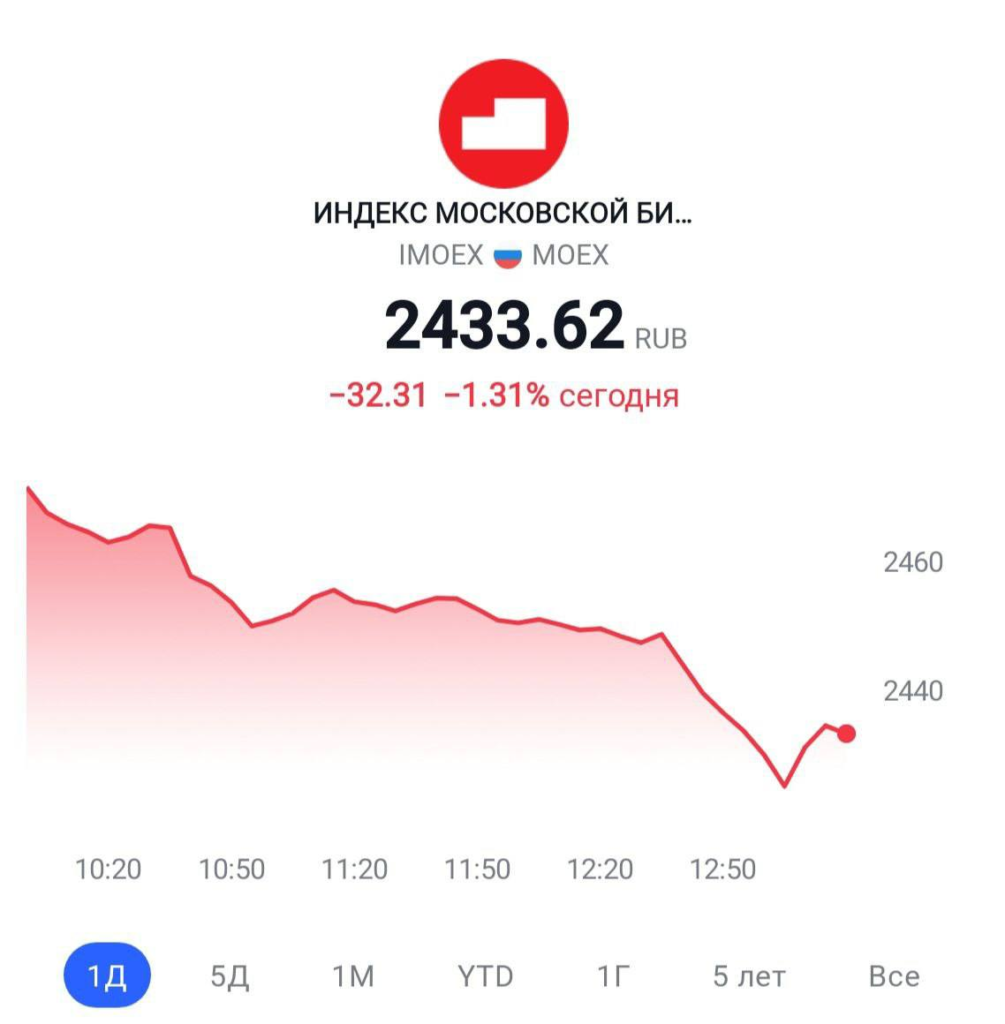

Картина для российских держателей на данный момент выглядит мрачно. Особенно неясно, почему цена акций на Мосбирже в 2-2,5 раза выше, чем в Казахстане и Лондоне. Иначе говоря, у кого есть возможность покупать акции в Казахстане, они получают бумаги в 2 раза дешевле, чем на Мосбирже и с потенциальным возвращением дивидендов от компании.