Облигации с амортизацией: что это и почему они могут быть выгодны?

В чем их суть?

С такими облигациями инвестор получает регулярно не только купонные выплаты, но и в некоторые даты — часть номинальной стоимости. То есть долг возвращается поэтапно, а не одним платежом в конце.

Разберем на примере:

➡️Допустим, у нас облигация сроком обращения 4 года с купонным доходом 20% годовых. Номинал облигации – 1 000 руб. Но, кроме купонного дохода, также предусмотрена амортизация по 25% от номинала в конце каждого года обращения.

➡️Тогда через год облигация выплатит положенный купонный доход, но и дополнительно еще 25% от номинальной стоимости – 250 руб. на одну бумагу.

➡️Что произойдет дальше? Изменится ли купонный доход по облигации, если он зафиксирован на весь срок обращения? Не изменится, останется на уровне 20% годовых. Но в абсолютном выражении уменьшится. Почему? Номинал облигации теперь не 1 000 руб., а 750 руб., так как 250 руб. выплатили в конце первого года обращения.

➡️Таким образом, купонный доход за второй год обращения составит 750 руб. * 0,20 = 150 руб.

В чем смысл всего этого?

◾️ Для эмитента (того, кто выпустил облигации) это может быть удобный способ равномерно погашать долг, а не выплачивать всю сумму разом. Зависит от бизнеса.

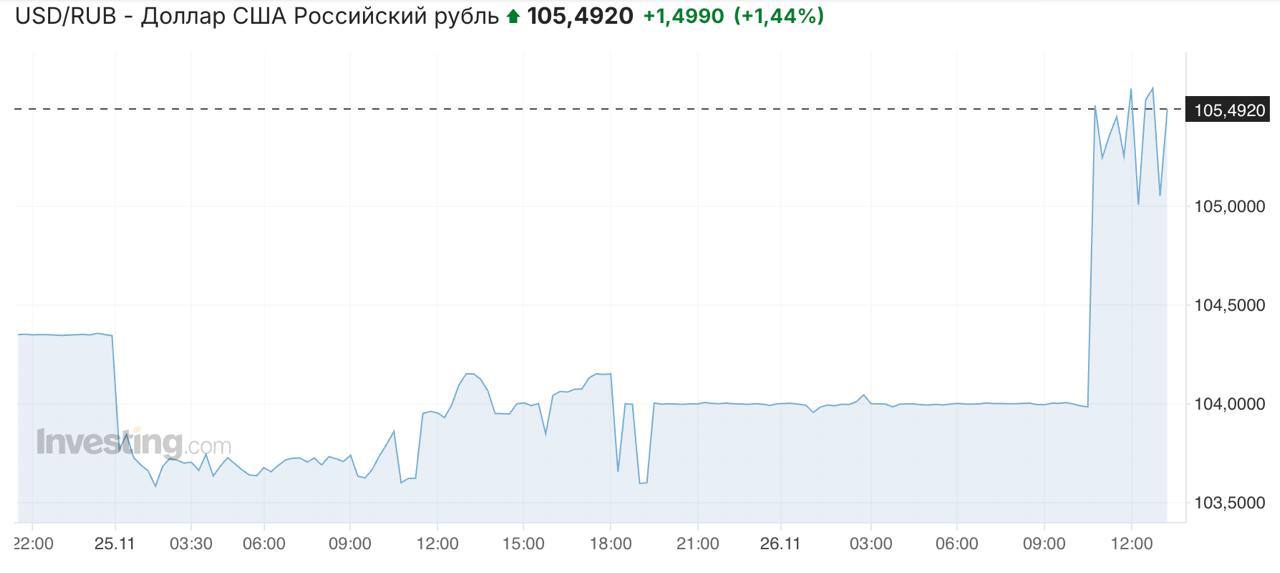

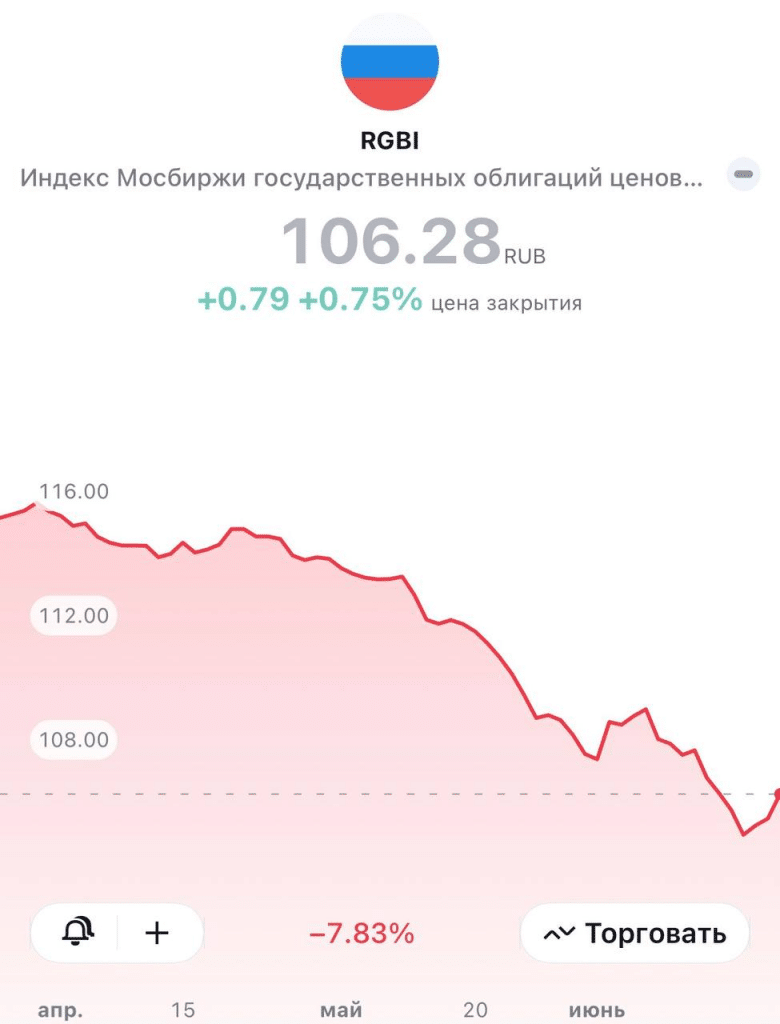

◾️ Для инвестора — возможность получать выплаты относительно 100% от номинала, даже если сама облигация торгуется ниже. Текущая ситуация на российском рынке хорошо демонстрирует это. При повышении процентных ставок цены на облигации снижаются, как это произошло в 2024 г. И многие облигации стоят по 80-90% от номинала. Но ведь погашения по амортизации происходят по номинальной стоимости, т. е. по 100%! Конечно, в таком случае очень выгодно часть номинала получить по 100%.

Цены амортизируемых облигаций все это учитывают, поскольку амортизация по облигационному выпуску подразумевает неизбежное снижение дюрации:

▫️Если на рынке падают цены на облигации (а ставки растут) — выпуски с амортизацией будут падать медленнее аналогичных без амортизации (так как у них дюрация выше).

▫️Действует это и в обратную сторону: при росте цен на рынке облигации с более низкой дюрацией будут показывать весьма скромный рост.

Тем не менее иногда облигации с амортизацией выплат имеют явные преимущества для держателей. Таких облигаций достаточно много на российском рынке, хотя и значительно меньше по сравнению с классическими.