?? ФРС никуда не спешит

Друзья, всем привет!

Давайте разбираться, почему ФРС продолжает вести себя так осторожно и какие нам стоит сделать выводы.

Сразу хочу сказать — ничего неожиданного Пауэлл не сказал. В принципе, нечто подобное и ожидалось. Так что… сюрпризов не было.

Итак…

◽️Во-первых, сильные экономика и рынок труда пока не внушают уверенности ФРС, что снижение инфляции стабильное. Вдруг замедление временное? Не дергать же ставку то вверх, то вниз.

Если снизить ставку, а потом снова поднять из-за ухудшения данных, выглядеть это будет скверно для репутации. Поэтому ошибиться с первым снижением нельзя. Представителям ФРС нужно быть крайне уверенными в нем.

◽️Во-вторых, сейчас очень комфортное время для паузы. Экономика хорошо растет, безработица низкая, месячная инфляция последние 6 месяцев вблизи цели — отличные данные. Так зачем что-то менять? Что-то изменится, тогда и будет понятно, какое нужно решение.

Вот тут можно и поспорить. Инфляция-то по факту снижается. Ну ок. Сделали вид, что все неоднозначно. Ну и молодцы.

◽️В-третьих, в 2020 г. ФРС перешла к более гибкой цели по инфляции — не просто 2%, а в долгосрочном периоде. Тогда это служило оправданием, что рост цен сильно выше цели лишь временно, а долгосрочно цель будет достигнута.

Сейчас этот аргумент может работать в другую сторону. Даже небольшой период инфляции ниже 2% не станет проблемой для ФРС, так как он лишь компенсирует высокие значения последних двух лет.

Все по факту логично. Однако здесь есть ряд очень спорных моментов. Обсудим отдельно.

◽️В-четвертых, хорошие данные по экономике позволяют жестче бороться с инфляционными ожиданиями. В последние годы уверенность американцев в том, что инфляция всегда будет низкой, пошатнулась. Появились мнения о том, что теперь все изменилось, рост цен всегда будет высокий и так далее. Такие разговоры крайне опасны для центральных банков. Доверие к системе для них чрезвычайно важно.

Поэтому, пока экономика сильна, ФРС может сделать сильный акцент на инфляции. Жесткой политикой убедить всех, что инфляция всегда будет на цели, и тем самым восстановить доверие к своей политике.

Хотя… с этим можно и доиграться. Также данный момент обсудим отдельно.

А что дальше?

Все описанные факторы будут актуальны и на ближайших заседаниях. Так что стоит держать в голове тот факт, что ФРС сейчас выгодно и удобно проводить консервативную политику. Ну и конечно, все будет зависеть от поступающих данных.

Ну а теперь самое главное.

А как на весь этот букет махрового, но логичного консерватизма отреагировали рынки? И что произошло по факту.

1️⃣Доллар США. Немного укрепился относительно иных валют. Однако ничего эдакого. Скажем так… ни о чем.

2️⃣Доходности UST 10. А вот здесь… сюрприз-сюрприз. В принципе, должны были от всего сказанного пойти наверх. Но… тренд, о котором мы предупредили несколько дней назад — тренд на снижение доходности продолжился. По итогу — 3,94. Напомню. Еще 4 дня назад — 4,15-4,17!!

Что же происходит? А то, что:

◾️Минфин уменьшает размер заимствований.

◾️QT таки сокращают. Но без объявлений. По факту. Цифры дам в течение дня. Объявлять пока не решились. Но… снизили. Что же. Нам ведь с вами ехать, а не шашечки.

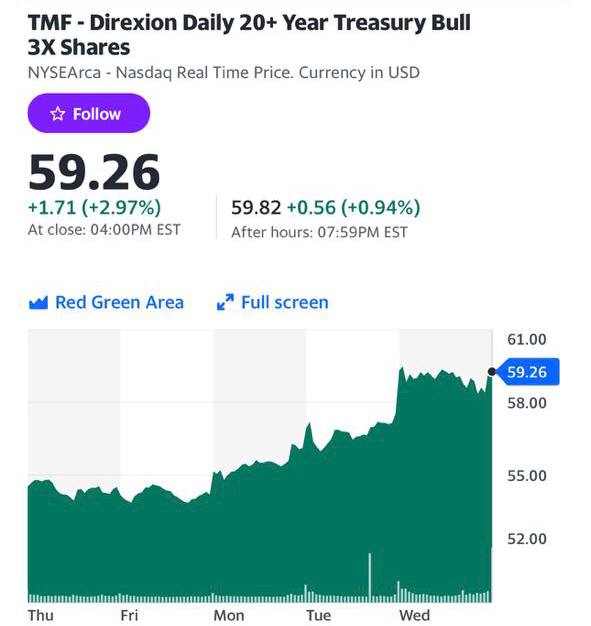

➡️TMF приближается к 60. Ну и… спасибо на этом. Если все наши расчеты верны — на 62-63 может быстро прокатиться. Но и 10% за 4 дня на трежерях проехаться весьма приятно.

3️⃣Золото. Попрыгало немного и чуть-чуть просело. На росте доллара. Ничего страшного. Ждем на 2100.

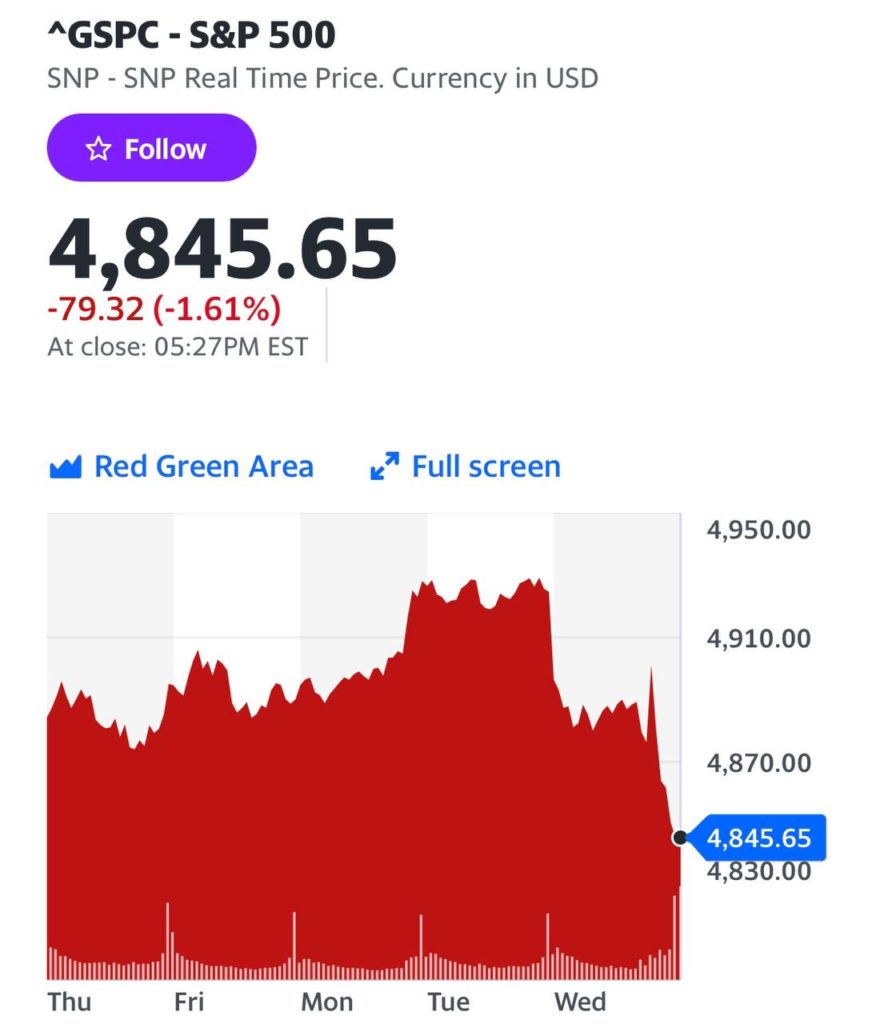

4️⃣S&P500. Отдал дань уважения Пауэллу и просел на 1,6%. Но как-то пока не страшно. С другой стороны, не страшно — это замечательно. Значит, прибегут желающие купить подешевле. Их отоварят. Пока на рынке царит оптимизм, рынкам есть куда проседать. А Большие Деньги, кстати, распродавали Большие Техи. Есть повод задуматься.

Вывод

Пауэлл не сказал ничего нового. Большие деньги хотели от него несколько большего. Могут попытаться поддавить. Ждем волатильности.

#макро #США