❓А почему, прекрасно понимая, что заимствования будут серьезными, мы держим такие инструменты, как TMF? Ведь очевидно же: новые масштабные заимствования приведут к росту доходности американских облигаций.

В теории все так. А на практике – не совсем. Разберем этот вопрос. Он достаточно любопытный.

Доходности по UST сейчас высокие:

?годовая: 5,2% (в начале 2021 года была ставка 0,5%),

?5-летняя: 3,9% (в начале 2021 года была ставка 0,5%),

?10-летняя: 3,73% (в начале 2021 года была ставка 1,1%).

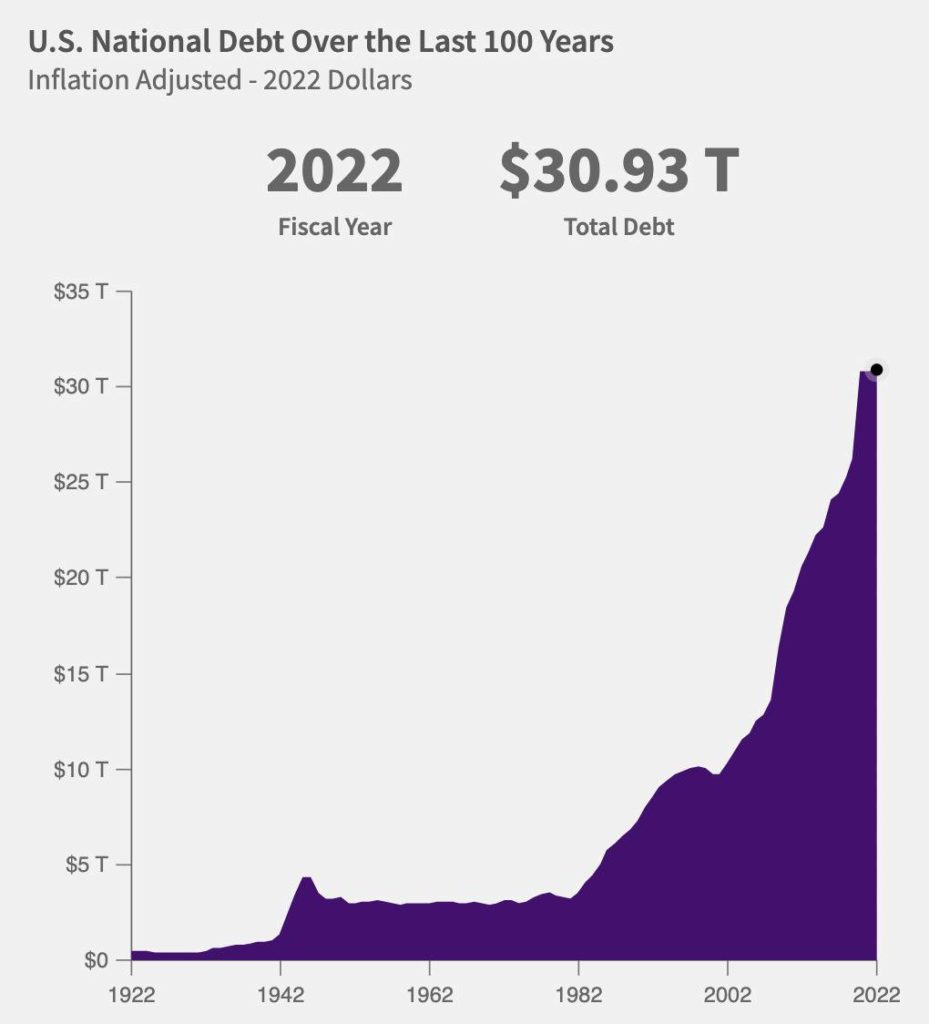

И главное: раньше в принципе таких проблем не было. К примеру, с 2008 года по настоящий момент госдолг США вырос с $13,6 трлн до $31,4 трлн (в 2,3 раза).

Несмотря на это,

?стоимость обслуживания долга США выросла всего лишь в 1,4 раза с 2008 по 2020 год: с $379 млрд до $525 млрд в 2020 году, потому что ФРС держала низкие ставки.

?Основной скачок стоимости обслуживания долга пришелся на последний год, она резко превысила $850 млрд.

?Это результат резко возросших ставок. Чем дольше ставки будут держаться на высоком уровне, тем больше придется платить ежегодно из американского бюджета процентов за обслуживание долгов. Вот основная опасность.

Таким образом, если, к примеру , высокие ставки продержатся еще год-полтора, нельзя исключить того, что к концу 2030 года ежегодно выплаты могут составить и $1,7-$1,8 трлн.

Это конечно не катастрофа, но… очень и очень много. Если и здесь рейтинговые агентства по-прежнему будут считать долгосрочный рейтинг США на уровне AAA…

Почему все же в таких условиях не страшно держать TMF?

Так, для справки. Сейчас в обращении находится 4 трлн векселей (облигации до года), стоимость обслуживания которых составляет 5%, т. к. выпускали их недавно уже по высокой ставке.

А если брать облигации от 1 года до 10 лет, которых в обращении на $13,7 трлн, средневзвешенная ставка по ним небольшая: 1,9% по сравнению с 1,42% в январе 2022-го.

❓Не задавали себе вопрос, почему доходность коротких бумаг настолько выше и кривая доходности так ярко инвертирована? Причина очень проста – инфляция потихоньку снижается.

Исходя из этого, можно ожидать, что процентные ставки к концу года или к началу следующего пойдут на убыль. Не исключу, что к концу 2024 года ставка может вернуться на уровень порядка 4%, а может даже ниже.

❓Какой смысл сейчас занимать в долгую задорого, если через год-два ставки, по которым будет занимать Минфин США, могут оказаться комфортнее?

Логичнее было бы просто потерпеть сейчас и занимать даже не под 3,8%, а под 5,3% на короткий срок.

Вывод

?Минфин США сейчас будет стремиться и дальше занимать короткие бонды, т. к. проценты сейчас высокие и платить их не хочется 5-10 лет. Лучше поплатить 1 год побольше и затем перезанять под более низкую ставку, когда ФРС смягчит политику.

По оценкам JPMorgan,

?к концу 2023 года Вашингтону потребуется занять $1,1 трлн краткосрочных казначейских векселей,

?в течение следующих четырех месяцев чистый выпуск векселей составит $850 млрд.

Именно поэтому мы держим TMF и продолжаем держать. Потенциал в течение нескольких месяцев может быть не таким уж и плохим.