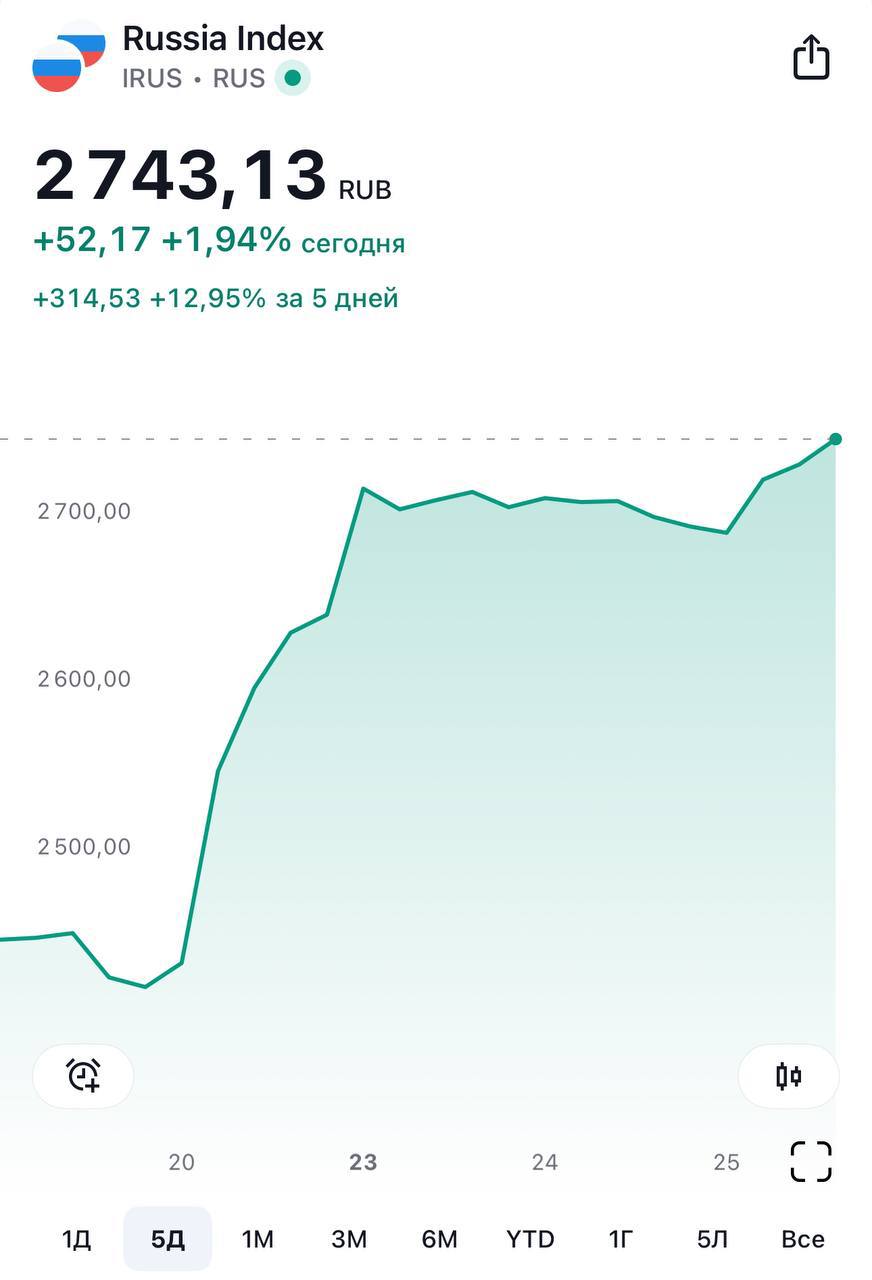

🇷🇺 Санкции санкциями, а российский рынок акций продолжает свой рост

Рынок наполнен оптимизмом по поводу прихода Трампа и потенциального окончания российско-украинского конфликта. В среднесрочной и долгосрочной перспективе мы придерживаемся очень оптимистичного взгляда на акции, но краткосрочно, как нам кажется, не все так просто.

◽️Окончание конфликта — очень комплексный и сложный процесс, который требует времени. Вряд ли все закончится по щелчку пальца. Кроме того, не стоит забывать, что по-прежнему ставки в экономике остаются высокими. Многим компаниям будет очень непросто в этом году.

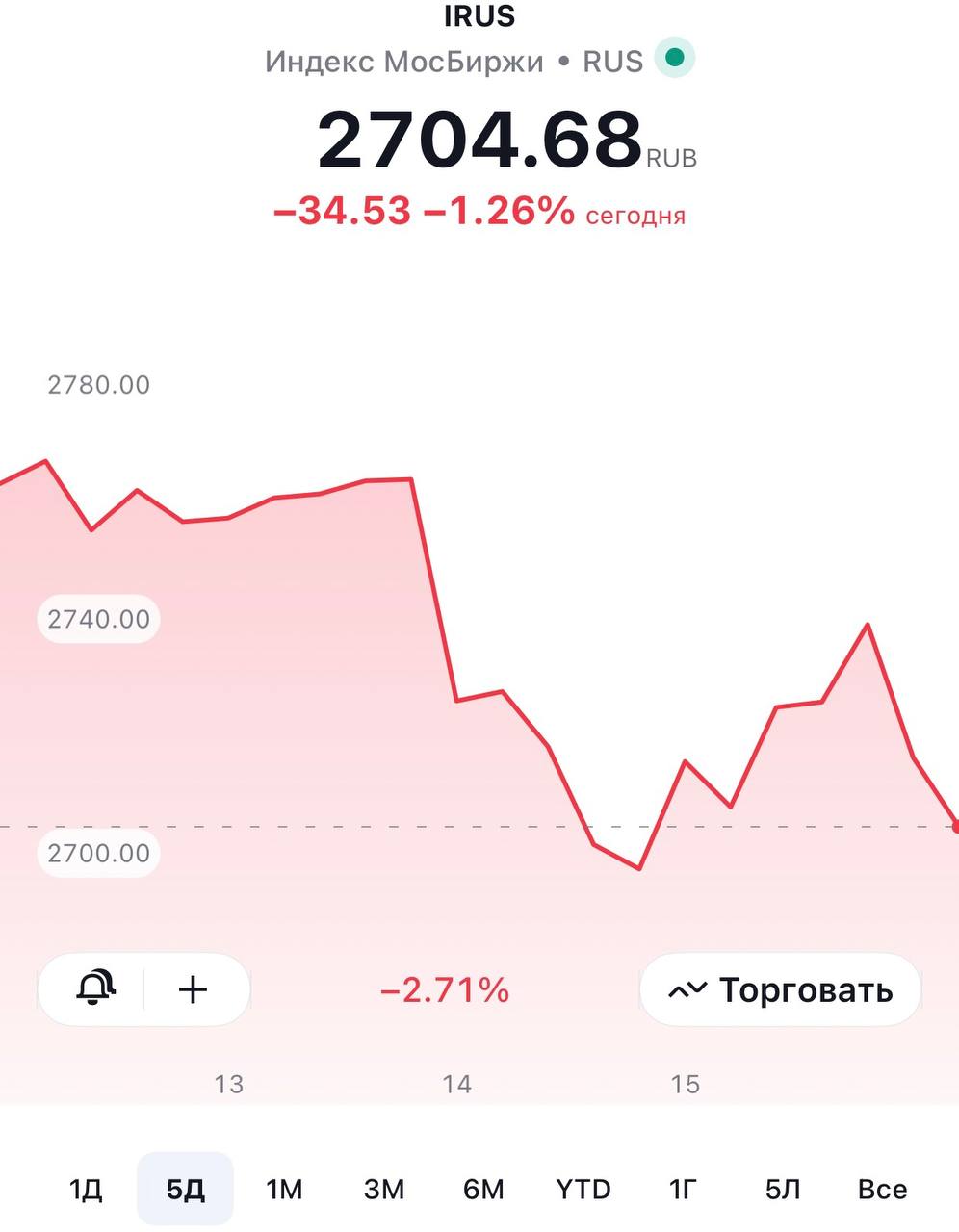

➡️ Нужно быть очень осторожным в ближайшее время, особенно начиная со следующей недели. Мы ждем повышенную волатильность. Любые высказывания, встречи, переговоры будут сильно двигать цены, причем в обе стороны.

Наша стратегия остается прежней. Покупка дешевых, фундаментально качественных компаний, но при этом небольшую часть портфеля оставляем в фондах ликвидности. Кажется, что в такое время это не помешает.

📎Тем не менее мы не раз говорили, что российский рынок похож на пружину. Это было наше видение. Рост начинается не в тот момент, когда все его ждут, а когда есть максимальный пессимизм. Судя по всему, именно в такой точке мы были перед заседанием ЦБ по ставке.

Рынок может расти вопреки всему, и только тогда, когда он станет намного дороже, все прозреют и скажут: «надо покупать». Боюсь, что именно такой сценарий мы можем и увидеть.