Золото – когда ждать роста?

Получаем много вопросов как по золоту, так и по отдельным компаниям. Что касается сектора в целом, то, в основном, вопросы сводятся следующему: «Почему все падает? Что делать? Не пора ли фиксировать убытки?»

Друзья, золото – не такой уж простой финансовый инструмент, каким он может показаться на первый взгляд. Здесь тоже есть скрытые нюансы, подводные камни и неочевидные триггеры. К примеру, совершенно не факт, что золото начнет расти, как только на рынки придет коррекция.

Как фьючерсы, так и акции золотодобывающих компаний будут лететь вниз вместе со всей честной компанией, будьте уверены. Вот только отскакивать, скорее всего, будут в числе первых.

Или ставки. Нет уверенности в том, что золото вернется к росту в период возобновления роста ставок. Скорее наоборот, пока высокая инфляция и ставки стоят на месте, есть условия для роста золота, но сегодня этого не происходит.

Почему? Да потому, что рынок сегодня во власти парадоксов разных степеней удивительности:

▪️Высокая инфляция, но денег много, поэтому инвесторам все равно интереснее покупать риск. В данном случае это – акции нефтянки, металлургии, энергетики, логистики.

▪️Рынки перегреты, но энергетический кризис из-за иногда излишне легкомысленной «зеленой повестки» разгоняет акции отдельных секторов еще сильнее.

▪️Всем страшно, индексы страха растут, а золото все равно болтается ниже $1800.

▪️Ожидания по ставкам – вверх, по инфляции – вниз. Рынок делает вид, что верит ФРС. Тоже своего рода парадокс.

И это далеко не все. Наша позиция такова: время золота, безусловно, придет. Когда? Вопрос творческий и точную дату этого знаменательного события мы, признаться, не назовем. Возможно, когда придет насыщение или разочарование от игр на форексном рынке. Ведь что сегодня является альтернативой доллару? Крипта? Возможно. Но главное здесь – золото. Именно туда «побегут» деньги в случае начала ослабления доллара США.

Тактика в отношении золота, как мы полагаем, сегодня может быть следующая: наращивать позиции в золотых активах, без фанатизма, в случае дальнейших просадок – докупать. Уместная доля золота в портфеле сегодня, по нашим оценкам, может быть на уровне 10-15%.

Теперь по компаниям: очень много вопросов получаем по «Полиметаллу» (POLY RX). Сразу отметим следующее: мы держим бумагу в российском портфеле , но никогда не относили ее к «горячим» top picks. Почему? С зарубежными аналогами сравнивать бессмысленно – «Полиметалл» намного интереснее в фундаментальном плане, чем Barrick или Newmont (выше рентабельность, ниже затраты, качественнее месторождения, интегрированность в серебро). Вместе с тем, и на российском рынке компания занимает некое промежуточное положение.

Что мы имеем ввиду? Если вы хотите инвестировать в действительно высокое качество активов, низкие затраты и самую высокую в мире маржу, то есть «Полюс». Так, total cash cost у лидера отрасли на уровне $390/унция, а рентабельность по EBITDA – около 70%. У «Полиметалла» $700 и 60% соответственно.

Если вы хотите инвестировать в риск и повышенную волатильность, есть Petropvlovsk. Акции с коэффициентом beta в районе 0,6-0,7х при росте золота могут очень быстро «дострелить» до 30 руб. и легко улететь дальше. При этом в фундаментальном плане Petropavlovsk, конечно, «Полиметаллу» уступает.

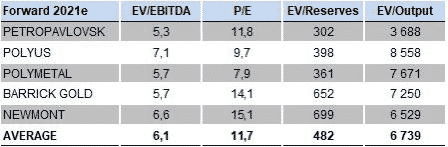

Вот и решайте, что вам в данном случае комфортнее: высокое качество, высокий риск или некий промежуточный вариант. А чтобы вам решалось веселее, публикуем таблицу со свежими мультипликаторами по российским золотодобывающим компаниям плюс Barrick и Newmont до кучи.