Несколько раз в канале писал о весьма перспективной, на мой взгляд, компании «Русская Аквакультура» (AQUA RX).

Недавно компания выпустила вполне приличную отчетность за 1 полугодие 2020 г.

Решил по ее итогам сравнить показатели компании с аналогами, и пришел к интересным выводам.

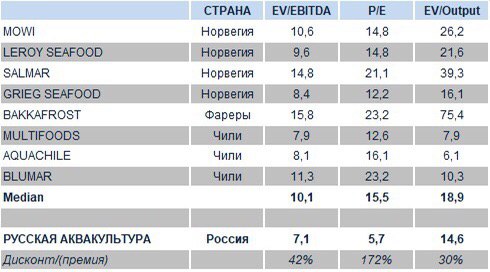

Основными конкурентами «Аквы» на глобальных рынках являются норвежские и чилийские компании, а также некоторые «рыбаки» с Фарерских островов. Однако, публичных компаний среди них не так много – лишь наиболее крупные. Их мы и использовали для анализа.

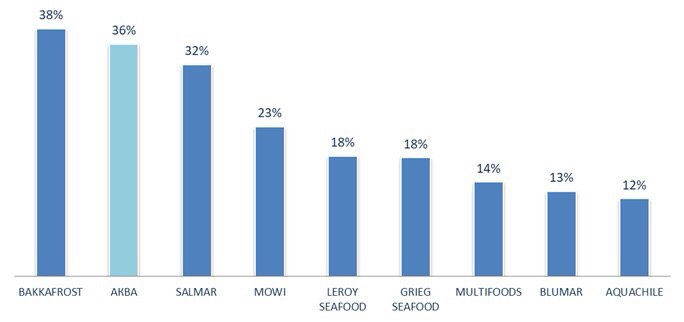

Отдельно хотелось бы сказать, что на их фоне «Аква» выглядит весьма впечатляюще в плане эффективности операционного бизнеса. Так, по нашим оценкам, в 2020 г. рентабельность EBITDA «Аквы» составит порядка 36%. Больше только у представителя Фарер, компании Bakkafrost.

Такая высокая рентабельность бизнеса – явное преимущество перед конкурентами, основанное на более коротком логистическом плече. Кроме того, как уже писал ранее, компания работает в сегменте свежей охлажденной рыбы, которая является премиальным продуктом по сравнению с замороженной, что также позитивно влияет на маржинальность.

Теперь перейдем непосредственно к сравнительному анализу.

Мы с нашими аналитиками использовали 2 основных мультипликатора (EV/EBITDA и P/E) и 1 специализированный (EV/Output). Мы не стали брать P/S, поскольку значения коэффициента у чилийских аналогов крайне низкие (<1), что сильно бы исказило оценку.

Веса между EV/EBITDA, P/E и EV/Output были распределены следующим образом: 40%, 40% и 20%. При расчете EV/Output мы использовали прогноз объема вылова компании на 2020 г. на уровне 20 тыс. т. Основываясь на итогах 1 полугодия 2020 г., мы предположили, что в целом по году вылов и продажи будут как минимум не ниже, чем в 2019 г.

Как видно из таблицы, «Аква» существенно недооценена по всем мультипликаторам, особенно по P/E. По итогам анализа, ценовой ориентир по акциям «Аквы», в соответствии с нашими расчетами, составляет порядка 383 руб., что на 77% выше текущих значений.

Чтобы оценка была более объективной, мы применили дисконт в размере 20%, обусловленный страновыми рисками. Итоговый результат сравнительного анализа таков: ценовой ориентир по акциям «Аквы» составляет порядка 306 руб., что на 42% выше сегодняшних котировок.

Готов констатировать, что «Аква» – весьма интересная идея. Вместе с тем, нельзя забывать и о рисках, а также о том обстоятельстве, что результаты сравнительного анализа не являются гарантией роста бумаги. Это во многом зависит от дальнейших результатов компании и ситуации на рынке.