Азотные удобрения закончились до начала сезона в сельском хозяйстве?

Еще не успела осесть пыль за тракторами, которые убирают последний урожай в летнем сезоне сельскохозяйственных работ 2021 года, как началось противостояние между аграриями и производителями удобрений по вопросу цен на поставки перед весенней страдой в 2022 году.

В конце прошлой недели освещали (https://t.me/bitkogan/14891) в канале вопрос о прямом влиянии цен на удобрения на стоимость продуктов на полках в магазинах.

Сегодня же рассмотрим поподробнее вопрос относительно опасности возникновения кризиса на рынке азотных удобрений. И говоря об этом виде удобрений нужно отметить, что цены на готовую продукцию были заморожены из-за взлета мировых цен. Минсельхозу придется выступить арбитром в споре между представителями производителей удобрений и от сельского хозяйства.

Последние видят риск дефицита удобрений и предлагают сократить объемы экспорта. Почему для аграрной отрасли так важна цена на удобрения, и не только на азотные? Важный фактор – урожай в России зачастую можно получить только при применении “питания” для растений. Поэтому изменение стоимости необходимого в выращивании с/х культур в неблагоприятную сторону, а тем более их дефицит – станут очень болезненным вопросом. При этом необходимо понимать, что из года в год производители удобрений осенью сокращают объемы выпуска продукции, а в самом конце года и перед стартом посевной кампании наращивают до максимума. Поэтому о дефиците на внутреннем рынке говорить пока преждевременно.

Российские производители азотных удобрений могут не переживать даже из-за роста мировых цен на необходимый в производстве природный газ и уголь из-за пополнения Китаем и европейскими странами запасов перед отопительным сезоном. Эти 2 компонента в последние месяцы показывают обновление максимумов стоимости. Если Минсельхоз встанет на сторону производителей удобрений, то они смогут заработать на повышении мировых цен на азотные удобрения, даже если не будут увеличивать объемы поставок за рубеж. К слову, ведомство сохраняет прогноз по росту объемов закупки удобрений в 2 раза к 2024 г. по сравнению с данными на 2020 г.

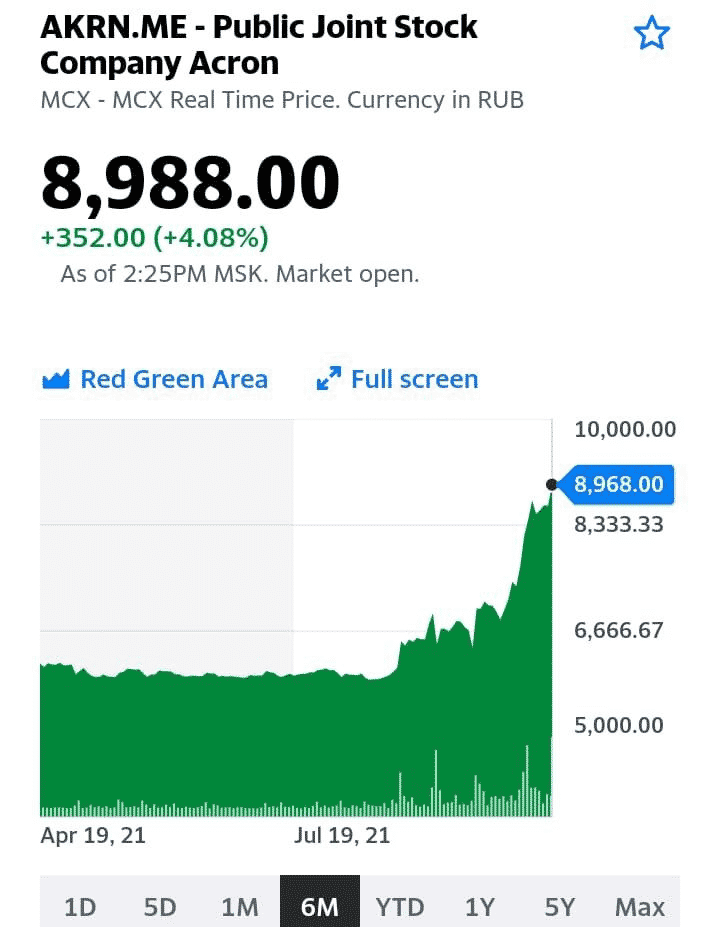

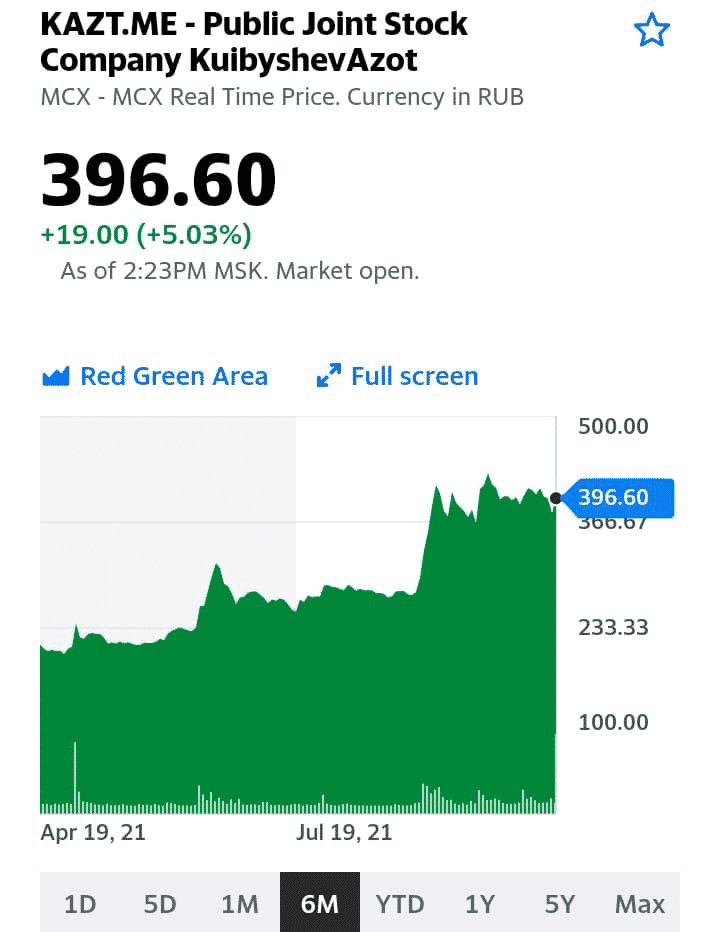

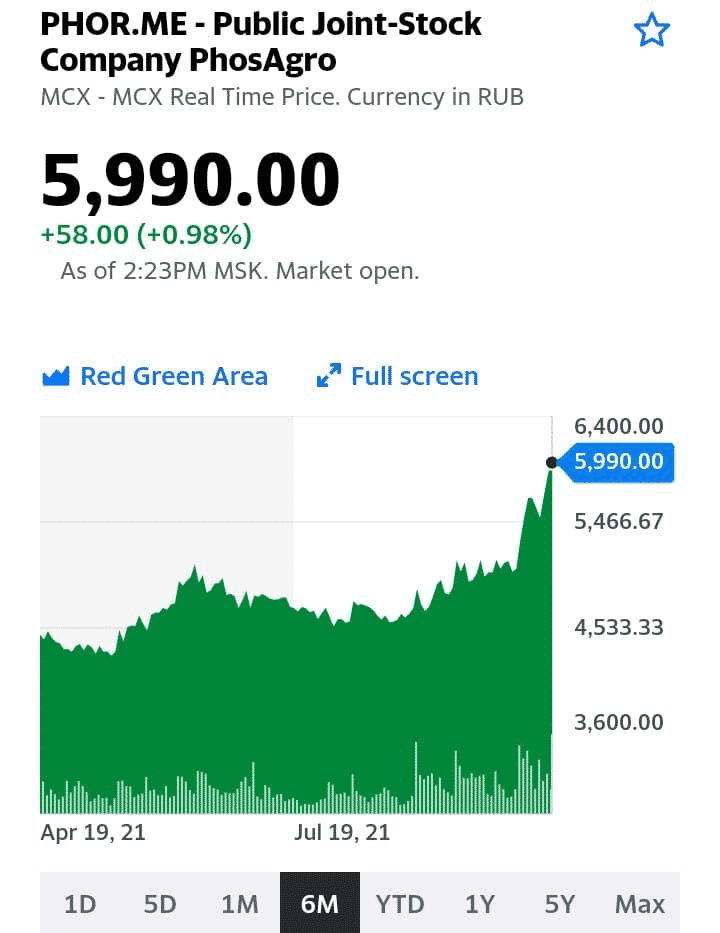

Кто из отечественных игроков сможет воспользоваться ситуацией? К числу публичных участников рынка аммиачных удобрений относятся ФосАгро (PHOR), Акрон (AKRN) и КуйбышевАзот (KAZT). Также в этот состав можно включить ставшую в 2015 г. международной компанию ЕвроХим, но на Московской бирже обращаются только ее облигации.

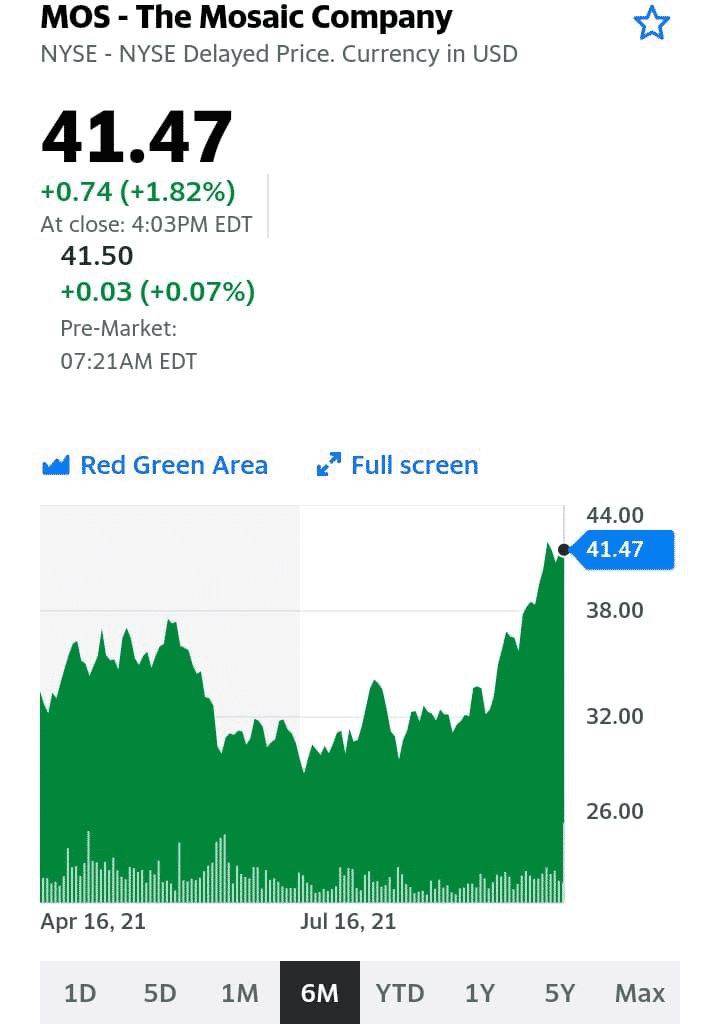

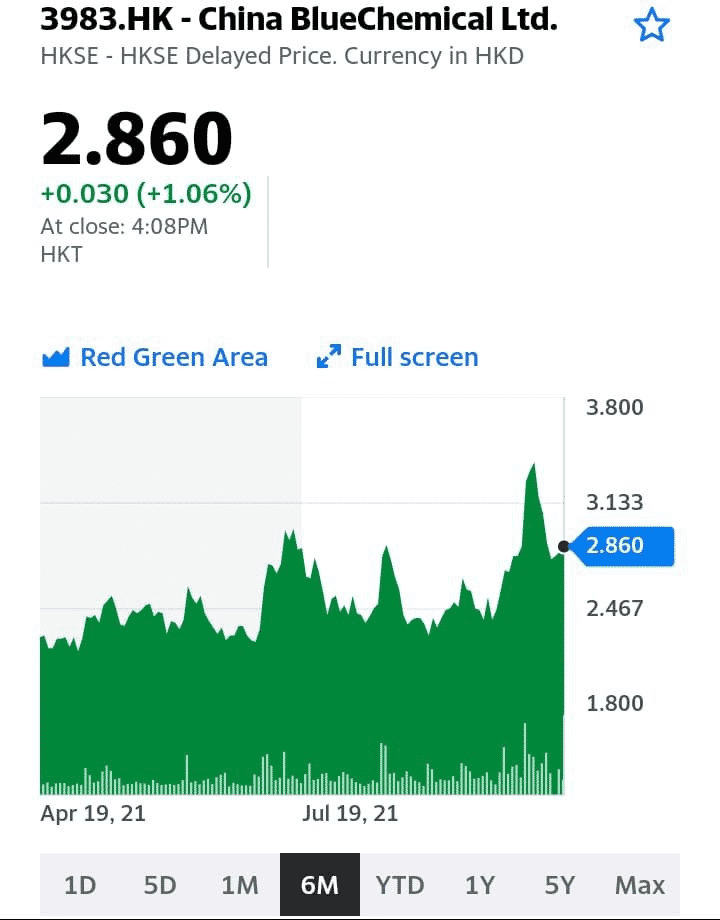

Среди получающих прибыль от роста цен на азотные удобрения на международном рынке выделяем China BlueChemical (3983 HK) из Китая, добавленный в один из портфелей сервиса по подписке. Также, говоря о лидерах в других сегментах производства удобрений, стоит упомянуть Nutrien (NTR CA), CF Industries (CF US) и упомянутый нами в сентябре производитель фосфатных и калийных удобрений Mosaic (MOS US).

Вывод. При оценке компаний по мультипликаторам мы отмечаем, что среди отечественных участников рынка наиболее недооцененным является КуйбышевАзот. Стабильный бизнес ФосАгро достаточно давно привлекает инвесторов, равно как и дивидендная доходность 7,4% годовых. Будем и далее отслеживать ситуацию на рынке, а также приобретать акции в случае появления интересных возможностей получить прибыль.

|

| |

|

|

|