Энергетический уголь – шоу продолжается? Основные бенефициары.

Мировой рынок энергетического угля переживает, пожалуй, самый горячий период в истории. Энергетический кризис, вызванный непродуманной и поспешной в области внедрения восполняемых источников энергии стратегией, создал для угольщиков практически идеальные условия.

Цена на уголь с калорийностью 6000 ккал/кг в порту Ньюкасл (Австралия) превышает $195. Это рекорд всех времен.

Почему так произошло? Основные причины и следствия:

• Опасения относительно повторения холодной зимы.

• Рост цен на природный газ.

• Увеличение спроса на угольную генерацию.

Вкратце поясним вышеперечисленные тезисы. Запасы газа в европейских хранилищах начинают иссякать. Не то, чтобы они на грани «исчезновения», но то, что их меньше обычного – факт. Каковы причины?

Во-первых, аномально холодная зима 2021 г. и слабый ветер в Северном море, из-за чего не справляются ветряки. Во-вторых, потребление электроэнергии постепенно возвращается на доковидный уровень, прежде всего, в промышленности. В-третьих, это ураган Ида в США, энергетический кризис в Китае и снижение поставок из России, пока не заработал «Северный поток-2».

В итоге имеем высокий спрос на газ (в том числе, СПГ), и в фокусе внимания оказался энергетический уголь, на котором многие успели поставить крест на волне энтузиазма с восполняемыми источниками энергии (ВИЭ).

По данным Международного энергетического агентства, сегодня расширение мощностей ВИЭ сможет покрыть только половину ожидаемого роста мирового спроса на электроэнергию. Поэтому мировая угольная генерация в 2021 г. может увеличиться на 5%. В 2022 г. агентство прогнозирует дальнейший рост в пределах 3%.

В таких условиях спрос на энергетический уголь может оставаться высоким до конца 2021 г. Соответственно, и цены также могут еще вырасти.

Наши умозаключения подтверждаются и консенсус-прогнозом Bloomberg. Так, по данным агентства, в 4 квартале 2021 г. будет достигнут локальный пик цен – в среднем они составят около $200 за тонну угля с калорийностью 6000 ккал/кг (+15% квартал к кварталу).

Далее Bloomberg прогнозирует некоторое охлаждение рынка, и это вполне логично. Тем не менее, цены все равно будут оставаться на уровнях, существенно превышающих средние за последние годы. Ну а если нас снова ждет холодная зима, то… 😉

Основные выводы

1) Цены на энергетический уголь находятся на исторических максимумах

2) Стоимость и нехватка природного газа – основной драйвер для угля. Ситуация может несколько успокоиться в 4 квартале 2021 г. при условии запуска «Северного потока-2».

3) Полностью заместить угольную генерацию за счет расширения мощностей ВИЭ сегодня невозможно, учитывая сложные погодные условия и постепенный выход мировой промышленности на доковидные уровни производства.

4) Спрос и цены на энергетический уголь продолжат оставаться на высоком уровне.

5) В свете вышеизложенного привлекательно сегодня выглядят акции компаний, добывающих энергетический уголь.

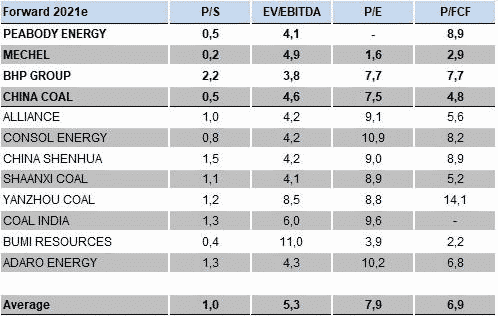

Публичных компаний в секторе производителей энергетического угля не так уж много. Тем не менее, представляем топ-4 возможных бенефициара текущего сильного рынка.

Peabody Energy. Крупнейшая американская компания по добыче и поставкам энергетического угля. Рост цен на основную продукцию является отличной возможностью выйти, наконец, в зону прибыльности на уровне bottom line.

«Мечел». Одна из ведущих публичных компаний в РФ из угольного сектора. «Мечел» интегрирован в сталь и уголь, и отлично пользуется благоприятной рыночной конъюнктурой: прогнозы по финансам на 2021-2022 г. очень сильные.

BHP Billiton. Глобальный горнодобывающий гигант. Специализируется не только на угле, но и на железной руде и меди. Благодаря высокой степени диверсификации бизнеса имеет самую высокую в секторе рентабельность по EBITDA – около 63-65%.

China Coal Energy производит и продает энергетический уголь, кокс и углехимическую продукцию, а также оборудование для добычи угля. Около 81% выручки приходится на сегмент энергетического угля, 11% – углехимия. По итогам 2021 г. рост выручки China Coal ожидается на уровне 45%.

Более подробно аналитический обзор по ситуации на рынке энергетического угля можно прочитать в нашем . Обзор легко находится по хэштегу #sector.