Что такое биржа?

Какие биржи бывают, как они устроены, кто следит за порядком, кто там торгует, как осуществляются сделки и как торговать на бирже?

С чего всё началось?

Первый прообраз современных бирж появился в XII веке, где-то на территории западной Фландрии (Бельгия). Торги велись на городской площади, в центре которой стоял дом семейства Ван Дер Бурсе (Van Der Beurse). Слово beurse (от лат. bursa – кошель) и легло в основу современного слова биржа. Самой старой в мире считается Амстердамская фондовая биржа. Её основали в 1602 году для нужд Голландской Ост-Индской компании, биржа существует и поныне.

Какие бывают биржи?

По типу предлагаемых товаров биржи можно разделить на фондовые, товарные и валютные. Существуют фьючерсные площадки, а с появлением криптовалют получили распространение криптовалютные биржи (иногда такие площадки работают в рамках других бирж). Бирж очень много: только фондовых насчитывается около 250, и все они различаются по масштабам торговли.

Крупнейшая торговая площадка в мире – Нью-Йоркская фондовая биржа (NYSE). В России есть две основные фондовые биржи: Московская биржа (MOEX) и Санкт-Петербургская биржа (SPBEX).

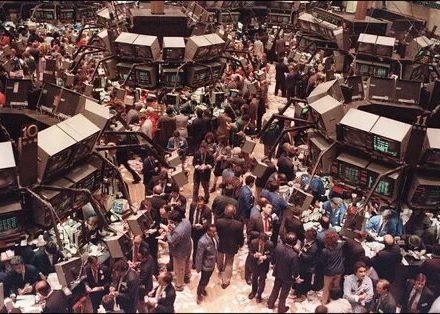

Традиционным местом обращения финансовых инструментов на вторичном рынке является биржа, где, с одной стороны, творится «сущий бардак», ведь главными участниками действия являются продавцы и покупатели, между которыми ведется бесконечный спор, кто круче🤗. С другой стороны, это место «железной дисциплины», ведь биржа является одним из главных механизмов регулирования и контроля за фондовым рынком.

Биржа обеспечивает и регулирует торговлю ценными бумагами, валютами, иными финансовыми инструментами и их производными.

Основные функции и задачи биржи:

▪️торговля ценными бумагами;

▪️обеспечение перетока капитала от инвесторов к компаниям;

▪️обеспечение ликвидности;

▪️централизация процесса торговли;

▪️ценообразование на торгуемые финансовые инструменты;

▪️обеспечение порядка и установление стандартов торговли;

▪️предоставление гарантий торгующим сторонам;

▪️обеспечение прозрачности торгов.

Как устроена биржа?

Есть четыре составляющих, которые присутствуют на любой бирже и делают возможной ее работу.

1️⃣ Трейдеры. Всегда есть покупатели и продавцы, инвесторы и спекулянты; без них ничего не получится, они идут рука об руку, обеспечивая поток покупок и продаж и обеспечивая баланс на рынке.

2️⃣ Торговые технологии. Электронные торговые платформы позволяют биржам работать, обеспечивая скорость, доступ и прозрачность для всех.

3️⃣ Клиринговая палата (центральный контрагент). Стоит в центре каждой сделки. Гарантирует, что каждая сторона может выполнить условия сделки. Защищает целостность рынка. Поэтому всегда с уважением относитесь к представителям биржи, не считайте их вспомогательным персоналом❗️

4️⃣ Ликвидность. Чем больше ликвидности на рынке, тем лучше. Ликвидность – это способность каждого покупателя найти продавца, а каждого продавца – покупателя, чтобы торговая деятельность оставалась непрерывной, последовательной и надежной.

Кто следит за порядком на бирже?

В разных странах свои регуляторы, которые контролируют торговые площадки: лицензируют профессиональных участников; выявляют нарушителей и наказывают их; публикуют официальную информацию. На отечественном рынке функции регулятора выполняет Банк России, на американском — Комиссия по ценным бумагам и биржам (SEC).

Отношения между участниками рынка и механизмы работы биржи регулируются законодательно — в России главным документом, который все обязаны чтить и исполнять является закон «О рынке ценных бумаг».

Кто является участником торгов на бирже?

▪️инвесторы и их представители (управляющие компании) – физические и юридические лица, желающие вложиться в те или иные активы;

▪️эмитенты – компании, желающие привлечь инвестиции

▪️брокеры – профессиональные участники торгов, посредники, которые обеспечивают взаимодействие инвесторов и эмитентов.

Отдельно, не участвуя непосредственно в торгах, на бирже работают регистраторы – лицензированные компании, ведущие реестры владельцев ценных бумаг; и депозитарии — компании, хранящие и учитывающие ценные бумаги. Они незримо присутствуют при любой сделке, выступая гарантом прав инвесторов.

Как осуществляются сделки на бирже?

Биржевые сделки отличаются от прямых сделок между покупателем и продавцом тем, что между ними присутствует посредник (центральный контрагент), который не только организует сделку, но и обеспечивает ее безопасность для участников.

Для покупателя центральный контрагент является фактическим продавцом актива, а для продавца – покупателем. Вместо того, чтобы напрямую продавать акции неизвестному вам покупателю, вы продаёте их центральному контрагенту, а он продаёт их известному ему покупателю.

Конечно, вы можете торговать бумагами не на бирже – заключить сделку напрямую, это называется внебиржевой сделкой, но при этом могут возникнуть проблемы:

- во-первых, вас могут обмануть и не заплатить;

- во-вторых, незнание законов не освобождает от ответственности, т.е. вы можете не знать юридических тонкостей и в итоге прямая сделка может не состоятся, а вы не получите деньги или бумаги;

- в-третьих, вы можете не найти покупателя на свой актив.

Роль центрального контрагента в работе биржи ВЕЛИКА: вас не волнуют риски, связанные со второй стороной сделки и ликвидностью. Вы продаете или покупаете бумаги быстро и по рыночной цене.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа».

Как торговать на бирже?

Частные лица не имеют возможности торговать на бирже напрямую, это невозможно по закону. Плюс – это очень дорогое удовольствие😉 Поэтому доступ к бирже (торгам) может предоставить посредник – профессиональный участник рынка ценных бумага. Инвестору нужно открыть счет у брокера и уже через него получить доступ к торгам с помощью торгового терминала (приложения) брокера. Все решения по сделкам вы будете принимать самостоятельно; брокер их исполнит за небольшую комиссию с каждой сделки.

❗️Самое главное: биржа, несмотря на свою значимость и важность, всего лишь удобный инструмент, технология, с помощью которой вы может начать работать на финансовых рынках, все остальное в ваших руках.